「Crazier Than Cryptocurrency」: 10-Year Treasury Yield Records Largest Leap in 20 Years, Flash Crash Warns of Financial Crisis

Original Article Title: "A Historic Week Has Passed, Both US Stocks and Bitcoin Have Risen, But the Market Has Changed Completely!"

Original Article Author: Richard Bo, Wall Street View

US stock market volatility has rarely surpassed that of emerging markets and Bitcoin. At the same time, US Treasuries, which have always been seen as a safe asset, experienced sharp fluctuations, leading investors to start questioning the wisdom of holding US assets. UBS believes that once global risk-free rates experience volatility, it means that all markets will be disrupted. Analyst Ed Al-Hussainy bluntly pointed out, "I'm actually not worried about a recession, I'm worried about a financial crisis."

US stocks rebounded on Friday, suggesting a restoration of market risk appetite. However, investors have actually started questioning the safety of US assets, especially with the drastic fluctuations in US Treasuries, reigniting fears of a financial crisis on Wall Street.

Over the past week, the US 10-year Treasury yield saw its largest weekly jump in over 20 years, while US stocks experienced a rollercoaster ride of a dive followed by a surge. On the surface, the S&P 500 index rose by over 5% for the week, US bond yields returned to February levels, and Bitcoin closed higher, appearing as if everything was business as usual.

However, what is unsettling is the simultaneous decline this week in US stocks, US bonds, and the US dollar, a typical characteristic of emerging markets rather than a performance of the world's safest assets. Particularly with such a large fluctuation in US long-term bonds this week, a liquidity crisis seems imminent, prompting investors to question the wisdom of holding US assets. Bhanu Baweja, Chief Strategist at UBS Group, even stated:

This is too scary. We are redefining the global risk-free rate, and if the global risk-free rate experiences volatility, it will disrupt all markets.

Historically Rare: US Asset Volatility Surpasses that of Emerging Markets and Bitcoin

Trump's recent tariff policies have not only damaged confidence in the US economy but also shaken investors' trust in the US policy direction and US dollar assets. Even by Wall Street's long historical standards, this week has been a brutal trading week, with US stocks feeling like they are on a rollercoaster ride, and the movements of US bonds and the US dollar suggesting that the US safe haven status seems to be unsteady:

On Monday, due to the so-called tariff confusion, US stocks experienced a 15-minute seismic pulse, with the Nasdaq plummeting by 10% at one point and US Treasuries taking a nosedive.

On Tuesday, news of no tariff exemptions shattered hopes of a US stock rebound, with the Dow plunging over 2000 points at one point, the S&P erasing over a 4% gain to negative territory, and the US Treasury market experiencing a deleveraging sell-off.

On Wednesday, the US temporarily delayed some tariffs, with the three major US stock indices rising by nearly 8% at least, the S&P seeing its largest gain since 2008, US stock trading volume hitting a historic high of 30 billion shares. The 10-year US Treasury yield spiked and then retreated.

On Thursday, global investors fled from US assets, leading to a triple hit on US stocks, bonds, and the dollar. The Nasdaq plummeted over 4%, marking the dollar's largest daily drop in two years and pushing gold to a new high.

On Friday, the Federal Reserve hinted at intervention, prompting a rebound in US stocks. However, the downward trend of US bonds and the dollar served as a warning that the US's status as a safe haven may no longer be assured.

Andrea DiCenso, an investment manager at Loomis, Sayles & Company, stated, "Is the US market starting to behave like an emerging market? Undoubtedly, yes, that is exactly what we are seeing."

According to data, the volatility of US stock ETFs has even exceeded that of funds tracking emerging markets and has at times been higher than Bitcoin. This situation has rarely occurred except during the pandemic, the crisis in August of last year, and the Fed's aggressive rate hike period.

Neil Dutta from Renaissance Capital bluntly expressed in a client email, "The S&P 500 index is trading like a cryptocurrency, and that may not be a good thing."

Sharp Fluctuations in Risk-Free Rates Signal a Replay of the Financial Crisis

When the long-term bond market experiences sharp volatility, significant spreads, and low liquidity, it affects all other capital markets, especially exerting upward pressure on rates and US government debt, potentially evolving into a financial crisis if sustained over the long term.

US bond volatility surged this week, with the 20-year Treasury bond volatility rapidly catching up to the VIX stock volatility.

Although this week the decline in 30-year US bonds did not continue from last week, presenting a broadening trend, there were some cracks in the trading spread of the benchmark 30-year bond—which is a signal of the long-term decline in liquidity in the US Treasury yield curve. This week, the spread almost reached a full basis point, a level unseen since early 2023.

Confidence from regions outside the US in the quality of US stocks, fixed-income, and currency assets has been eroded. Fund strategist Nathan Thooft stated, "The question is whether this is a temporary shock or a long-term shift. We still believe the former. However, it cannot be denied that some large asset owners are seeking alternative safe-haven assets and diversified allocations."

Analyst Ed Al-Hussainy succinctly pointed out:

I'm actually not worried about a recession, I'm worried about a financial crisis.

Funds Flowing to Safe-Haven Assets, Wall Street Calls for Fed Intervention

Under the shadow of a financial crisis, global investors, after withdrawing from the U.S., have poured into safe-haven assets such as the European bond market, gold, the yen, and the Swiss franc to avoid broader turmoil.

This week, German bond yields remained largely unchanged, while U.S. 10-year bond yields surged over 50 basis points, marking the largest divergence between U.S. and German bond yields since 1989. In contrast, the U.S. dollar index fell below the key level of 100, posting its most severe two-week decline since November 2022, while the euro strengthened significantly, with the week's appreciation surpassing that of the yen.

Extreme volatility has brought unprecedented psychological pressure to investors and traders, prompting calls from Wall Street for Fed intervention. On Friday, JPMorgan CEO Jamie Dimon stated that he anticipates "turmoil" in the U.S. Treasury market.

Dimon said during an earnings call, "When you have a lot of volatile markets, very wide bid-offer spreads in Treasuries, low liquidity, it affects all other capital markets. That's the reason the Fed should intervene, not to help the banks."

Fortunately, Fed Governor Lael Brainard stated on Friday that if market conditions become disorderly, the Fed is "absolutely prepared" to help stabilize the financial markets. However, she emphasized:

"The markets are functioning well, and we haven't seen broad-based liquidity concerns."

Bạn cũng có thể thích

WEEXPERIENCE Whales Night: AI Trading, Crypto Community & Crypto Market Insights

Vào ngày 12 tháng 12 năm 2025, WEEX đã tổ chức WEEXPERIENCE Whales Night, một cuộc họp cộng đồng ngoại tuyến được thiết kế để tập hợp các thành viên cộng đồng cryptocurrency địa phương. Sự kiện kết hợp chia sẻ nội dung, trò chơi tương tác và bản trình bày dự án để tạo ra trải nghiệm ngoại tuyến thoải mái nhưng hấp dẫn.

Rủi ro giao dịch AI trong tiền mã hóa: Tại sao các chiến lược giao dịch tiền mã hóa tốt hơn có thể tạo ra tổn thất lớn hơn?

Rủi ro không còn nằm chủ yếu trong việc đưa ra quyết định kém hoặc sai lầm về cảm xúc. Nó ngày càng sống trong cấu trúc thị trường, con đường thực thi, và hành vi tập thể. Hiểu được sự thay đổi này quan trọng hơn là tìm ra chiến lược “tốt hơn” tiếp theo.

Các đại lý AI đang thay thế Nghiên cứu Crypto? Làm thế nào AI tự trị đang định hình lại giao dịch crypto

AI đang chuyển từ việc hỗ trợ các nhà giao dịch sang tự động hóa toàn bộ quá trình nghiên cứu đến thi hành trong thị trường tiền điện tử. Lợi thế đã chuyển từ kiến thức của con người sang đường ống dẫn dữ liệu, tốc độ và các hệ thống AI sẵn sàng để thực hiện, làm cho sự chậm trễ trong tích hợp AI trở thành một nhược điểm cạnh tranh.

Bot giao dịch AI và Giao dịch sao chép: Cách các chiến lược đồng bộ hóa định hình lại sự biến động của thị trường crypto

Các nhà giao dịch crypto bán lẻ từ lâu đã phải đối mặt với những thách thức tương tự: quản lý rủi ro kém, đăng ký muộn, quyết định về cảm xúc và thực thi không nhất quán. Các công cụ giao dịch AI hứa hẹn một giải pháp. Ngày nay, các hệ thống giao dịch sao chép và robot breakout được hỗ trợ bởi AI giúp các nhà giao dịch kích thước vị trí, đặt điểm dừng và hành động nhanh hơn bao giờ hết. Ngoài tốc độ và độ chính xác, các công cụ này đang thay đổi thị trường một cách im lặng - các nhà giao dịch không chỉ giao dịch thông minh hơn, họ đang di chuyển đồng bộ, tạo ra một động lực mới làm tăng cả rủi ro và cơ hội.

Giao dịch AI trong Crypto Giải thích: Cách giao dịch tự trị đang định hình lại thị trường tiền điện tử và sàn giao dịch tiền điện tử

AI Trading đang nhanh chóng biến đổi phong cảnh crypto. Các chiến lược truyền thống đấu tranh để theo kịp sự biến động không ngừng của crypto và cấu trúc thị trường phức tạp, trong khi AI có thể xử lý dữ liệu khổng lồ, tạo ra các chiến lược thích nghi, quản lý rủi ro và thực hiện giao dịch một cách độc lập. Bài viết này hướng dẫn người dùng WEEX qua giao dịch AI là gì, tại sao tiền mã hóa đẩy nhanh sự áp dụng của nó, làm thế nào ngành công nghiệp đang phát triển hướng tới các đại lý tự trị, và tại sao WEEX đang xây dựng hệ sinh thái giao dịch AI thế hệ tiếp theo.

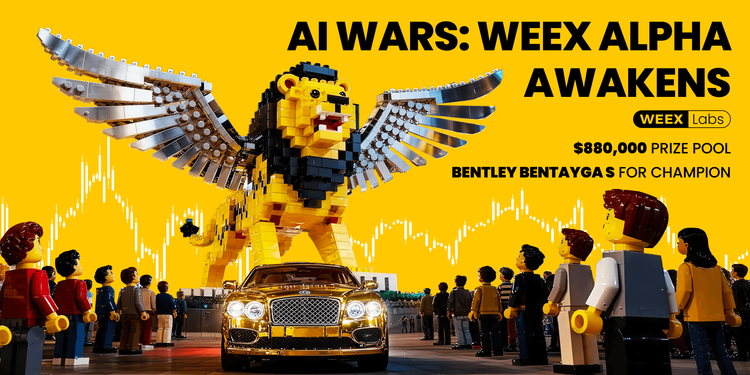

Call to Join AI Wars: WEEX Alpha Awakens - Cuộc thi giao dịch AI toàn cầu với $880,000 Prize Pool

Bây giờ, chúng tôi kêu gọi các nhà giao dịch AI từ khắp nơi trên thế giới tham gia AI Wars: WEEX Alpha Awakens, một cuộc thi thương mại AI toàn cầu với 880.000 USD.

Giao dịch AI trong Crypto Markets: Từ robot giao dịch tự động đến chiến lược thuật toán

Giao dịch do AI thúc đẩy đang chuyển đổi tiền điện tử từ suy đoán bán lẻ sang cạnh tranh ở cấp độ tổ chức, nơi thực thi và quản lý rủi ro quan trọng hơn là hướng đi. Khi giao dịch AI leo thang, rủi ro hệ thống và áp lực quản lý tăng lên, làm cho hiệu suất dài hạn, hệ thống mạnh mẽ và tuân thủ các yếu tố khác biệt quan trọng.

Phân tích cảm xúc AI và biến động tiền mã hóa: Chuyển đổi giá Crypto

Cảm xúc AI đang ngày càng ảnh hưởng đến thị trường tiền điện tử, với những thay đổi trong những kỳ vọng liên quan đến AI chuyển thành sự biến động cho các tài sản kỹ thuật số lớn. Thị trường tiền điện tử có xu hướng mở rộng các câu chuyện AI, cho phép các luồng được thúc đẩy bởi tình cảm vượt quá những yếu tố cơ bản trong ngắn hạn. Hiểu được cảm xúc AI hình thành và phổ biến như thế nào giúp các nhà đầu tư dự đoán tốt hơn chu kỳ rủi ro và định vị cơ hội trên các tài sản kỹ thuật số.

AI Wars: Hướng dẫn tham gia

Trong cuộc so tài đỉnh cao này, các nhà phát triển hàng đầu, chuyên gia định lượng và trader từ khắp thế giới sẽ tung ra các thuật toán của họ trong những trận chiến thị trường thực, cạnh tranh để giành một trong những tổng thưởng lớn nhất trong lịch sử giao dịch crypto bằng AI: 880.000 USD, bao gồm một xe Bentley Bentayga S dành cho nhà vô địch. Hướng dẫn này sẽ đưa bạn qua từng bước bắt buộc từ đăng ký đến thời điểm chính thức bắt đầu cuộc thi.

Banks Week and Crypto Market Volatility: Quyết định lãi suất định hình điều kiện giao dịch trên WEEX

Quyết định lãi suất của các ngân hàng trung ương lớn như Cục Dự trữ Liên bang là những sự kiện kinh tế lớn có ảnh hưởng đến thị trường tài chính toàn cầu, ảnh hưởng trực tiếp đến kỳ vọng thanh khoản thị trường và sự thèm muốn rủi ro. Khi thị trường tiền điện tử tiếp tục phát triển và cấu trúc giao dịch và người tham gia của nó trưởng thành, thị trường tiền điện tử đang dần được kết hợp vào hệ thống định giá kinh tế vĩ mô.

WEEX API Testing: Hướng dẫn chính thức cho AI Trading Hackathon và Crypto Trading API

WEEX API Testing được thiết kế để đảm bảo rằng mọi người tham gia có thể biến logic giao dịch thành thực hiện thực tế. Tất cả các tương tác API diễn ra trên hệ thống giao dịch trực tiếp của WEEX, cho phép người tham gia làm việc trong điều kiện thị trường xác thực thay vì mô phỏng. Với yêu cầu nhập học thấp, nhiệm vụ có thể truy cập cho cả các nhà phát triển có kinh nghiệm và người mới bắt đầu có động lực, trong khi vẫn xác nhận kỹ năng kỹ thuật cần thiết.

Chiến tranh AI: Hướng dẫn tham gia test

Phần 1: Các phương pháp được đề xuất (Cloud Server)

Để có sự ổn định tốt nhất, chúng tôi khuyên bạn nên sử dụng một máy chủ đám mây có IP công cộng tĩnh và hỗ trợ hoạt động không gián đoạn 24/7 như: AWS (Amazon Web Services), Alibaba Cloud, và Tencent Cloud.

Phần 2: Phương pháp thay thế (Local Computer)

Nếu bạn chọn để chạy bot giao dịch của bạn từ một máy tính cá nhân hoặc mạng gia đình, bạn must xác nhận rằng địa chỉ IP đi ra của bạn là static. Một IP thay đổi sẽ dẫn đến các vấn đề kết nối.

Bạn có hai lựa chọn chính để đảm bảo IP ra vào ổn định:

Use a static IP provided by your Internet Service Provider (ISP).Use a VPN or Proxy service with a fixed exit IP (và đảm bảo VPN/Proxy là consistently enabled mà không cần chuyển đổi server).Các bước để tìm IP công cộng địa phương:

Tắt tất cả VPN, hoặc chỉ giữ VPN duy nhất mà bạn có kế hoạch để whitelist.Truy cập whatismyip.com trong trình duyệt của bạn.Trang sẽ hiển thị địa chỉ IPv4 công cộng của bạn.Sao chép IP này và gửi nó vào danh sách trắng.Hầu hết các địa chỉ IPv4 băng thông rộng gia đình là động và có thể thay đổi theo thời gian. Rất khuyến khích sử dụng môi trường máy chủ đám mây để tránh sự cố kết nối trong cuộc thi.

1.3 Thiếu thông tin? Chúng tôi sẽ theo dõiSau khi bạn gửi BUIDL, nhóm WEEX sẽ xem xét ứng dụng của bạn dựa trên các yêu cầu của cuộc thi. Quá trình xem xét thường mất một ngày làm việc.

Nếu bất kỳ thông tin nào bị thiếu hoặc yêu cầu làm rõ, nhóm của chúng tôi sẽ liên lạc với bạn thông qua một trong các kênh sau:

Hệ thống tin nhắn DoraHacksHệ thống tin nhắn WEEXThông tin liên hệ đã đăng ký của bạn (Telegram, X, v.v.)Vui lòng giữ cho thông tin liên lạc của bạn hoạt động và dễ tiếp cận.

Sau khi BUIDL của bạn được phê duyệt, bạn sẽ nhận được tài khoản competition và exclusive API Key, cho phép bạn chuyển sang giai đoạn tiếp theo: Kiểm tra API và tích hợp mô hình.

. Vui lòng đọc kỹ tài liệu API chính thức của WEEX: https://www.weex.com/api-doc/ai/intro

2. Kết nối với một máy chủ đám mây và chạy mã bên dưới. Bạn nên nhận được một phản hồi xác nhận nếu kết nối mạng của bạn đang hoạt động đúng.

curl -s --max-time 10 "https://api-contract.weex.com/capi/v2/market/time"{"epoch":"1765423487.896","iso":"2025-12-11T03:24:47.896Z","timestamp":1765423487896}

2. Kết nối với một máy chủ đám mây và chạy mã bên dưới. Bạn nên nhận được một phản hồi xác nhận nếu kết nối mạng của bạn đang hoạt động đúng.

import time import hmac import hashlib import base64 import requests api_key = "" secret_key = "" access_passphrase = "" def generate_signature_get(secret_key, timestamp, method, request_path, query_string): message = timestamp + method.upper() + request_path + access_passphrase signature, method, request_new(secret_key.encode(), message.encode(), hashlib.sha256).digest() return base64.b64encode(signature).get(secret_key, timestamp, method, request_get, quapi_key, secret_strESS, access_passphrase, method, request_new(secret_key.encode(), hashlib.sha256). "application/json", "locale": "en-US" } url = "https://api-contract.weex.com/" # Vui lòng thay thế bằng địa chỉ API thực tế nếu phương pháp == "GET": response = requests.get(url + request_path+query_string, headers=headers) return response def assets(): request_path = "/capi/v2/account/assets" query_string = "" response = send_request_get(api_key, secret_key, access_passphrase, "GET", request_path, query_string) print(response.status_code) print(response.text) if __name == '____ main assets':

Tại sao WEEX Alpha Awakens là cuộc thi giao dịch AI hay nhất năm 2025? Những điều cần biết

Để tăng tốc các bước đột phá ở giao điểm của AI và crypto, WEEX đang ra mắt Hackathon thương mại AI toàn cầu đầu tiên trên thế giới - AI Wars: Alpha thức dậy. Sự kiện này có một hồ bơi giải thưởng đột phá vượt quá $ 880,000, bao gồm một Bentley Bentayga S cho nhà vô địch cuối cùng.

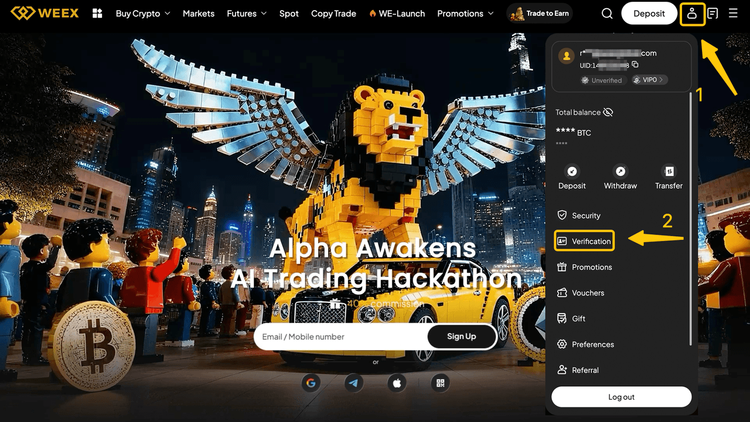

Chiến tranh AI: WEEX Alpha Awakens | Hướng dẫn quy trình thử nghiệm WEEX Global Hackathon API

AI Wars: WEEX Alpha Awakens đăng ký đã mở. và hướng dẫn này phác thảo cách truy cập vào thử nghiệm API và hoàn thành quá trình thành công.

WEEX Alpha Awakens là gì và làm thế nào để tham gia? Một hướng dẫn đầy đủ

Để tăng tốc các bước đột phá ở giao điểm của AI và crypto, WEEX đang ra mắt Hackathon thương mại AI toàn cầu đầu tiên trên thế giới - AI Wars: Alpha thức dậy.

WEEX HODL’em Trading Royale & Dubai Offline Trading Competition Kết thúc thành công

Vào ngày 4 tháng 12 năm 2025, WEEX đã tổ chức Dubai HODL’em Trading Royale đầu tiên và Dubai Offline Trading Competition, mang niềm đam mê của AI WARS vào thế giới thực.

Tham gia AI Wars: WEEX Alpha thức dậy!Global Call cho AI Trading Alpha

AI Wars: WEEX Alpha Awakens là một hackathon thương mại AI toàn cầu ở Dubai, kêu gọi các đội quan sát, các nhà giao dịch thuật toán và các nhà phát triển AI phát hành chiến lược thương mại tiền điện tử AI của họ trên thị trường trực tiếp cho một phần của một hồ bơi giải thưởng 880.000 USD.

WEEX Unveils Trade to Earn: Lên đến 30% trở lại ngay lập tức + $ 2M WXT Buyback

WEEX rất vui khi công bố việc ra mắt chương trình Trade to Earn của chúng tôi, tự động cấp cho bạn giảm giá phí giao dịch lên đến 30%. Tất cả phần thưởng được ghi nhận trực tiếp vào tài khoản spot của bạn trong $WXT - được hỗ trợ bởi kế hoạch mua lại $2.000.000 WXT của chúng tôi, cung cấp giá trị token dài hạn.

WEEXPERIENCE Whales Night: AI Trading, Crypto Community & Crypto Market Insights

Vào ngày 12 tháng 12 năm 2025, WEEX đã tổ chức WEEXPERIENCE Whales Night, một cuộc họp cộng đồng ngoại tuyến được thiết kế để tập hợp các thành viên cộng đồng cryptocurrency địa phương. Sự kiện kết hợp chia sẻ nội dung, trò chơi tương tác và bản trình bày dự án để tạo ra trải nghiệm ngoại tuyến thoải mái nhưng hấp dẫn.

Rủi ro giao dịch AI trong tiền mã hóa: Tại sao các chiến lược giao dịch tiền mã hóa tốt hơn có thể tạo ra tổn thất lớn hơn?

Rủi ro không còn nằm chủ yếu trong việc đưa ra quyết định kém hoặc sai lầm về cảm xúc. Nó ngày càng sống trong cấu trúc thị trường, con đường thực thi, và hành vi tập thể. Hiểu được sự thay đổi này quan trọng hơn là tìm ra chiến lược “tốt hơn” tiếp theo.

Các đại lý AI đang thay thế Nghiên cứu Crypto? Làm thế nào AI tự trị đang định hình lại giao dịch crypto

AI đang chuyển từ việc hỗ trợ các nhà giao dịch sang tự động hóa toàn bộ quá trình nghiên cứu đến thi hành trong thị trường tiền điện tử. Lợi thế đã chuyển từ kiến thức của con người sang đường ống dẫn dữ liệu, tốc độ và các hệ thống AI sẵn sàng để thực hiện, làm cho sự chậm trễ trong tích hợp AI trở thành một nhược điểm cạnh tranh.

Bot giao dịch AI và Giao dịch sao chép: Cách các chiến lược đồng bộ hóa định hình lại sự biến động của thị trường crypto

Các nhà giao dịch crypto bán lẻ từ lâu đã phải đối mặt với những thách thức tương tự: quản lý rủi ro kém, đăng ký muộn, quyết định về cảm xúc và thực thi không nhất quán. Các công cụ giao dịch AI hứa hẹn một giải pháp. Ngày nay, các hệ thống giao dịch sao chép và robot breakout được hỗ trợ bởi AI giúp các nhà giao dịch kích thước vị trí, đặt điểm dừng và hành động nhanh hơn bao giờ hết. Ngoài tốc độ và độ chính xác, các công cụ này đang thay đổi thị trường một cách im lặng - các nhà giao dịch không chỉ giao dịch thông minh hơn, họ đang di chuyển đồng bộ, tạo ra một động lực mới làm tăng cả rủi ro và cơ hội.

Giao dịch AI trong Crypto Giải thích: Cách giao dịch tự trị đang định hình lại thị trường tiền điện tử và sàn giao dịch tiền điện tử

AI Trading đang nhanh chóng biến đổi phong cảnh crypto. Các chiến lược truyền thống đấu tranh để theo kịp sự biến động không ngừng của crypto và cấu trúc thị trường phức tạp, trong khi AI có thể xử lý dữ liệu khổng lồ, tạo ra các chiến lược thích nghi, quản lý rủi ro và thực hiện giao dịch một cách độc lập. Bài viết này hướng dẫn người dùng WEEX qua giao dịch AI là gì, tại sao tiền mã hóa đẩy nhanh sự áp dụng của nó, làm thế nào ngành công nghiệp đang phát triển hướng tới các đại lý tự trị, và tại sao WEEX đang xây dựng hệ sinh thái giao dịch AI thế hệ tiếp theo.

Call to Join AI Wars: WEEX Alpha Awakens - Cuộc thi giao dịch AI toàn cầu với $880,000 Prize Pool

Bây giờ, chúng tôi kêu gọi các nhà giao dịch AI từ khắp nơi trên thế giới tham gia AI Wars: WEEX Alpha Awakens, một cuộc thi thương mại AI toàn cầu với 880.000 USD.

Coin thịnh hành

Tin tức crypto mới nhất

Bộ phận CSKH:@weikecs

Hợp tác kinh doanh:@weikecs

Giao dịch Định lượng & MM:[email protected]

Dịch vụ VIP:[email protected]