Is the Discrepancy in CEX Liquidity Data Signaling a Larger Issue?

Original Title: Liquidations, liquidations everywhere!

Original Author: threesigmaxyz Original Translation: zhouzhou, BlockBeats

Editor's Note: This article explores the significant discrepancy between the liquidation data reported by centralized exchanges (CEX) and actual liquidation activities. By comparing Hyperliquid's transparent liquidation data with CEX reported data, it reveals that CEX may underreport liquidation data to mask market volatility or manage public perception. The article also emphasizes the importance of transparency in understanding market risk and systemic risk, and points out that exchanges like Bybit are taking more open approaches to releasing liquidation data, driving the industry towards greater transparency.

Below is the original content (reorganized for easier reading comprehension):

Traders getting liquidated, billions evaporating. But what if the actual liquidation figures were 19 times higher than reported? We dug into the data, and the results are worse than you might think.

1. Liquidation

The world of trading has become increasingly accessible to the average person, whether through the glamorous courses of so-called "gurus" or as an alternative to traditional work, trading offers the temptation of earning a substantial income from the comfort of one's home, through a computer.

However, this is far from easy, and if it were that simple, everyone would succeed. In fact, most people who enter trading end up losing money and eventually blowing up their accounts. So, what causes these losses? Usually, all of this boils down to a pivotal event that every trader fears: liquidation.

Liquidation is a key mechanism in leveraged trading, where a trader's margin is insufficient to cover the losses of an open position, resulting in liquidation. In this scenario, the exchange will intervene, automatically closing the position to ensure that the trader or platform no longer incurs further losses.

Depending on the severity of the margin shortfall and the platform's risk management mechanisms, liquidation can take different forms. These forms can be roughly divided into two types:

· Partial Liquidation: Involves reducing part of the trader's position, while the remaining part remains active. This allows the trader to stay in the market, while reducing the associated risk.

· Full Liquidation: The entire position is liquidated, completely eliminating the trader's exposure risk. Full liquidation is more common in high leverage environments, as in such environments, even slight price movements can completely wipe out a trader's margin.

The Key Factors Behind Liquidation

There are multiple factors contributing to liquidation, all revolving around the delicate balance between risk and margin:

· Leverage: Leverage allows traders to control larger positions with less capital, but this potential for amplified profits comes with higher risk. The higher the leverage, the smaller the price swing needed to trigger liquidation. For example, with 50x leverage, a price movement of just 2% against the position would lead to the complete loss of margin. This underscores the critical importance of risk management in leveraged trading.

· Maintenance Margin: Every exchange sets a minimum margin requirement that traders must maintain to keep a position open, serving as a safety buffer. When losses cause the margin to fall below this threshold, the exchange will liquidate to prevent further losses. Ignoring or failing to monitor these requirements can quickly lead to forced liquidation.

· Market Volatility: Sudden and extreme price swings are a trader's greatest enemy, especially in highly leveraged positions. Volatility can rapidly deplete available margin, leaving traders with little time to react. Moreover, periods of high volatility often trigger a cascade of liquidations, where one liquidation sets off a series of others, further driving prices in the wrong direction.

Squeeze

A squeeze is one of the most intense and rapid triggering factors for liquidation, usually occurring during sharp price movements that force counter-traders in the market to close their positions. These events are typically driven by high leverage and low liquidity, forming a snowball effect that accelerates price swings and exacerbates market volatility.

When prices surge rapidly, traders holding short positions find themselves in trouble as their margin is insufficient to support the trade. To avoid further losses, they are forced to buy back assets to close their positions, adding more upward pressure on the price. This dynamic often quickly evolves into a series of liquidation events, where one trader's closure drives the price up, forcing others to liquidate as well.

Conversely, when prices suddenly plummet, traders with long positions also face the same risk. As their margin shrinks, they are forced to sell off their positions to meet maintenance margin requirements, further intensifying the downward momentum. This selling pressure amplifies the price drop, triggering more liquidation events and forming a downward spiral.

However, coordinated retail buying, especially initiatives like the one seen on Reddit's WallStreetBets community, caused stock prices to unexpectedly soar. As the price rose, short sellers were forced to buy back the stock, driving the price higher and further fueling the upward momentum.

This feedback loop eventually evolved into a historic event, with GameStop's stock price soaring from around $20 in early January 2021 to an intraday high of $483 by the end of the month. This squeezing event led to many institutional investors who were in short positions losing billions of dollars.

2. API and Liquidation Events

In the cryptocurrency space, there have been several notable liquidation events in history. However, the most memorable and impactful ones often occur during a bear market's "short squeeze." These events are larger in scale and have a more profound impact on traders and the market.

Here are some of the biggest liquidation events in cryptocurrency history:

Notice anything unusual, anon? Do you think the FTX collapse or Luna crash did more damage than the liquidation events we've seen this year? Well, you're not wrong.

Behind the recent liquidation events being more severe than the FTX or Luna collapses are three key factors:

Total Market Capitalization

In March 2020, the total market cap reached $2.66 trillion, and by 2025, the peak market cap had reached $3.71 trillion. To truly understand the scale of these liquidation events, we should consider the ratio of liquidations to market cap rather than just looking at the absolute numbers of liquidations. Raw numbers can make recent liquidations seem more severe than they actually are.

This chart helps us see the scale and impact of liquidations more clearly, but there's still some data that isn't quite accurate; this leads to the second issue.

CEX WebSocket API Limitations

Until the second quarter of 2021, most centralized exchanges (CEX) provided accurate liquidation data via their APIs, reporting each liquidation. However, starting in 2021, they introduced limitations, restricting liquidation data to one per second, regardless of how many actual liquidations occurred.

This change significantly reduced the reported liquidation numbers, making the data from late 2021 appear smaller and less impactful compared to before 2021.

@K33Research has written a research article explaining this situation and illustrated it through two simple yet powerful charts:

In the first chart, you can see that after the API changes, the number of liquidations has significantly slowed down, even though the total market value is much higher than in 2021, the liquidation data remains at a lower level.

In the second chart, the author compares the total liquidation amount with the daily nominal Open Interest (OI) change.

The substantial intraday fluctuations in Open Interest usually trigger a large number of liquidations, but as we can see in the chart, after the second quarter of 2021, on days with such significant OI fluctuations, there was no notable increase in liquidations.

The official reasons behind these API changes are: "to provide a 'fair trading environment' (Bybit, September 2021) and to 'optimize user data flow' (Binance, April 2021)," but some believe that this is actually just for PR reasons to avoid causing excessive panic while also retaining genuine data.

Hyperliquid as a Genuine Platform

Hyperliquid is the first Layer 1 blockchain perpetual DEX to reach sufficient trading volume to compete with CEX. Unlike CEX, Hyperliquid provides fully transparent and unrestricted reporting of all liquidation events since its data is public.

This creates a unique environment where, on one hand, CEX's liquidation data is limited (due to reporting restrictions), while on the other hand, Hyperliquid's data is unrestricted. As a result, the reported total liquidation data has significantly increased, benefiting from Hyperliquid's transparency.

This transparency has a significant impact on the broader trading ecosystem. In traditional centralized exchanges, liquidation data is often selectively reported or summarized, limiting traders' ability to analyze market dynamics in real-time. Hyperliquid ensures that every liquidation event is publicly visible, providing a more accurate and comprehensive understanding of leverage trading activities.

For traders, this means a better understanding of the market situation, enabling them to identify potential squeeze scenarios, monitor risk levels, or gauge market sentiment. Researchers and analysts have also benefited from unfiltered on-chain liquidation data, providing valuable insights into volatility patterns, risk behavior, and market reactions to liquidations.

This unrestricted access to data has promoted a more equitable, efficient trading environment where all participants have equal access to information. By setting new transparency standards for perpetual trading, Hyperliquid has not only challenged the opacity of CEXs but has also enhanced the overall reliability of liquidation data, allowing traders to operate with greater trust and deeper market insights.

3. Real Liquidation Data

3.1 Calculating the Hyperliquid Ratio

Hyperliquid's transparency and comprehensive metrics allow us to see what has been happening over an extended period, whereas the derivative segments of CEXs have not been able to report real-aligned figures due to API limitations. The data discrepancies seen in the charts further confirm this issue, showing that despite CEXs having much larger open interest contracts and volumes compared to Hyperliquid, their reported liquidation figures are still unrealistically low.

Thanks to Hyperliquid, we now have a verifiable and accurate dataset to compare the distortion in CEX liquidation reports.

The data provided to the media often presents an incomplete picture as they are based on limited APIs, failing to capture the full extent of liquidation events. In contrast, Hyperliquid's unrestricted reporting offers transparent and detailed records of all liquidation events, proving that CEX liquidation activity may be significantly higher than publicly disclosed figures.

3.2 Adjusting CEX Liquidation Data Using the Hyperliquid Ratio

To estimate CEX's "true" liquidation figures, we used Hyperliquid's liquidation/trading volume ratio and liquidation/open interest ratio as benchmarks. We then compared these ratios to the data reported by CEXs on two specific dates (December 9 and February 3), resulting in an adjustment factor.

Calculate Hyperliquid's Average Ratios:

Liquidation / Open Interest (Hyperliquid)

Dec 9: 1.07B / 3.37B ≈ 0.3175

Feb 3: 1.42B / 3.08B ≈ 0.461

Average ≈ 0.389 (38.9%)

Liquidation / Trading Volume (Hyperliquid)

Dec 9: 1.07B / 5.30B ≈ 0.2021

Feb 3: 1.42B / 18.0B ≈ 0.0789

Average ≈ 0.14 (14%)

We use these percentages (38.9% and 14%) as reference points to assess what the liquidation data might look like if other exchanges were to follow a similar ratio to Hyperliquid.

Applying These Ratios to Binance, Bybit, and OKX:

For each CEX, we calculate two "adjusted" liquidation data:

Using Hyperliquid's Liquidation/Trading Volume Ratio

Using Hyperliquid's Liquidation/Open Interest Ratio

Then, we take the average of these two adjusted results for each date.

Therefore, the CEX-reported liquidation data (often in the range of billions of dollars) is significantly lower than the implied billion-dollar range based on the Hyperliquid ratios.

Below are the reports and adjusted liquidation data charts for Dec 9 and Feb 3. Each exchange has two bar graphs, with light blue and light green representing the reported liquidation data and dark blue and dark green representing the adjusted liquidation data.

The adjusted values are calculated by taking the average of the Liquidation/Trading Volume ratio and the Liquidation/Open Interest ratio from Hyperliquid as the baseline. While this provides a clearer perspective on potential liquidation data differences, variations may still exist due to differences in exchange market structure, retail participation, liquidity provider activity, etc.

Key Insights:

Liquidation data from Binance, Bybit, and OKX is significantly underreported: The reported liquidation data (light blue/light green) is much lower than the adjusted data (dark blue/dark green), indicating that the actual liquidation data may be much higher than publicly disclosed numbers.

Binance should report approximately 17,640M in liquidation data: The adjusted data suggests that Binance's actual liquidation data on February 3 should be close to 17,640M, rather than the reported 611M, highlighting a significant discrepancy. On December 9, Binance should report 10,020M instead of 739M.

Bybit and OKX follow a similar pattern: Bybit's adjusted liquidation data on February 3 is 8,150M, not 247M as reported; on December 9, it is 4,620M instead of 370M. OKX also shows significant differences, with adjusted liquidation data of 7,390M on February 3 and 3,980M on December 9, compared to reported figures of 402M and 425M, respectively.

3.3 Major Liquidation Events and their "True" Estimates

After comparing Hyperliquid's liquidation data with the limited data reported by major CEXs, we found significant variances. To quantify this difference, we collected reported data from Binance, Bybit, and OKX on December 9 and February 3, specifically analyzing their liquidation/trading volume and liquidation/open interest ratios.

To estimate the true liquidation data, we calculated the average ratio of Hyperliquid's liquidation/trading volume and then applied these ratios to CEX data. We did not use a simple arithmetic average but instead calculated the liquidation ratios weighted by the proportion of each exchange's trading volume on each date. This method offers a more accurate reflection of overall market liquidation activity.

When we initially calculated the adjustment factors for each exchange (Binance: 21.19, Bybit: 22.74, OKX: 13.87), a simple average yielded a global adjustment factor of 19.27x. However, considering the weighted differences in exchange volumes, the more precise weighted average is 19.22x.

This indicates that the actual settlement data from CEXs may be roughly 19 times higher than what is officially reported, or at least 19 times higher than the data disclosed through their restrictive APIs.

With this 19.22x adjustment factor in mind, we analyzed some significant settlement events in the history of crypto to estimate how much their actual settlement data might be if they had the same level of transparency as Hyperliquid. The table below compares common settlement amounts to the values adjusted by the 19.22x factor:

“Reported” refers to the figures published on aggregators, social media, or limited APIs.

For events prior to Q2 2021, settlement data is much more reliable due to the absence of API restrictions.

As highlighted in this chart, the settlement figures derived from data sources reported post-2021 may significantly underestimate the true picture. By applying the multiplier derived from Hyperliquid's full transparency, the settlement scales of these events are much larger than what the official figures assume.

3.4. Comparing Settlement to Total Market Cap

To provide more context, we compare the total “true” settlements of these events to the total market cap at the time. The ratio calculation formula is: (Settlement Amount / Market Cap) × 100.

By comparing the “true” settlement data to the broader cryptocurrency market cap, we can gain a deeper understanding of the impact of each event on market dynamics. This not only demonstrates the scale of capital that vanished in a short period but also reflects how market sentiment drastically changed when leverage effects were unwound.

In many cases, the ratio becomes more pronounced after adjustment, indicating that participants may have been exposed to greater systemic risks than initially apparent. Therefore, understanding these settlement-to-market cap ratios can provide a clearer perspective to help us grasp how market psychology and liquidity conditions shift during periods of extreme volatility.

4. Conclusion

From all the preceding data and comparisons, a pattern emerges clearly: the figures reported in CEX public disclosures are often significantly lower than the "true" settlement activity. When adjusted to match the Hyperliquid transparent ratio, events like the Luna and FTX collapses have revealed a larger impact than what official data suggests, further reinforcing the view that CEXs may underreport settlement data to mask volatility or manage public perception.

This contrast becomes even more pronounced when looking at historical events: the COVID crash of 2020, while a major market event at the time, now appears relatively minor precisely because there were fewer leveraged participants then. With the mainstreaming of leverage, settlement's absolute and relative scale continues to grow, but the constraints of official data flows may give traders and analysts a distorted view of systemic risk.

Furthermore, exchanges often cite "optimizing data flow" or "ensuring fair trading conditions" as reasons, but it is not hard to see that restricting the real-time release of settlement data can serve broader interests. Underreporting settlement data can reduce the fear of new retail investors while also allowing exchanges to gain exclusive insights into market-wide risk exposure.

While these measures may help narrow the gap between reported data and actual settlement activity, Hyperliquid's reliance on on-chain, unrestricted reporting still highlights how crucial true transparency is for anyone looking to navigate leveraged crypto trading.

Bạn cũng có thể thích

WEEXPERIENCE Whales Night: AI Trading, Crypto Community & Crypto Market Insights

Vào ngày 12 tháng 12 năm 2025, WEEX đã tổ chức WEEXPERIENCE Whales Night, một cuộc họp cộng đồng ngoại tuyến được thiết kế để tập hợp các thành viên cộng đồng cryptocurrency địa phương. Sự kiện kết hợp chia sẻ nội dung, trò chơi tương tác và bản trình bày dự án để tạo ra trải nghiệm ngoại tuyến thoải mái nhưng hấp dẫn.

Rủi ro giao dịch AI trong tiền mã hóa: Tại sao các chiến lược giao dịch tiền mã hóa tốt hơn có thể tạo ra tổn thất lớn hơn?

Rủi ro không còn nằm chủ yếu trong việc đưa ra quyết định kém hoặc sai lầm về cảm xúc. Nó ngày càng sống trong cấu trúc thị trường, con đường thực thi, và hành vi tập thể. Hiểu được sự thay đổi này quan trọng hơn là tìm ra chiến lược “tốt hơn” tiếp theo.

Các đại lý AI đang thay thế Nghiên cứu Crypto? Làm thế nào AI tự trị đang định hình lại giao dịch crypto

AI đang chuyển từ việc hỗ trợ các nhà giao dịch sang tự động hóa toàn bộ quá trình nghiên cứu đến thi hành trong thị trường tiền điện tử. Lợi thế đã chuyển từ kiến thức của con người sang đường ống dẫn dữ liệu, tốc độ và các hệ thống AI sẵn sàng để thực hiện, làm cho sự chậm trễ trong tích hợp AI trở thành một nhược điểm cạnh tranh.

Bot giao dịch AI và Giao dịch sao chép: Cách các chiến lược đồng bộ hóa định hình lại sự biến động của thị trường crypto

Các nhà giao dịch crypto bán lẻ từ lâu đã phải đối mặt với những thách thức tương tự: quản lý rủi ro kém, đăng ký muộn, quyết định về cảm xúc và thực thi không nhất quán. Các công cụ giao dịch AI hứa hẹn một giải pháp. Ngày nay, các hệ thống giao dịch sao chép và robot breakout được hỗ trợ bởi AI giúp các nhà giao dịch kích thước vị trí, đặt điểm dừng và hành động nhanh hơn bao giờ hết. Ngoài tốc độ và độ chính xác, các công cụ này đang thay đổi thị trường một cách im lặng - các nhà giao dịch không chỉ giao dịch thông minh hơn, họ đang di chuyển đồng bộ, tạo ra một động lực mới làm tăng cả rủi ro và cơ hội.

Giao dịch AI trong Crypto Giải thích: Cách giao dịch tự trị đang định hình lại thị trường tiền điện tử và sàn giao dịch tiền điện tử

AI Trading đang nhanh chóng biến đổi phong cảnh crypto. Các chiến lược truyền thống đấu tranh để theo kịp sự biến động không ngừng của crypto và cấu trúc thị trường phức tạp, trong khi AI có thể xử lý dữ liệu khổng lồ, tạo ra các chiến lược thích nghi, quản lý rủi ro và thực hiện giao dịch một cách độc lập. Bài viết này hướng dẫn người dùng WEEX qua giao dịch AI là gì, tại sao tiền mã hóa đẩy nhanh sự áp dụng của nó, làm thế nào ngành công nghiệp đang phát triển hướng tới các đại lý tự trị, và tại sao WEEX đang xây dựng hệ sinh thái giao dịch AI thế hệ tiếp theo.

Call to Join AI Wars: WEEX Alpha Awakens - Cuộc thi giao dịch AI toàn cầu với $880,000 Prize Pool

Bây giờ, chúng tôi kêu gọi các nhà giao dịch AI từ khắp nơi trên thế giới tham gia AI Wars: WEEX Alpha Awakens, một cuộc thi thương mại AI toàn cầu với 880.000 USD.

Giao dịch AI trong Crypto Markets: Từ robot giao dịch tự động đến chiến lược thuật toán

Giao dịch do AI thúc đẩy đang chuyển đổi tiền điện tử từ suy đoán bán lẻ sang cạnh tranh ở cấp độ tổ chức, nơi thực thi và quản lý rủi ro quan trọng hơn là hướng đi. Khi giao dịch AI leo thang, rủi ro hệ thống và áp lực quản lý tăng lên, làm cho hiệu suất dài hạn, hệ thống mạnh mẽ và tuân thủ các yếu tố khác biệt quan trọng.

Phân tích cảm xúc AI và biến động tiền mã hóa: Chuyển đổi giá Crypto

Cảm xúc AI đang ngày càng ảnh hưởng đến thị trường tiền điện tử, với những thay đổi trong những kỳ vọng liên quan đến AI chuyển thành sự biến động cho các tài sản kỹ thuật số lớn. Thị trường tiền điện tử có xu hướng mở rộng các câu chuyện AI, cho phép các luồng được thúc đẩy bởi tình cảm vượt quá những yếu tố cơ bản trong ngắn hạn. Hiểu được cảm xúc AI hình thành và phổ biến như thế nào giúp các nhà đầu tư dự đoán tốt hơn chu kỳ rủi ro và định vị cơ hội trên các tài sản kỹ thuật số.

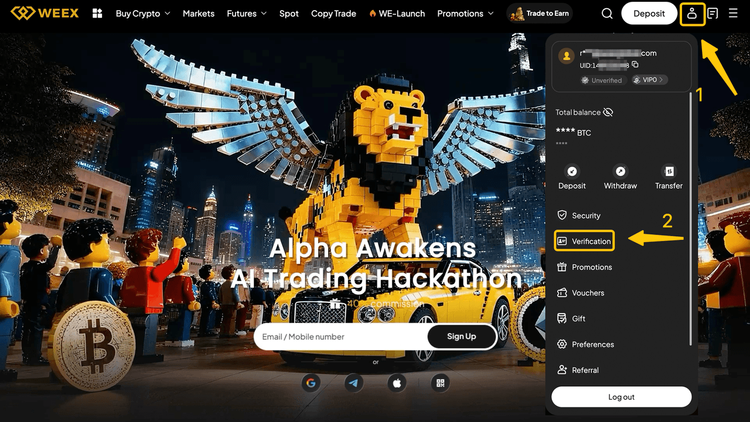

AI Wars: Hướng dẫn tham gia

Trong cuộc so tài đỉnh cao này, các nhà phát triển hàng đầu, chuyên gia định lượng và trader từ khắp thế giới sẽ tung ra các thuật toán của họ trong những trận chiến thị trường thực, cạnh tranh để giành một trong những tổng thưởng lớn nhất trong lịch sử giao dịch crypto bằng AI: 880.000 USD, bao gồm một xe Bentley Bentayga S dành cho nhà vô địch. Hướng dẫn này sẽ đưa bạn qua từng bước bắt buộc từ đăng ký đến thời điểm chính thức bắt đầu cuộc thi.

Banks Week and Crypto Market Volatility: Quyết định lãi suất định hình điều kiện giao dịch trên WEEX

Quyết định lãi suất của các ngân hàng trung ương lớn như Cục Dự trữ Liên bang là những sự kiện kinh tế lớn có ảnh hưởng đến thị trường tài chính toàn cầu, ảnh hưởng trực tiếp đến kỳ vọng thanh khoản thị trường và sự thèm muốn rủi ro. Khi thị trường tiền điện tử tiếp tục phát triển và cấu trúc giao dịch và người tham gia của nó trưởng thành, thị trường tiền điện tử đang dần được kết hợp vào hệ thống định giá kinh tế vĩ mô.

WEEX API Testing: Hướng dẫn chính thức cho AI Trading Hackathon và Crypto Trading API

WEEX API Testing được thiết kế để đảm bảo rằng mọi người tham gia có thể biến logic giao dịch thành thực hiện thực tế. Tất cả các tương tác API diễn ra trên hệ thống giao dịch trực tiếp của WEEX, cho phép người tham gia làm việc trong điều kiện thị trường xác thực thay vì mô phỏng. Với yêu cầu nhập học thấp, nhiệm vụ có thể truy cập cho cả các nhà phát triển có kinh nghiệm và người mới bắt đầu có động lực, trong khi vẫn xác nhận kỹ năng kỹ thuật cần thiết.

Chiến tranh AI: Hướng dẫn tham gia test

Phần 1: Các phương pháp được đề xuất (Cloud Server)

Để có sự ổn định tốt nhất, chúng tôi khuyên bạn nên sử dụng một máy chủ đám mây có IP công cộng tĩnh và hỗ trợ hoạt động không gián đoạn 24/7 như: AWS (Amazon Web Services), Alibaba Cloud, và Tencent Cloud.

Phần 2: Phương pháp thay thế (Local Computer)

Nếu bạn chọn để chạy bot giao dịch của bạn từ một máy tính cá nhân hoặc mạng gia đình, bạn must xác nhận rằng địa chỉ IP đi ra của bạn là static. Một IP thay đổi sẽ dẫn đến các vấn đề kết nối.

Bạn có hai lựa chọn chính để đảm bảo IP ra vào ổn định:

Use a static IP provided by your Internet Service Provider (ISP).Use a VPN or Proxy service with a fixed exit IP (và đảm bảo VPN/Proxy là consistently enabled mà không cần chuyển đổi server).Các bước để tìm IP công cộng địa phương:

Tắt tất cả VPN, hoặc chỉ giữ VPN duy nhất mà bạn có kế hoạch để whitelist.Truy cập whatismyip.com trong trình duyệt của bạn.Trang sẽ hiển thị địa chỉ IPv4 công cộng của bạn.Sao chép IP này và gửi nó vào danh sách trắng.Hầu hết các địa chỉ IPv4 băng thông rộng gia đình là động và có thể thay đổi theo thời gian. Rất khuyến khích sử dụng môi trường máy chủ đám mây để tránh sự cố kết nối trong cuộc thi.

1.3 Thiếu thông tin? Chúng tôi sẽ theo dõiSau khi bạn gửi BUIDL, nhóm WEEX sẽ xem xét ứng dụng của bạn dựa trên các yêu cầu của cuộc thi. Quá trình xem xét thường mất một ngày làm việc.

Nếu bất kỳ thông tin nào bị thiếu hoặc yêu cầu làm rõ, nhóm của chúng tôi sẽ liên lạc với bạn thông qua một trong các kênh sau:

Hệ thống tin nhắn DoraHacksHệ thống tin nhắn WEEXThông tin liên hệ đã đăng ký của bạn (Telegram, X, v.v.)Vui lòng giữ cho thông tin liên lạc của bạn hoạt động và dễ tiếp cận.

Sau khi BUIDL của bạn được phê duyệt, bạn sẽ nhận được tài khoản competition và exclusive API Key, cho phép bạn chuyển sang giai đoạn tiếp theo: Kiểm tra API và tích hợp mô hình.

. Vui lòng đọc kỹ tài liệu API chính thức của WEEX: https://www.weex.com/api-doc/ai/intro

2. Kết nối với một máy chủ đám mây và chạy mã bên dưới. Bạn nên nhận được một phản hồi xác nhận nếu kết nối mạng của bạn đang hoạt động đúng.

curl -s --max-time 10 "https://api-contract.weex.com/capi/v2/market/time"{"epoch":"1765423487.896","iso":"2025-12-11T03:24:47.896Z","timestamp":1765423487896}

2. Kết nối với một máy chủ đám mây và chạy mã bên dưới. Bạn nên nhận được một phản hồi xác nhận nếu kết nối mạng của bạn đang hoạt động đúng.

import time import hmac import hashlib import base64 import requests api_key = "" secret_key = "" access_passphrase = "" def generate_signature_get(secret_key, timestamp, method, request_path, query_string): message = timestamp + method.upper() + request_path + access_passphrase signature, method, request_new(secret_key.encode(), message.encode(), hashlib.sha256).digest() return base64.b64encode(signature).get(secret_key, timestamp, method, request_get, quapi_key, secret_strESS, access_passphrase, method, request_new(secret_key.encode(), hashlib.sha256). "application/json", "locale": "en-US" } url = "https://api-contract.weex.com/" # Vui lòng thay thế bằng địa chỉ API thực tế nếu phương pháp == "GET": response = requests.get(url + request_path+query_string, headers=headers) return response def assets(): request_path = "/capi/v2/account/assets" query_string = "" response = send_request_get(api_key, secret_key, access_passphrase, "GET", request_path, query_string) print(response.status_code) print(response.text) if __name == '____ main assets':

Tại sao WEEX Alpha Awakens là cuộc thi giao dịch AI hay nhất năm 2025? Những điều cần biết

Để tăng tốc các bước đột phá ở giao điểm của AI và crypto, WEEX đang ra mắt Hackathon thương mại AI toàn cầu đầu tiên trên thế giới - AI Wars: Alpha thức dậy. Sự kiện này có một hồ bơi giải thưởng đột phá vượt quá $ 880,000, bao gồm một Bentley Bentayga S cho nhà vô địch cuối cùng.

Chiến tranh AI: WEEX Alpha Awakens | Hướng dẫn quy trình thử nghiệm WEEX Global Hackathon API

AI Wars: WEEX Alpha Awakens đăng ký đã mở. và hướng dẫn này phác thảo cách truy cập vào thử nghiệm API và hoàn thành quá trình thành công.

WEEX Alpha Awakens là gì và làm thế nào để tham gia? Một hướng dẫn đầy đủ

Để tăng tốc các bước đột phá ở giao điểm của AI và crypto, WEEX đang ra mắt Hackathon thương mại AI toàn cầu đầu tiên trên thế giới - AI Wars: Alpha thức dậy.

WEEX HODL’em Trading Royale & Dubai Offline Trading Competition Kết thúc thành công

Vào ngày 4 tháng 12 năm 2025, WEEX đã tổ chức Dubai HODL’em Trading Royale đầu tiên và Dubai Offline Trading Competition, mang niềm đam mê của AI WARS vào thế giới thực.

Tham gia AI Wars: WEEX Alpha thức dậy!Global Call cho AI Trading Alpha

AI Wars: WEEX Alpha Awakens là một hackathon thương mại AI toàn cầu ở Dubai, kêu gọi các đội quan sát, các nhà giao dịch thuật toán và các nhà phát triển AI phát hành chiến lược thương mại tiền điện tử AI của họ trên thị trường trực tiếp cho một phần của một hồ bơi giải thưởng 880.000 USD.

WEEX Unveils Trade to Earn: Lên đến 30% trở lại ngay lập tức + $ 2M WXT Buyback

WEEX rất vui khi công bố việc ra mắt chương trình Trade to Earn của chúng tôi, tự động cấp cho bạn giảm giá phí giao dịch lên đến 30%. Tất cả phần thưởng được ghi nhận trực tiếp vào tài khoản spot của bạn trong $WXT - được hỗ trợ bởi kế hoạch mua lại $2.000.000 WXT của chúng tôi, cung cấp giá trị token dài hạn.

WEEXPERIENCE Whales Night: AI Trading, Crypto Community & Crypto Market Insights

Vào ngày 12 tháng 12 năm 2025, WEEX đã tổ chức WEEXPERIENCE Whales Night, một cuộc họp cộng đồng ngoại tuyến được thiết kế để tập hợp các thành viên cộng đồng cryptocurrency địa phương. Sự kiện kết hợp chia sẻ nội dung, trò chơi tương tác và bản trình bày dự án để tạo ra trải nghiệm ngoại tuyến thoải mái nhưng hấp dẫn.

Rủi ro giao dịch AI trong tiền mã hóa: Tại sao các chiến lược giao dịch tiền mã hóa tốt hơn có thể tạo ra tổn thất lớn hơn?

Rủi ro không còn nằm chủ yếu trong việc đưa ra quyết định kém hoặc sai lầm về cảm xúc. Nó ngày càng sống trong cấu trúc thị trường, con đường thực thi, và hành vi tập thể. Hiểu được sự thay đổi này quan trọng hơn là tìm ra chiến lược “tốt hơn” tiếp theo.

Các đại lý AI đang thay thế Nghiên cứu Crypto? Làm thế nào AI tự trị đang định hình lại giao dịch crypto

AI đang chuyển từ việc hỗ trợ các nhà giao dịch sang tự động hóa toàn bộ quá trình nghiên cứu đến thi hành trong thị trường tiền điện tử. Lợi thế đã chuyển từ kiến thức của con người sang đường ống dẫn dữ liệu, tốc độ và các hệ thống AI sẵn sàng để thực hiện, làm cho sự chậm trễ trong tích hợp AI trở thành một nhược điểm cạnh tranh.

Bot giao dịch AI và Giao dịch sao chép: Cách các chiến lược đồng bộ hóa định hình lại sự biến động của thị trường crypto

Các nhà giao dịch crypto bán lẻ từ lâu đã phải đối mặt với những thách thức tương tự: quản lý rủi ro kém, đăng ký muộn, quyết định về cảm xúc và thực thi không nhất quán. Các công cụ giao dịch AI hứa hẹn một giải pháp. Ngày nay, các hệ thống giao dịch sao chép và robot breakout được hỗ trợ bởi AI giúp các nhà giao dịch kích thước vị trí, đặt điểm dừng và hành động nhanh hơn bao giờ hết. Ngoài tốc độ và độ chính xác, các công cụ này đang thay đổi thị trường một cách im lặng - các nhà giao dịch không chỉ giao dịch thông minh hơn, họ đang di chuyển đồng bộ, tạo ra một động lực mới làm tăng cả rủi ro và cơ hội.

Giao dịch AI trong Crypto Giải thích: Cách giao dịch tự trị đang định hình lại thị trường tiền điện tử và sàn giao dịch tiền điện tử

AI Trading đang nhanh chóng biến đổi phong cảnh crypto. Các chiến lược truyền thống đấu tranh để theo kịp sự biến động không ngừng của crypto và cấu trúc thị trường phức tạp, trong khi AI có thể xử lý dữ liệu khổng lồ, tạo ra các chiến lược thích nghi, quản lý rủi ro và thực hiện giao dịch một cách độc lập. Bài viết này hướng dẫn người dùng WEEX qua giao dịch AI là gì, tại sao tiền mã hóa đẩy nhanh sự áp dụng của nó, làm thế nào ngành công nghiệp đang phát triển hướng tới các đại lý tự trị, và tại sao WEEX đang xây dựng hệ sinh thái giao dịch AI thế hệ tiếp theo.

Call to Join AI Wars: WEEX Alpha Awakens - Cuộc thi giao dịch AI toàn cầu với $880,000 Prize Pool

Bây giờ, chúng tôi kêu gọi các nhà giao dịch AI từ khắp nơi trên thế giới tham gia AI Wars: WEEX Alpha Awakens, một cuộc thi thương mại AI toàn cầu với 880.000 USD.

Coin thịnh hành

Tin tức crypto mới nhất

Bộ phận CSKH:@weikecs

Hợp tác kinh doanh:@weikecs

Giao dịch Định lượng & MM:[email protected]

Dịch vụ VIP:[email protected]