VC Asset Bubble History: Why Does Every New Coin Seem to Go to Zero?

Original Title:《The Great Crypto VC Bubble: Why Every New Token Trends to Zero (Part 1)》

Original Author: 0xLouisT

Original Translator: DeepTech TechFlow

Shitcoins are continuing to bleed out — why? Is it due to high FDV, or the CEX listing strategy? Should Binance and Coinbase just directly TWAP their funds into new shitcoins? The real culprit isn't new — it all traces back to the 2021 crypto VC bubble.

In this article, I will dissect how we got to where we are today. In the upcoming articles, I will explore the impact of this phenomenon on projects, the liquid market, possible future trends, and provide some advice for entrepreneurs in the current environment.

ICO Craze (2017-2018)

The crypto industry is fundamentally a highly liquid industry — projects can mint tokens at any time, these tokens can represent anything, regardless of its stage. Before 2017, most trading activity happened on public markets, where anyone could directly purchase tokens through centralized exchanges.

Then, the ICO (Initial Coin Offering) bubble arrived: a wild speculative era quickly exploited by scammers. Its ending was like any other bubble: lawsuits, fraud, and regulatory crackdowns. The U.S. Securities and Exchange Commission (SEC) intervened, almost making ICOs illegal. To evade the U.S. judicial system, founders had to seek other ways to raise funds.

VC Craze (2021-2022)

As retail investors were forced out, founders turned to institutional investors. From 2018 to 2020, the crypto VC space gradually expanded — some companies were pure VC firms, while others were hedge funds, allocating a small part of their Assets Under Management (AUM) to VC bets. At the time, investing in shitcoins was a contrarian move — many believed these tokens would eventually go to zero.

Then came 2021. The bull market rapidly skyrocketed the portfolios of VC investments (at least on paper). By April, many funds had already seen returns of 20x or even 100x. Crypto VC suddenly looked like a "money printer." Limited Partners (LPs) flocked in, eager to catch the next wave. VC firms raised new funds, 10 times, even 100 times the size of previous ones, believing they could replicate these astounding returns.

Source: Galaxy Research

In addition, there are also some psychological reasons that explain why venture capital is so attractive to LPs. I have analyzed this in detail in a previous article: The True Reason Venture Capital Prevails Over Liquidity in the Crypto Space.

Hangover Period (2022-2024): The Dilemma and Transformation of Crypto Venture Capital

Then, in quick succession came 2022: the Luna collapse, 3AC bankruptcy, FTX closure—billions of dollars in paper gains evaporated overnight.

Contrary to popular belief, most VCs did not cash out at the market peak. Like everyone else, they went through the market crash downturn together.

And now, they face two major challenges:

· Disappointed Limited Partners (LPs): LPs who once cheered for 100x returns are now demanding quick exits, putting pressure on the funds to de-risk early and lock in gains.

· Too Much Capital: There is a significant amount of untapped venture capital (dry powder) in the market, but high-quality projects are in short supply. Many funds, to meet investment thresholds and pave the way for the next funding round, choose to invest in economically unreasonable projects rather than return capital to LPs.

Today, most crypto VCs are in a dilemma: unable to raise new funds, holding a pile of low-quality projects destined to follow the "high FDV to zero" script. Under LP pressure, these VCs have shifted from long-term vision supporters to short-term exit chasers. They frequently sell off large-cap tokens supported by VCs (such as alternative L1s, L2s, and infrastructure tokens), whose high valuations were artificially inflated by themselves.

In other words, the incentive structure and timeframe of crypto VCs have undergone significant changes:

2020: VCs were contrarians, capital-constrained, focused on long-term development. 2024: VCs have become crowded, capital-abundant, and more short-sighted.

I believe that the performance of VC funds from 2021 to 2023 will mostly fall below expectations. VC returns follow a power-law distribution, where a few winners make up for the majority of losers. But due to forced early selling, this pattern will be disrupted, leading to overall weakened performance.

If you want to learn more about average venture capital returns, I have previously written a related article.

It is not difficult to understand why more and more founders and communities are skeptical of venture capital. The incentive structure and timeline of venture capital are not aligned with the founders' goals, leading to a shift in the following trends:

· Community-Driven Funding: Projects are more inclined to raise funds through community support rather than relying on venture capital.

· Long-Term Support with Liquidity: Compared to venture capital, liquidity is gradually becoming the primary source of long-term support for tokens.

Evaluating Liquidity / Venture Capital Cycles

Tracking the capital flow between venture funding and the liquid market is crucial. I use an indicator to assess the state of the venture capital market. While it is not perfect, it is very informative.

I assume that venture capital will linearly deploy 70% of its funds over three years—this seems to be the trend for most venture capital.

VC 3y Linear Deployment Visualization

Based on the venture capital fundraising data provided by @glxyresearch, I applied a weighted sum model, combining 16 quarters of deployment rates to estimate the remaining untapped funds (dry powder) in the system. By the fourth quarter of 2022, around $48 billion of venture capital funds remained undeployed. However, with a stall in new fundraising, this number has halved at least and continues to decrease.

VC Undeployed Capital Visualization Chart

Next, I will compare the remaining venture capital funds each quarter with TOTAL2 (total crypto market cap excluding Bitcoin). Since venture capital typically invests in altcoins, TOTAL2 is the best proxy indicator. If venture capital funds are disproportionately high relative to TOTAL2, the market will not be able to absorb future token generation events (TGEs). Normalizing this data can reveal the cyclical nature of the liquidity/venture capital ratio.

Crypto Venture Capital and the Liquid Market: Cyclical Patterns and Future Outlook

Usually, when in the "VC euphoria" range, the risk-adjusted return of the liquid market tends to outperform venture capital. The "VC capitulation" range, however, is more complex—it may signify VCs giving up or indicate an overheated liquid market.

Like all markets, crypto venture capital and the liquid market follow cyclical patterns. The excess capital accumulated in 2021/2022 is rapidly being depleted, making fundraising more challenging for founders. At the same time, cash-strapped VC firms are becoming more selective in trades and terms.

I will end it here, and the next article will delve deeper into the impact of this phenomenon on the liquid market.

Summary

In recent years, VC fund performance has been lackluster, with VC firms shifting towards short-term sell-offs to return capital to LPs. Many prominent crypto VC firms may not survive in the coming years.

The misalignment between VC firms and founders is driving founders to seek alternative financing channels.

The oversupply of VC capital has led to irrational resource allocation, and I will delve into this in detail in subsequent articles.

To be continued...

Bạn cũng có thể thích

WEEXPERIENCE Whales Night: AI Trading, Crypto Community & Crypto Market Insights

Vào ngày 12 tháng 12 năm 2025, WEEX đã tổ chức WEEXPERIENCE Whales Night, một cuộc họp cộng đồng ngoại tuyến được thiết kế để tập hợp các thành viên cộng đồng cryptocurrency địa phương. Sự kiện kết hợp chia sẻ nội dung, trò chơi tương tác và bản trình bày dự án để tạo ra trải nghiệm ngoại tuyến thoải mái nhưng hấp dẫn.

Rủi ro giao dịch AI trong tiền mã hóa: Tại sao các chiến lược giao dịch tiền mã hóa tốt hơn có thể tạo ra tổn thất lớn hơn?

Rủi ro không còn nằm chủ yếu trong việc đưa ra quyết định kém hoặc sai lầm về cảm xúc. Nó ngày càng sống trong cấu trúc thị trường, con đường thực thi, và hành vi tập thể. Hiểu được sự thay đổi này quan trọng hơn là tìm ra chiến lược “tốt hơn” tiếp theo.

Các đại lý AI đang thay thế Nghiên cứu Crypto? Làm thế nào AI tự trị đang định hình lại giao dịch crypto

AI đang chuyển từ việc hỗ trợ các nhà giao dịch sang tự động hóa toàn bộ quá trình nghiên cứu đến thi hành trong thị trường tiền điện tử. Lợi thế đã chuyển từ kiến thức của con người sang đường ống dẫn dữ liệu, tốc độ và các hệ thống AI sẵn sàng để thực hiện, làm cho sự chậm trễ trong tích hợp AI trở thành một nhược điểm cạnh tranh.

Bot giao dịch AI và Giao dịch sao chép: Cách các chiến lược đồng bộ hóa định hình lại sự biến động của thị trường crypto

Các nhà giao dịch crypto bán lẻ từ lâu đã phải đối mặt với những thách thức tương tự: quản lý rủi ro kém, đăng ký muộn, quyết định về cảm xúc và thực thi không nhất quán. Các công cụ giao dịch AI hứa hẹn một giải pháp. Ngày nay, các hệ thống giao dịch sao chép và robot breakout được hỗ trợ bởi AI giúp các nhà giao dịch kích thước vị trí, đặt điểm dừng và hành động nhanh hơn bao giờ hết. Ngoài tốc độ và độ chính xác, các công cụ này đang thay đổi thị trường một cách im lặng - các nhà giao dịch không chỉ giao dịch thông minh hơn, họ đang di chuyển đồng bộ, tạo ra một động lực mới làm tăng cả rủi ro và cơ hội.

Giao dịch AI trong Crypto Giải thích: Cách giao dịch tự trị đang định hình lại thị trường tiền điện tử và sàn giao dịch tiền điện tử

AI Trading đang nhanh chóng biến đổi phong cảnh crypto. Các chiến lược truyền thống đấu tranh để theo kịp sự biến động không ngừng của crypto và cấu trúc thị trường phức tạp, trong khi AI có thể xử lý dữ liệu khổng lồ, tạo ra các chiến lược thích nghi, quản lý rủi ro và thực hiện giao dịch một cách độc lập. Bài viết này hướng dẫn người dùng WEEX qua giao dịch AI là gì, tại sao tiền mã hóa đẩy nhanh sự áp dụng của nó, làm thế nào ngành công nghiệp đang phát triển hướng tới các đại lý tự trị, và tại sao WEEX đang xây dựng hệ sinh thái giao dịch AI thế hệ tiếp theo.

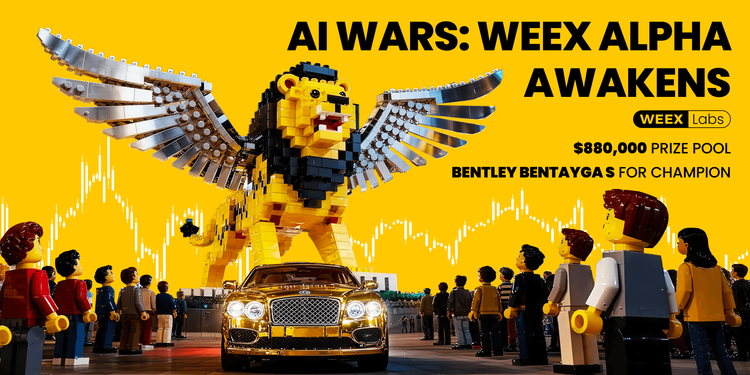

Call to Join AI Wars: WEEX Alpha Awakens - Cuộc thi giao dịch AI toàn cầu với $880,000 Prize Pool

Bây giờ, chúng tôi kêu gọi các nhà giao dịch AI từ khắp nơi trên thế giới tham gia AI Wars: WEEX Alpha Awakens, một cuộc thi thương mại AI toàn cầu với 880.000 USD.

Giao dịch AI trong Crypto Markets: Từ robot giao dịch tự động đến chiến lược thuật toán

Giao dịch do AI thúc đẩy đang chuyển đổi tiền điện tử từ suy đoán bán lẻ sang cạnh tranh ở cấp độ tổ chức, nơi thực thi và quản lý rủi ro quan trọng hơn là hướng đi. Khi giao dịch AI leo thang, rủi ro hệ thống và áp lực quản lý tăng lên, làm cho hiệu suất dài hạn, hệ thống mạnh mẽ và tuân thủ các yếu tố khác biệt quan trọng.

Phân tích cảm xúc AI và biến động tiền mã hóa: Chuyển đổi giá Crypto

Cảm xúc AI đang ngày càng ảnh hưởng đến thị trường tiền điện tử, với những thay đổi trong những kỳ vọng liên quan đến AI chuyển thành sự biến động cho các tài sản kỹ thuật số lớn. Thị trường tiền điện tử có xu hướng mở rộng các câu chuyện AI, cho phép các luồng được thúc đẩy bởi tình cảm vượt quá những yếu tố cơ bản trong ngắn hạn. Hiểu được cảm xúc AI hình thành và phổ biến như thế nào giúp các nhà đầu tư dự đoán tốt hơn chu kỳ rủi ro và định vị cơ hội trên các tài sản kỹ thuật số.

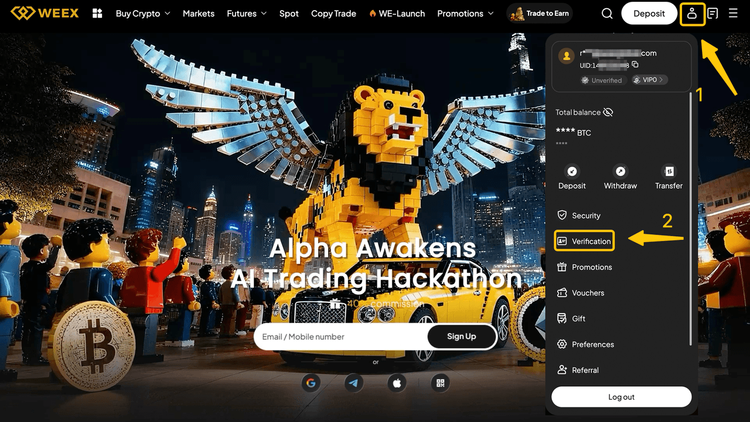

AI Wars: Hướng dẫn tham gia

Trong cuộc so tài đỉnh cao này, các nhà phát triển hàng đầu, chuyên gia định lượng và trader từ khắp thế giới sẽ tung ra các thuật toán của họ trong những trận chiến thị trường thực, cạnh tranh để giành một trong những tổng thưởng lớn nhất trong lịch sử giao dịch crypto bằng AI: 880.000 USD, bao gồm một xe Bentley Bentayga S dành cho nhà vô địch. Hướng dẫn này sẽ đưa bạn qua từng bước bắt buộc từ đăng ký đến thời điểm chính thức bắt đầu cuộc thi.

Banks Week and Crypto Market Volatility: Quyết định lãi suất định hình điều kiện giao dịch trên WEEX

Quyết định lãi suất của các ngân hàng trung ương lớn như Cục Dự trữ Liên bang là những sự kiện kinh tế lớn có ảnh hưởng đến thị trường tài chính toàn cầu, ảnh hưởng trực tiếp đến kỳ vọng thanh khoản thị trường và sự thèm muốn rủi ro. Khi thị trường tiền điện tử tiếp tục phát triển và cấu trúc giao dịch và người tham gia của nó trưởng thành, thị trường tiền điện tử đang dần được kết hợp vào hệ thống định giá kinh tế vĩ mô.

WEEX API Testing: Hướng dẫn chính thức cho AI Trading Hackathon và Crypto Trading API

WEEX API Testing được thiết kế để đảm bảo rằng mọi người tham gia có thể biến logic giao dịch thành thực hiện thực tế. Tất cả các tương tác API diễn ra trên hệ thống giao dịch trực tiếp của WEEX, cho phép người tham gia làm việc trong điều kiện thị trường xác thực thay vì mô phỏng. Với yêu cầu nhập học thấp, nhiệm vụ có thể truy cập cho cả các nhà phát triển có kinh nghiệm và người mới bắt đầu có động lực, trong khi vẫn xác nhận kỹ năng kỹ thuật cần thiết.

Chiến tranh AI: Hướng dẫn tham gia test

Phần 1: Các phương pháp được đề xuất (Cloud Server)

Để có sự ổn định tốt nhất, chúng tôi khuyên bạn nên sử dụng một máy chủ đám mây có IP công cộng tĩnh và hỗ trợ hoạt động không gián đoạn 24/7 như: AWS (Amazon Web Services), Alibaba Cloud, và Tencent Cloud.

Phần 2: Phương pháp thay thế (Local Computer)

Nếu bạn chọn để chạy bot giao dịch của bạn từ một máy tính cá nhân hoặc mạng gia đình, bạn must xác nhận rằng địa chỉ IP đi ra của bạn là static. Một IP thay đổi sẽ dẫn đến các vấn đề kết nối.

Bạn có hai lựa chọn chính để đảm bảo IP ra vào ổn định:

Use a static IP provided by your Internet Service Provider (ISP).Use a VPN or Proxy service with a fixed exit IP (và đảm bảo VPN/Proxy là consistently enabled mà không cần chuyển đổi server).Các bước để tìm IP công cộng địa phương:

Tắt tất cả VPN, hoặc chỉ giữ VPN duy nhất mà bạn có kế hoạch để whitelist.Truy cập whatismyip.com trong trình duyệt của bạn.Trang sẽ hiển thị địa chỉ IPv4 công cộng của bạn.Sao chép IP này và gửi nó vào danh sách trắng.Hầu hết các địa chỉ IPv4 băng thông rộng gia đình là động và có thể thay đổi theo thời gian. Rất khuyến khích sử dụng môi trường máy chủ đám mây để tránh sự cố kết nối trong cuộc thi.

1.3 Thiếu thông tin? Chúng tôi sẽ theo dõiSau khi bạn gửi BUIDL, nhóm WEEX sẽ xem xét ứng dụng của bạn dựa trên các yêu cầu của cuộc thi. Quá trình xem xét thường mất một ngày làm việc.

Nếu bất kỳ thông tin nào bị thiếu hoặc yêu cầu làm rõ, nhóm của chúng tôi sẽ liên lạc với bạn thông qua một trong các kênh sau:

Hệ thống tin nhắn DoraHacksHệ thống tin nhắn WEEXThông tin liên hệ đã đăng ký của bạn (Telegram, X, v.v.)Vui lòng giữ cho thông tin liên lạc của bạn hoạt động và dễ tiếp cận.

Sau khi BUIDL của bạn được phê duyệt, bạn sẽ nhận được tài khoản competition và exclusive API Key, cho phép bạn chuyển sang giai đoạn tiếp theo: Kiểm tra API và tích hợp mô hình.

. Vui lòng đọc kỹ tài liệu API chính thức của WEEX: https://www.weex.com/api-doc/ai/intro

2. Kết nối với một máy chủ đám mây và chạy mã bên dưới. Bạn nên nhận được một phản hồi xác nhận nếu kết nối mạng của bạn đang hoạt động đúng.

curl -s --max-time 10 "https://api-contract.weex.com/capi/v2/market/time"{"epoch":"1765423487.896","iso":"2025-12-11T03:24:47.896Z","timestamp":1765423487896}

2. Kết nối với một máy chủ đám mây và chạy mã bên dưới. Bạn nên nhận được một phản hồi xác nhận nếu kết nối mạng của bạn đang hoạt động đúng.

import time import hmac import hashlib import base64 import requests api_key = "" secret_key = "" access_passphrase = "" def generate_signature_get(secret_key, timestamp, method, request_path, query_string): message = timestamp + method.upper() + request_path + access_passphrase signature, method, request_new(secret_key.encode(), message.encode(), hashlib.sha256).digest() return base64.b64encode(signature).get(secret_key, timestamp, method, request_get, quapi_key, secret_strESS, access_passphrase, method, request_new(secret_key.encode(), hashlib.sha256). "application/json", "locale": "en-US" } url = "https://api-contract.weex.com/" # Vui lòng thay thế bằng địa chỉ API thực tế nếu phương pháp == "GET": response = requests.get(url + request_path+query_string, headers=headers) return response def assets(): request_path = "/capi/v2/account/assets" query_string = "" response = send_request_get(api_key, secret_key, access_passphrase, "GET", request_path, query_string) print(response.status_code) print(response.text) if __name == '____ main assets':

Tại sao WEEX Alpha Awakens là cuộc thi giao dịch AI hay nhất năm 2025? Những điều cần biết

Để tăng tốc các bước đột phá ở giao điểm của AI và crypto, WEEX đang ra mắt Hackathon thương mại AI toàn cầu đầu tiên trên thế giới - AI Wars: Alpha thức dậy. Sự kiện này có một hồ bơi giải thưởng đột phá vượt quá $ 880,000, bao gồm một Bentley Bentayga S cho nhà vô địch cuối cùng.

Chiến tranh AI: WEEX Alpha Awakens | Hướng dẫn quy trình thử nghiệm WEEX Global Hackathon API

AI Wars: WEEX Alpha Awakens đăng ký đã mở. và hướng dẫn này phác thảo cách truy cập vào thử nghiệm API và hoàn thành quá trình thành công.

WEEX Alpha Awakens là gì và làm thế nào để tham gia? Một hướng dẫn đầy đủ

Để tăng tốc các bước đột phá ở giao điểm của AI và crypto, WEEX đang ra mắt Hackathon thương mại AI toàn cầu đầu tiên trên thế giới - AI Wars: Alpha thức dậy.

WEEX HODL’em Trading Royale & Dubai Offline Trading Competition Kết thúc thành công

Vào ngày 4 tháng 12 năm 2025, WEEX đã tổ chức Dubai HODL’em Trading Royale đầu tiên và Dubai Offline Trading Competition, mang niềm đam mê của AI WARS vào thế giới thực.

Tham gia AI Wars: WEEX Alpha thức dậy!Global Call cho AI Trading Alpha

AI Wars: WEEX Alpha Awakens là một hackathon thương mại AI toàn cầu ở Dubai, kêu gọi các đội quan sát, các nhà giao dịch thuật toán và các nhà phát triển AI phát hành chiến lược thương mại tiền điện tử AI của họ trên thị trường trực tiếp cho một phần của một hồ bơi giải thưởng 880.000 USD.

WEEX Unveils Trade to Earn: Lên đến 30% trở lại ngay lập tức + $ 2M WXT Buyback

WEEX rất vui khi công bố việc ra mắt chương trình Trade to Earn của chúng tôi, tự động cấp cho bạn giảm giá phí giao dịch lên đến 30%. Tất cả phần thưởng được ghi nhận trực tiếp vào tài khoản spot của bạn trong $WXT - được hỗ trợ bởi kế hoạch mua lại $2.000.000 WXT của chúng tôi, cung cấp giá trị token dài hạn.

WEEXPERIENCE Whales Night: AI Trading, Crypto Community & Crypto Market Insights

Vào ngày 12 tháng 12 năm 2025, WEEX đã tổ chức WEEXPERIENCE Whales Night, một cuộc họp cộng đồng ngoại tuyến được thiết kế để tập hợp các thành viên cộng đồng cryptocurrency địa phương. Sự kiện kết hợp chia sẻ nội dung, trò chơi tương tác và bản trình bày dự án để tạo ra trải nghiệm ngoại tuyến thoải mái nhưng hấp dẫn.

Rủi ro giao dịch AI trong tiền mã hóa: Tại sao các chiến lược giao dịch tiền mã hóa tốt hơn có thể tạo ra tổn thất lớn hơn?

Rủi ro không còn nằm chủ yếu trong việc đưa ra quyết định kém hoặc sai lầm về cảm xúc. Nó ngày càng sống trong cấu trúc thị trường, con đường thực thi, và hành vi tập thể. Hiểu được sự thay đổi này quan trọng hơn là tìm ra chiến lược “tốt hơn” tiếp theo.

Các đại lý AI đang thay thế Nghiên cứu Crypto? Làm thế nào AI tự trị đang định hình lại giao dịch crypto

AI đang chuyển từ việc hỗ trợ các nhà giao dịch sang tự động hóa toàn bộ quá trình nghiên cứu đến thi hành trong thị trường tiền điện tử. Lợi thế đã chuyển từ kiến thức của con người sang đường ống dẫn dữ liệu, tốc độ và các hệ thống AI sẵn sàng để thực hiện, làm cho sự chậm trễ trong tích hợp AI trở thành một nhược điểm cạnh tranh.

Bot giao dịch AI và Giao dịch sao chép: Cách các chiến lược đồng bộ hóa định hình lại sự biến động của thị trường crypto

Các nhà giao dịch crypto bán lẻ từ lâu đã phải đối mặt với những thách thức tương tự: quản lý rủi ro kém, đăng ký muộn, quyết định về cảm xúc và thực thi không nhất quán. Các công cụ giao dịch AI hứa hẹn một giải pháp. Ngày nay, các hệ thống giao dịch sao chép và robot breakout được hỗ trợ bởi AI giúp các nhà giao dịch kích thước vị trí, đặt điểm dừng và hành động nhanh hơn bao giờ hết. Ngoài tốc độ và độ chính xác, các công cụ này đang thay đổi thị trường một cách im lặng - các nhà giao dịch không chỉ giao dịch thông minh hơn, họ đang di chuyển đồng bộ, tạo ra một động lực mới làm tăng cả rủi ro và cơ hội.

Giao dịch AI trong Crypto Giải thích: Cách giao dịch tự trị đang định hình lại thị trường tiền điện tử và sàn giao dịch tiền điện tử

AI Trading đang nhanh chóng biến đổi phong cảnh crypto. Các chiến lược truyền thống đấu tranh để theo kịp sự biến động không ngừng của crypto và cấu trúc thị trường phức tạp, trong khi AI có thể xử lý dữ liệu khổng lồ, tạo ra các chiến lược thích nghi, quản lý rủi ro và thực hiện giao dịch một cách độc lập. Bài viết này hướng dẫn người dùng WEEX qua giao dịch AI là gì, tại sao tiền mã hóa đẩy nhanh sự áp dụng của nó, làm thế nào ngành công nghiệp đang phát triển hướng tới các đại lý tự trị, và tại sao WEEX đang xây dựng hệ sinh thái giao dịch AI thế hệ tiếp theo.

Call to Join AI Wars: WEEX Alpha Awakens - Cuộc thi giao dịch AI toàn cầu với $880,000 Prize Pool

Bây giờ, chúng tôi kêu gọi các nhà giao dịch AI từ khắp nơi trên thế giới tham gia AI Wars: WEEX Alpha Awakens, một cuộc thi thương mại AI toàn cầu với 880.000 USD.

Coin thịnh hành

Tin tức crypto mới nhất

Bộ phận CSKH:@weikecs

Hợp tác kinh doanh:@weikecs

Giao dịch Định lượng & MM:[email protected]

Dịch vụ VIP:[email protected]