估值飆升至110億,Kalshi如何在監管圍堵中逆勢狂飆?

原文標題:《一邊被七州訴訟,一邊融資估值110 億美元:預測市場明星Kalshi 的冰與火之歌》

原文作者:Ethan,Odaily 星球日報

近日,紐約南區法院受理的集體訴訟,將預測平台Kalshi 拉入又一起監管爭端。

七名用戶指控該平台在未取得任何州博彩牌照的情況下銷售體育相關合約,並質疑其做市結構「讓用戶實質上與莊家對賭」。而就在幾天前,內華達州法院剛剛撤銷了Kalshi 的保護性禁令,使其在該州面臨隨時可能啟動的刑事執法。

監管端的定性已趨於嚴厲。內華達州博彩管理委員會認定, Kalshi 的體育「事件合約」本質上是未經許可的博彩產品,不應享有CFTC(商品期貨交易委員會)的監管庇護。聯邦法官Andrew Gordon 在聽證會上更是直言:「在Kalshi 出現之前,沒人會認為體育賭注屬於金融商品。」

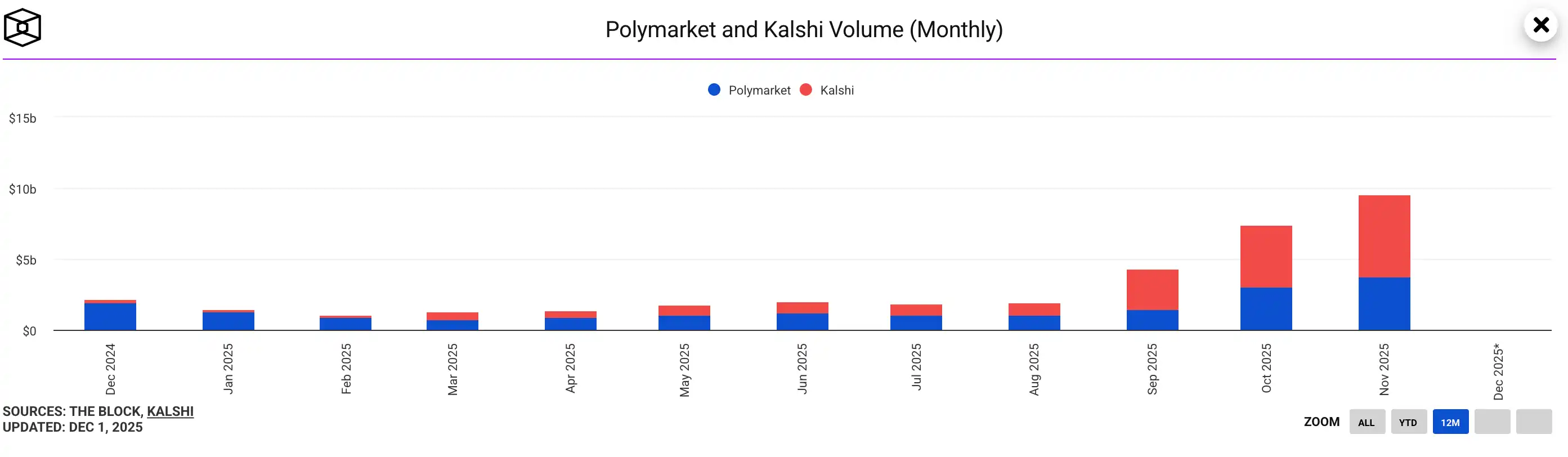

然而,大多數人沒有預料到的是:就在監管圍剿與法律施壓同步收緊的數週內,Kalshi 的各項業務指標卻呈現出一種近乎挑釁的逆勢增長——交易量屢創新高,最新一輪融資估值已達110 億美元,成為預測市場賽道中當之無愧的超級明星。

資本的狂熱與監管的冰冷,在此刻形成了一組極具時代張力的對照:為什麼一家被多方定性為「違法」的公司,在市場上反而展現出前所未有的生命力?本文試圖穿透判決文書與交易數據,拆解Kalshi 面臨的監管邏輯衝突、信任危機與資本的逆向押注,還原這個百億市場在風暴中心的真實邏輯。

法律身分的斷裂:Kalshi 如何從「合規」變成「違法」?

如果回到事件的起點,一個最常被外界忽略的問題是: Kalshi 過去並不是「違法」的,它只是突然不再被允許繼續合法。這種從「合規」到「違法」的轉折,並不是源於業務本身的改變,而是監管認定發生了位移——尤其是在關於預測市場究竟屬於「金融衍生品」還是「無牌博彩」這一核心問題上。

Kalshi 的自我敘事一貫清晰:它是一家經CFTC 註冊的「指定合約市場」(Designated Contract Market, DCM),其提供的事件合約是一種二元期權形式的衍生品,具有「真實經濟目的」,因此理應由聯邦監管獨佔。而在過去幾年裡,這種論述的確在美國監管體系下獲得了空間,使Kalshi 得以在大選週期、宏觀經濟、科技事件等數百個領域推出二元預測合約,逐漸成長為行業領跑者。

然而,內華達州監管機構顯然不接受這個邏輯,尤其當Kalshi 開始觸碰體育領域時,衝突瞬間升溫。體育博彩在美國是監管最嚴格、最本地化的領域之一,每個州對於許可證、稅收、風控都有完全不同的系統。換句話說,體育博彩是一條典型的「州權紅線」。而當Kalshi 開始推出涉及達陣時間、比賽進程等體育事件的合約時,內華達州監管機構認為這些產品本質上屬於prop bets,即典型的體育博彩品類,而非金融衍生品。

這也是法官Gordon 在聽證會上態度明顯轉向的原因。他指出,如果按照Kalshi 的定義,只要涉及未來事件且與金錢相關,幾乎任何事情都能被包裝成衍生品,這將導致監管體系失效。法院在隨後裁定中明確表示:體育事件不屬於《商品交易法》框架下的「excluded commodity」,因而不在CFTC 排他監管之列。

由此,內華達華州法院不僅在11 月底正式撤銷Kalshi 的保護性禁令,也明確表態:這些體育類事件合約本質上屬於博彩合約,而非衍生性商品。

這項判定不僅讓Kalshi 在內華達州的營運直接面臨刑事與民事執法的雙重風險,也為全美其他州提供了重要的法律參照。目前,全美至少有六個州已在不同法院就『預測市場的監管邊界』展開訴訟,且裁決結果呈現出日益明顯的管轄權分歧:

· 聯邦派: 仍有州堅持通過聯邦優先權原則,主張由CFTC 統一監管;

· 博彩派: 更多州效法內華達,強制要求將其納入本地博彩授權體系;

· 立法派: 部分州試圖透過修法,重新定義「預測市場」的法律邊界。

在監管分裂的環境下,Kalshi 的合法性突然不再具備統一解釋,而變成「監管解釋權爭奪戰」的犧牲品。更現實的是:失去禁令後,Kalshi 若繼續在內華達州運營,將面臨隨時可能啟動的刑事執法,這也是公司緊急申請法院暫緩執行的原因。

從衍生性商品到博彩,從聯邦監管到州監管,再到法院、用戶與行業各方的激烈爭奪,幾個無法迴避的問題浮出水面:預測市場到底是什麼?它的法律身分是否穩定?它能否在美國現有監管體系中找到自己的位置?

而在這個身分搖擺尚未解決之際,Kalshi 迎來了更棘手的第二個衝擊——來自使用者自身的質疑。

為什麼連用戶也起訴?做市爭議、對賭指控與「莊家」陰影

如果說監管衝突只是暴露了製度縫隙,那麼來自使用者的集體訴訟,則直接衝擊了交易平台的信任根基。

11 月28 日的集體訴訟上,訴訟由七名Kalshi 用戶委託全美知名原告律師事務所Lieff Cabraser Heimann & Bernstein 發起,雖然指控核心僅有兩條,卻招招致命,試圖從根本上重塑外界對Kalshi 的認知:

第一,非法經營指控: 控方認為,Kalshi 在未持有任何州級博彩牌照的情況下,虛假宣傳並提供實質上的「體育博彩」服務。

第二,既當裁判又當運動員: 控方指控Kalshi 的關聯做市商並非單純的流動性提供者,而是實際上扮演了平台的“莊家”,讓用戶在毫不知情的情況下,與擁有信息或資金優勢的專業交易平台進行對賭。

換句話說,用戶質疑的不是預測合約本身,而是交易機制的透明度與公平性。訴訟文件中那句極具煽動性的陳述,迅速在行業內發酵:「當消費者在Kalshi 上下注時,他們面對的不是市場,而是莊家。 」

這句話之所以殺傷力巨大,是因為它精準擊穿了預測市場的「身份防線」。 Kalshi 等平台一直極力辯稱自己是中立的撮合者,是發現價格的市場,而非與用戶對賭的博彩公司。然而,一旦「平台參與定價並從中獲利」的指控成立,這一界限將在法律與道德層面瞬間瓦解。

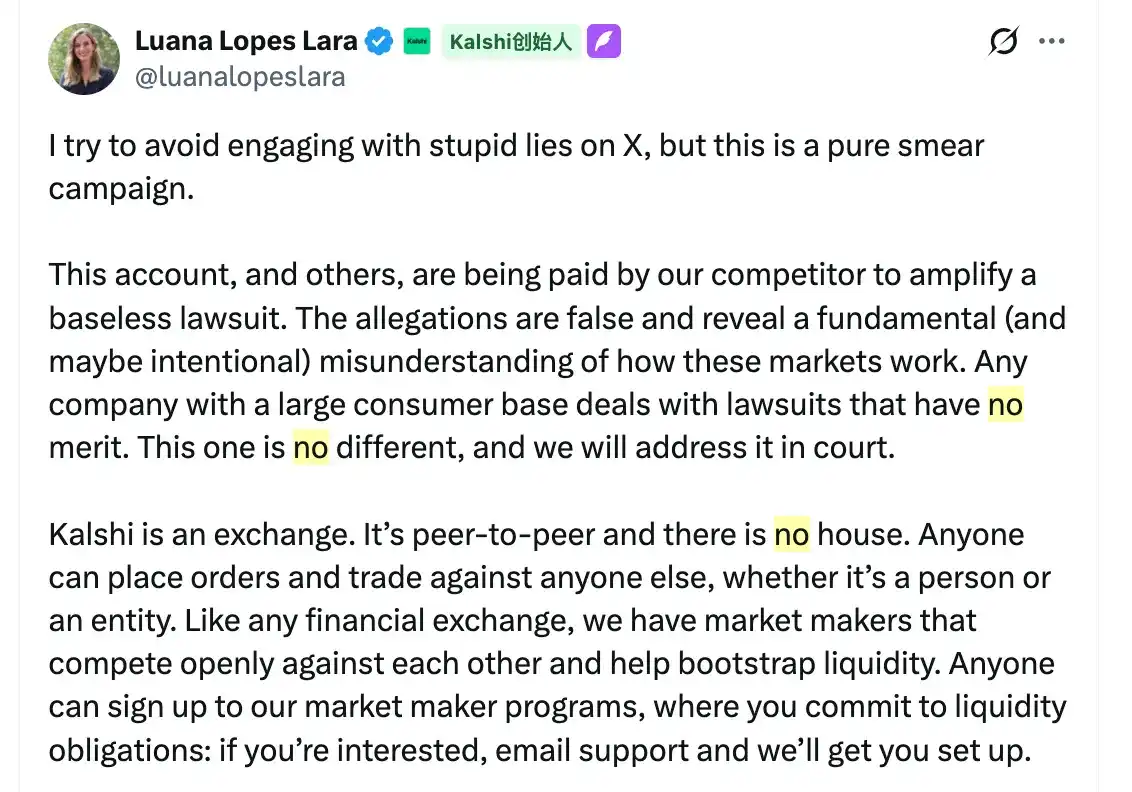

面對指控,Kalshi 聯合創始人Luana Lopes Lara 迅速反擊,稱訴訟是「基於對衍生性商品市場機制的根本性誤解」。她的辯護邏輯符合標準金融市場的常識:

· 如同其他金融交易平台,Kalshi 允許多個做市商競爭性提供流動性;

· 關聯做市商並不會獲得任何內部優待;

· 在早期階段由關聯機構提供流動性是「行業慣例」。

在傳統金融或成熟的加密資產市場(如Binance 或Coinbase),這種「做市商」與「自營盤」的共存或許是產業潛規則。但在預測市場這一灰色的新興領域,使用者結構與認知截然不同。當普通散戶遭遇高勝率對手、深不見底的掛單牆或瞬間調整的盤口時,他們很難將其理解為“高效的市場定價”,而更傾向於認定這是“莊家操盤”。

這起訴訟最危險之處,在於它與內華達州的監管行動形成了致命的敘事共振。監理人說你是無牌博彩,用戶方說你是坐莊賭場。兩者疊加,Kalshi 面臨的不再單純是合規風險,而是更難逆轉的敘事風險。

在金融世界裡,「做市」本是中性的基礎設施;但在預測市場的脈絡下,它正被迅速污名化為「操縱」與「收割」。當「Kalshi 不是它聲稱的那個開放市場」成為共識,其合法性與商業道德將同時破產。

但極具諷刺意味的是:法律與信任的雙重危機,並未阻斷Kalshi 的成長曲線。訴訟曝光後,其體育與政治板塊成交不降反升。這種反常現象揭示了預測市場當前最深刻的矛盾:在極致的投機需求面前,用戶似乎並不在乎這裡是「交易平台」還是“賭場”,只要盤口在跳動,資金就會進場。

為何Kalshi 越陷「合規泥淖」,越受市場追捧?

儘管面臨多州監管機構的圍剿、司法裁決的否定以及用戶端的集體訴訟,Kalshi 卻在危機中交出了一份令人咋舌的成績單:平台交易量在體育與政治合約的帶動下呈指數級攀升,同時完成了由紅杉資本領投的10 億美元融資,將最新估值110 億美元高位。這種「監管寒冬」與「市場盛夏」並存的局面,看似違背常理,實則深刻揭示了預測市場這條新興賽道的結構性特徵。 Kalshi 的逆勢爆發,並非偶然,而是四重市場邏輯共振的結果。

一、 心理博弈:「監管倒數」引發的搶跑效應

監管的不確定性非但沒有嚇阻用戶,反而激發了某種「末日狂歡」式參與的熱情。隨著內華達州撤銷禁令保護,大眾意識到預測市場與傳統博彩的邊界正變得模糊。這種「即將來臨的監管收緊」預期,在用戶側轉化為了一種稀缺性焦慮:交易者急於在窗口期關閉前進場。對於投機資金而言,規則越不明朗,往往意味著潛在的套利空間越大。 Kalshi 實際上享受了一種「監管風險溢價」帶來的流量紅利。

二、 資本投票:押注「制度性紅利」的終局

從紅杉等頂尖機構的視角來看,當前的法律糾紛只是產業發展早期的陣痛,而非終局。資本的邏輯非常清晰:預測市場不僅是博弈的替代品,更是未來金融基礎建設的一部分。根據Certuity 的研發,到2035 年該市場規模將突破955 億美元,年複合成長率近47%。在機構投資者眼中,Kalshi 目前遭遇的阻力,恰恰證明了它是頭部玩家。資本在進行一種反向押注:預測市場最終將被納入規範體系,而活下來的頭部平台將獨享龐大的製度紅利。此時的高估值,是對「監管尚未定型,但需求已不可逆」此時間窗口的定價。

三、 競爭格局:供給側出清帶來的流動性虹吸

Kalshi 交易量的暴漲,很大程度得益於競爭對手的被迫退場。隨著Crypto.com 和Robinhood 在上訴期間相繼暫停相關業務,美國合規預測市場的供給側出現了巨大真空。在需求面(尤其是大選、運動賽季)持續擴張的情況下,市場流動性被迫尋找新的出口。作為這一領域碩果僅存的開放平台,Kalshi 承接了競對平台溢出的巨大流量。這種「剩者為王」的效應,使其在短期內成為了美國市場上深度最佳、廣度最大的流動性池,進一步強化了其馬太效應。

四、 需求本質:從「投機」到「風險表達」的典範轉移

最後,也是最根本的一點:使用者參與預測市場的核心驅動力,已不只是投機。在宏觀波動加劇的時代,利率決議、選舉走勢、地緣政治等事件的風險定價需求急劇上升。傳統的金融衍生性商品難以涵蓋這些非標準化事件,而預測市場恰好填補了這一空白。對於專業交易者,這是風險對沖工具;對於普通用戶,這是參與公共事件的高頻通道。這種基於「事件本身」的交易需求,具有極強的剛性,不會因單一州的監管禁令而消失。相反,監管爭議帶來的高曝光度,反而將預測市場從小眾金融圈推向了大眾輿論的中心。

綜上,Kalshi 的逆勢成長並非因為「越違法越迷人」,而是需求端的剛性爆發、資本端的長線押注與競爭端的供給真空三者疊加的產物。

目前的Kalshi 正處於一個極具張力的歷史時刻:它在法律層面面臨前所未有的至暗時刻,卻在商業層面迎來了最高光的增長。這或許是所有顛覆性金融創新必經的「成年禮」——在監管體系完成邏輯自洽之前,市場已經率先用真金白銀投出了贊成票。

結論:預測市場的未來,正在Kalshi 身上被提前撕開

Kalshi 此刻身處的風暴眼,絕非新創公司單純的合規危機,而是一場被提前引爆的製度性衝突。它以一種極度濃縮且激烈的方式,逼迫美國金融體係直面那個被長期擱置了的核心命題:預測市場這一新型金融基礎設施,究竟該如何被定義、被監管,甚至被允許存在?

它遊離於證券與博彩的邊緣——既擁有金融市場的價格發現功能,又兼具大眾消費的娛樂屬性;既承載著對沖真實世界風險的嚴肅需求,又充斥著投機者的狂熱博弈。正是這種「身分的混合性」,導致了CFTC 監管、州級執法者、司法體系與市場用戶四方在這一問題上陷入了目標迥異、手段互斥的四維拉扯。

從這個意義上說,Kalshi 的遭遇不是偶發的「意外」,而是整個產業不可避免的「原點」。

從內華達州達到麻薩諸塞,預測市場的監管邊界正被逐州重寫;從CFTC 的政策搖擺到地方法院的反复判例,聯邦體係正暴露出面對新物種時的遲疑;而從用戶發起的集體訴訟到輿論場的激烈辯駁,公眾也開始用嚴苛的眼光審視行業的底色——它是資訊透明的““賭場”,“賭場”究竟行業的底色”?

這種劇烈的不確定性看似危險,但其實恰恰是產業爆發力的證明。回顧過去二十年,從電子支付到加密資產,從網路證券到DeFi,每一次發生在金融邊緣的製度性衝突,最終都推動了底層邏輯的重構,並催生出新的監管範式。預測市場此刻正步入同樣的周期,但其演進速度遠超預期。

站在未來的分岔路口,我們至少可以確立三個不可逆的趨勢:

第一,合法性博弈將陷入「持久戰」 。既然至少有六個州已出現截然不同的法律解讀,這意味著管轄權的競爭極有可能升級至最高法院層級。單一判決無法定乾坤,監管碎片化將是常態。

第二,預測市場正從「小眾玩具」走向「基礎設施」 。無論是以金錢為選票對沖政治風險,或是量化社會對宏觀事件的預期,預測市場正在成為真實世界不可或缺的「風險定價錨」。

第三,產業的終局將由多方力量動態重塑。最後決定預測市場形態的,不會是某一位監理者的單方面意志,而是市場需求、資本意志、政治博弈與司法判例共同建構的動態平衡。

因此,Kalshi 的勝敗或許不再是唯一的焦點,它更像是第一道被撕開的帷幕。短期內,12 月8 日與12 日的兩份關鍵法律文件,將決定Kalshi 能否在此次監管風波後存活;但拉長歷史的焦距,這兩天的交鋒,注定成為預測市場這一百億賽道的第一道分水嶺。

預測市場的未來,不會由某一份判決書單獨書寫,但它的流向,一定會在某個關鍵節點發生改變。而這個節點,正藉由Kalshi 之手,提早到來。

原文連結

猜你喜歡

Trust Wallet 遭黑客攻擊最大損失達350萬美元

Key Takeaways 最大受害者損失了約350萬美元,該錢包已休眠一年。 第二大損失達140萬美元,該錢包已休眠兩年以上。 黑客共竊取超過600萬美元加密資產,其中超過400萬美元已轉移至CEX。 自托管錢包面臨基礎設施漏洞的潛在風險。 WEEX Crypto News, 26 December 2025 近期,Trust Wallet 發生了一起嚴重的黑客事件,此次事件引發了業界廣泛關注。在這起事件中,Trust Wallet的一個錢包損失了價值高達350萬美元的加密資產,該錢包在此次攻擊前已經休眠了一年多。此外,另一個損失較大的錢包也損失了約140萬美元,在攻擊發生前已經休眠超過兩年。 Trust Wallet…

项目方將40萬美元BDXN代幣注入多個交易所

Key Takeaways 三個BDXN項目方相關的錢包地址向多個交易所存入價值約40萬美元的BDXN代幣。 這些代幣於兩個月前從項目方的錢包轉出。 相關監測由onchainschool.pro 提供。 代幣轉移涉及的地址包括0xD5682dcA35D78c13b5103eB85c46cDCe28508dfB等。 WEEX Crypto News, 26 December 2025 BDXN項目方關聯錢包的最新動向 近期,BDXN項目方的部分地址將價值40萬美元的BDXN代幣注入多家交易所。據onchainschool.pro的監測顯示,與BDXN項目方相關的三個主要錢包在過去三小時內完成這一轉移操作,而這批代幣則早在兩個月前便從項目方錢包中轉出。 監測機構報告及相關地址詳情 這次轉移操作首次由onchainschool.pro監測到,並在ChainCatcher等多家媒體上披露。根據報告的數據,涉及到的三個錢包地址分別是:0xD5682dcA35D78c13b5103eB85c46cDCe28508dfB、0xD0Fc2894Dd2fe427a05980c2E3De8B7A89CB2672以及0xAc245a570A914C84300f24a07eb59425bbdC1B48。這些地址攜帶的代幣價值總計約40萬美元。 轉移代幣的未來意圖及市場影響…

12月26日市場關鍵情報,你錯過了多少?

加密聖誕劫:損失超600萬美元,Trust Wallet 擴展錢包遭駭分析

Trust Wallet 瀏覽器擴展陷入安全事件,損失超過600萬美元

Key Takeaways Trust Wallet 瀏覽器擴展遇到了重大安全問題,影響版本2.68的用戶。 安全問題發生後,用戶報告其錢包資金在短時間內被轉移。 Trust Wallet 建議受影響的用戶立即升級到版本2.69。 這起事件強調了強化加密錢包安全措施的必要性。 WEEX Crypto News, 26 December 2025 在2025年12月25日,Trust Wallet…

# 比特幣重新測試9萬美元關口的潛在路徑分析

Key Takeaways 比特幣價格在12月26日節禮日達到90,027美元,24小時內漲幅1.53%。 市場對即將到期的期權抱有關注,這一事件將影響比特幣的價格走勢。 技術分析顯示,比特幣可能會在近期上下波動,但長期趨勢仍未明朗。 儘管歷史數據顯示12月份通常的看漲趨勢,比特幣的中位回報可能會在11月疲弱後變成負值。 WEEX Crypto News, 26 December 2025 比特幣價格的近期動態 隨著全球金融市場在聖誕假期後逐步恢復交易活躍度,比特幣價格再次成為投資者關注的焦點。據HTX行情數據顯示,截止到12月22日,比特幣價格回升並突破90,000美元,現報90,027美元,顯示出市場對其未來走勢的樂觀情緒。 然而,比特幣的價格波動並不總是穩定的。根據另一來源,12月初的一次重大價格下挫把價格推回至89,259美元,這使得它成為自2025年4月22日以來的最低點。然而,目前比特幣的交易價格約為91,000美元,價格走勢顯示出強烈的震盪性。 市場對比特幣期權到期的影響 在12月26日節禮日,全球最大的加密貨幣期權交易所Deribit即將迎來270億美元的比特幣和以太坊期權合約到期。這一事件不僅影響市場情緒,還可能對比特幣的短期價格產生波動性影響。 Deribit的數據表明,這次到期會影響該平台超過50%的未平倉合約,並表現出看漲偏好。這樣大規模的期權到期事件常常會引發市場變動,因為交易者可能會展期或選擇讓合約到期,這可能對未來價格走勢構成轉折點。…

比特幣期權到期將成為市場波動關鍵

Key Takeaways 本週五,約236億美元的比特幣期權於Deribit平台到期。 最大痛點價位為9.6萬美元,可能成為價位上下浮動的基準。 以太幣期權同日到期,總價值達38億美元,總體加密貨幣市場承受壓力加大。 場內分析顯示,比特幣看漲期權占優勢,市場情緒整體偏向樂觀。 WEEX Crypto News, 26 December 2025 創紀錄的比特幣期權到期將如何影響市場 本週五,加密貨幣市場將迎來有史以來最大的期權到期事件,價值達236億美元的比特幣期權合約將在Deribit平台結算。這一巨大數額的期權到期可能對近期比特幣價格走勢產生顯著影響,特別是在目前市場中出現的觀察到的波動性和交易活躍度上。 比特幣價格動向 目前,比特幣(BTC)保持在約8.7萬美元的區間波動,此次到期事件可能成為突破價格區間的契機。分析師指出,在聖誕節期間,比特幣往往會受到年末期權結算的波動影響,這是由於市場所承受的巨大拋壓及流動性降低所致。 市場整體情緒與分析 來自QCP…

# 比特幣市場風險放緩與未來趨勢

Key Takeaways 自10月中旬以來,比特幣市場情緒趨於謹慎,交易員推測市場可能在2026年依然承壓。 近期比特幣面臨波動率降低及風險偏好不足的挑戰,但市場倉位結構已出現變化。 歷史表明年底交易通常更加保守,但新年伊始資金配置和風險預算可能會加速變化。 下跌動能邊際放緩,但比特幣上行仍需新的推動因素。 投資者需密切關注比特幣期權到期的行權價分布,這是市場壓力與潛在機會的重要指標。 WEEX Crypto News, 26 December 2025 比特幣市場現狀 Matrixport 最新的周度報告指出,比特幣自今年10月中旬以來一直承受著市場回落的壓力。市場情緒已顯著轉為謹慎,這一趨勢使得交易員們開始預測在2026年,比特幣市場可能仍然處於承壓狀態。這一情形下,交易員普遍開始關注「四年周期」的提法,研究歷史模式以預測未來可能的發展走向。 技術和市場動態 儘管市場承壓,但從衍生品、ETF和其他關鍵技術指標來看,倉位結構正在發生微妙的變化。報告強調了歷史上年末時期市場通常更加保守,而隨著新年的開始,資本重新配置和風險預算恢復,市場情緒可能會快速反轉。…

以太坊價格趨勢:市場流動性減少,巨鯨持續加倉引發潛在上漲

Key Takeaways 近期以太坊價格在2800美元至3000美元之間震盪不已,陷入典型的“無交易區”。 假日期間市場流動性減少導致交易活躍度下降,但以太坊巨鯨悄然增加持倉。 日成交量較月均水平下降逾20%,短期波動率處於低位。 鯨魚地址在過去一週增持約22萬枚ETH,顯示對其長期價值的認可。 市場參與度恢復及價格站穩3000美元關口或將決定未來走勢。 WEEX Crypto News, 26 December 2025 以太坊價格波動與巨鯨活動背景 近期,以太坊(Ethereum,ETH)價格呈現橫盤整理態勢,主要在2800美元至3000美元之間波動,形成所謂的“無交易區”。這種情況主要受到假日期間市場流動性減少的影響,使得短線交易活躍度降低。然而,在此背景下,以太坊的巨鯨似乎對未來市場持樂觀態度,正悄然增加持倉,為後市經濟走向設下潛在伏筆。 鯨魚持倉增加的意義 根據鏈上數據顯示,過去一週內,持有1萬至10萬枚ETH的大額地址累計增持了約22萬枚ETH,總體持倉量明顯上升。這些大額地址通常以中長期配置為主,表明他們對以太坊長期價值的認可。這些巨鯨的行為在低波動率的市場中顯得尤為重要,預示著市場信心得到一定程度的支持。 市場情緒及短期價格走向…

以太坊2026:Glamsterdam和Hegota分叉提升擴展性

關鍵要點 Glamsterdam分叉將提高以太坊的處理能力,允許多線程併行處理交易和大幅提高gas上限,以促進以太坊L1層的擴展。 新的分叉將引入零知識證明(ZK)技術,預計10%的網絡將轉向此技術,這將為更高的交易數量提供可能。 將增加數據blob的數量,並強化以太坊2層(L2)協議的擴展性,每秒處理數十萬筆交易變得更為可行。 以太坊互操作層的計劃將改進跨鏈操作,並在年底引入的Heze-Bogota分叉將增強隱私和抵制審查的能力。 WEEX Crypto News, 2025-12-26 10:06:42 2026年對於以太坊的發展至關重要,Glamsterdam分叉將為以太坊帶來革命性的提升,改變現有的交易處理機制,並提升網絡的總體能力。目前,以太坊運行於單核心模式下,交易需要依序進行處理,導致效率較低。然而,Glamsterdam分叉將實現”完美”的併行處理,允許多個交易同時在不同的核心上運行。 Glamsterdam分叉:關鍵技術升級 第一個重要的技術升級是“區塊進入列表”(Block Access Lists,EIP-7928),儘管這聽起來像是一種審查機制,但實際上它實現了併行處理的可能性。這種升級允許以太坊網絡擁有如高速公路般的多通道交易處理能力,大大地增強了系統的處理速度。每個區塊都會包含一個映射,指示哪些交易相互影響,這讓系統能夠在多個處理核心上同時運行不同的交易,不會產生衝突。 連同“區塊進入列表”,另一個值得關注的技術是“內建提案者建造者分離”(Enshrined Proposer Builder…

聯儲局2026年第一季度展望:比特幣和加密市場的潛在影響

關鍵要點 聯儲局暫停利率降息可能對加密貨幣市場施壓,但“隱形量化寬鬆”或許能緩解下行風險。 流動性比降息更加重要,將在2026年第一季度塑造比特幣和以太坊的走向。 若持續通脹壓力,BTC或跌至70,000美元,ETH可能降至2,400美元。 “隱形量化寬鬆”策略可能在沒有激進降息的情況下穩定加密價格。 比特幣價格可能上升到92,000至98,000美元,以太坊或能推升至3,600美元。 WEEX Crypto News, 2025-12-26 10:06:42 隨著美國聯邦儲備系統在2025年內三度降息,主要是在最後一季,失業率上升及通脹顯露明顯緩和跡象。然而,加密貨幣市場反應却出人意料,並未因寬鬆政策而上揚,相反,比特幣、以太坊及主要替代幣銷售疲軟,總市值較10月的歷史高位縮減超過1.45萬億美元。本篇將深入分析央行政策至2026年三月的可能走勢,及其對整體加密市場的潛在影響。 聯儲局暫停降息可能導致比特幣、以太坊進一步下跌 儘管聯儲局連續三次下調0.25%的利率,多數官員包括紐約聯邦儲備銀行總裁約翰·威廉姆斯強調通脹和數據依賴風險,未提供進一步寬鬆的明確信號。威廉姆斯於12月19日表示:「我個人不急於立即在貨幣政策上採取進一步行動,因為我認為我們已作出的降息非常有效。」他補充說:「我希望看到通脹降至2%而不對勞動市場造成不必要的損害,這是一個平衡的行為。」 在這個背景下,11月的消費者物價指數(CPI)達到2.63%或提高2026年第一季度進一步降息的可能性。然而,美國政府的歷史性停擺干擾了勞工統計局的數據收集。一些經濟學家如羅賓·布魯克斯擔心這可能扭曲了11月的年通脹讀數。這種不確定性解釋了為何加密市場在過去幾個月未因降息消息而反彈。 BTSE交易所的首席運營官Jeff Mei指出,如果聯儲局在2026年第一季度保持利率不變,比特幣價格可能跌至70,000美元,以太坊價格則可能低至2,400美元。 聯儲局的“隱形量化寬鬆”可能穩定加密價格…

Kraken IPO 點燃加密貨幣的“中期”週期

重要要點 Kraken將進行IPO,有望吸引更多傳統金融(TradFi)資本進入加密貨幣市場。 比特幣價格曾突破歷史新高,但因19億美元的清算事件後回落。 一些分析師對比特幣牛市的持續性持不同意見,預測2026年可能是”冷淡年”。 市場趨勢受到全球流動性和主權採用的影響。 Nansen平台上的“聰明資金”交易者正預測市場短期下跌。 WEEX Crypto News, 2025-12-26 10:06:43 在加密貨幣界,Kraken這家知名的加密貨幣交易所計劃於明年進行首次公開募股(IPO),此舉可能為行業引入更多的傳統金融資金流入。加密貨幣市場的持續發展使眾多公司籌劃上市,而Kraken的IPO無疑為這一潮流增添了重要的一筆。面對近日的19億美元清算事件,全球最大的加密貨幣比特幣在10月6日達到了史無前例的126,000美元後,現跌至每枚87,015美元,兩周內下降了6%。但市場仍然顯得生機勃勃,具有巨大的投資潛力。 傳統金融資本的吸引力 Dan Tapiero,50T Funds的創始人兼首席執行官,表示比特幣牛市仍處於”中期”。Tapiero特別指出,像Kraken這樣的IPO以及愈發頻繁的兼併與收購活動(M&A),將成為為引進傳統金融資本進一步提升的催化劑。Kraken不僅成功籌集了8億美元的資金,市值達20億美元,並且於11月初已在美國申請IPO,為其上市鋪平了道路。 這些動向不僅僅只是資金的流動,也是一種市場信號,表明加密貨幣市場的成熟正在觸發一系列傳統金融的關注。資金充裕的平台才能在不穩定的市場中生存並茁壯成長,Kraken的IPO預示著新一輪資金流入的可能性,而這可能進一步推動市場上比特幣以及其他加密貨幣的價格動向。 多樣化的預測…

加密衍生品交易量達到86萬億美元,幣安佔據市場30%份額

重要提示 2025年,加密衍生品交易量驚人增加至86萬億美元,平均每日交易額達到2650億美元。 幣安在全球衍生品市場中佔據近30%的份額,其年度交易量達到25.09萬億美元。 市場從零售牽引型模式轉向以機構避險和ETF為主的複雜衍生品結構。 2025年,全球加密衍生品未平倉合約利息達到2359億美元的歷史高點,顯示市場波動和杠桿效應的增加。 在10月,因美國新政策引發市場恐慌,強制清算激增達到190億美元,揭示了市場風險及其脆弱性。 WEEX Crypto News, 2025-12-26 10:06:42 全球加密衍生品市場概況 2025年,全球加密衍生品市場以驚人的速度增長,年度交易總額達到了86萬億美元,這意味著每日的交易額達到平均2650億美元。在這個充滿挑戰與機遇的市場中,幣安無疑成為了領頭羊,佔據了全球29.3%的市場份額,其交易量達到25.09萬億美元。其餘的市場份額被OKX、Bybit和Bitget等主要交易平台瓜分,這些平台的年交易量在8.2萬億至10.8萬億美元之間。這四家交易所共同佔據了全球市場份額的62.3%。 隨著加密貨幣市場的演進,不同類型的衍生品層出不窮,市場模式也從以往由高杠桿驅動的零售市場轉向更為精細的組合,包括機構避險、基差交易和ETF基金的引入。這一轉變不僅重塑了市場格局,還引入了更深層次的杠桿鏈條和風險管理挑戰。 市場模式的巨變 衍生品市場的複雜化在2025年達到了一個新的高度。CoinGlass的報告指出,這一轉變不僅僅是形式上的,它還伴隨著機構進入的加速,特別是在Chicago Mercantile Exchange…

社交工程讓加密貨幣在2025年損失數十億:專家教你如何保護自己

核心要點 2025年,加密貨幣行業遭受了超過34億美元的盜竊,主要由於社交工程和人為因素。 駭客透過使用人工智慧加強的社交工程來進行高度個人化的攻擊,這些攻擊更難以偵測。 專家建議使用自動化防禦和強化身份驗證來減少人為失誤並提升防禦效率。 部分駭客開始利用AI創造深度偽造來進行社交工程攻擊,具挑戰性。 物理攻擊如扳手攻擊雖然不常見,但加密持有者應該在網上低調以避免成為目標。 WEEX Crypto News, 2025-12-26 10:06:42 2025年,加密貨幣行業的安全挑戰來到了新高度,駭客利用社交工程手段造成了大量損失。這些攻擊不再僅僅依賴於技術漏洞,而是利用人的信任和失誤,這使得防範的重心從技術轉向了人性。在這篇文章中,我們將深入解析這些安全威脅的本質與對策,幫助你在新的風險環境中保護自己。 社交工程的崛起 社交工程作為一種操控人類心理以獲得敏感信息的攻擊手段,在2025年非常猖獗。根據加密貨幣交易所Kraken的首席安全官Nick Percoco指出,駭客往往不再嘗試撬開技術防護的大門,取而代之的是被“邀請”進入系統。這説明,攻擊通常從一次看似善意的對話開始,而非複雜的惡意代碼。 Chainalysis的數據顯示,從今年1月至12月,曾經的安全重鎮Bybit遭到了大規模的資源外流事件,光是一次攻擊就讓整個行業損失過半。在這次事件中,攻擊者通過社交工程方式進入系統,注入了惡意的JavaScript,從而竊取資金。 社交工程攻擊的核心是在心智層面上作戰。Percoco強調,安全不再是建造更高的圍牆,而是要培養能夠辨識操控的心理素養。明確不因他人話術或製造恐慌而交出重要信息,是每個人的重任。 駕馭科技的防禦策略…

聖誕快樂,Caroline Ellison:獲早期釋放的新聞

主要收穫 Caroline Ellison,前Alameda Research首席執行官,將於1月提前獲釋。 Ellison因牽涉FTX的資金濫用和相關不法交易被判兩年徒刑。 由於好行為獎勵及重返社會計畫,她的實際服刑時間縮短。 釋放後,她將被禁止在未來十年內擔任任何加密貨幣交易所或其他公司的管理職位。 WEEX Crypto News, 2025-12-26 10:08:41 前Alameda Research首席執行官Caroline Ellison因牽涉到FTX的倒閉事件而受到公眾的高度關注。她被判刑兩年,並將於1月21日獲得釋放,提前結束她的聯邦監禁期。根據美國聯邦監獄管理局提供的資料,Ellison原本預計要到明年2月20日才能獲釋,但現在她在紐約市的一個重返社會管理辦事處度過最後的刑期。 Ellison的早期釋放引發了關注,許多人對這個決定的原因感到好奇。雖然官方沒有公開具體原因,但不少聯邦囚犯有資格獲得好行為信用和重返社會計畫,這通常會減少他們的服刑時間。 Ellison在加入Alameda Research後成為了一個公眾人物,並曾經與FTX的前首席執行官Sam…

針對新手、老鳥和懷疑者的加密貨幣建議:來自一位失去7億美元比特幣的比特幣投資者

重點摘要 新手應在進入加密貨幣市場前透徹了解其運作和目的,以避免不當投資。 加密貨幣老鳥應不斷測試其加密錢包的備份機制,確保資金安全。 懷疑者在形成任何結論前,應實際使用加密貨幣來理解其價值和潛力。 避免追逐華爾街和政界的認可,重點應放在推進點對點加密採用。 WEEX Crypto News, 2025-12-26 10:08:40 在2026年,一位因錯丟8,000枚比特幣而成名的比特幣老手James Howells,分享了他對於加密貨幣新手、老鳥和懷疑者的建議。過去12年中,Howells持續努力試圖從垃圾場中追回那價值7億美元的比特幣,而不再讓損失定義他的生活。他給予了新進入這個行業的投資者、經驗豐富的投資者以及批評者一些關鍵的建議和決心。 新手踏入加密市場前需先透徹了解 許多新手在不瞭解加密貨幣究竟是什麼的情況下,便貿然進入市場。Howells強調,急於投資之前應該先深入學習他們要購買的加密貨幣及其試圖解決的現實問題。他指出:「先了解區塊鏈怎麼運作,為什麼去中心化金融存在,及其解決的問題。」 法幣體系將權力集中在政府和中介機構手中,而區塊鏈技術則提供給個人一個不需要第三方許可的退出選擇。「理解這點比購買任何硬幣更重要。」 新手應小額嘗試並慎重實驗 在掌握基本知識後,Howells建議新手應該在各種加密協議、服務和錢包上進行實驗,但不應投入真實金錢。「錯誤和損失是學習的一部分,關鍵在於確保這些教訓只損失一點小錢,而不是整個薪水。」 這可以讓投資者從錯誤中進步,如Howells所說,沒人會在損失$0.10時抱怨技術問題,卻在損失$20或更多時歸咎於整個技術。…

Trust Wallet 將承擔聖誕節當天價值700萬美元的黑客損失,趙長鵬透露

重點摘要 Trust Wallet 在聖誕節遭遇黑客攻擊,失去了700萬美元,這一攻擊被認為早在12月初就已經準備。 攻擊者利用Trust Wallet版本2.68的漏洞,竊取了數百名用戶的個人信息和資金。 慢霧(SlowMist)的原創人指出,這次攻擊可能涉及內部人員協助,並且背後的攻擊者對於Trust Wallet的源代碼非常熟悉。 Binance的創辦人之一趙長鵬表示,他們將會承擔此損失,並呼籲用戶更新至版本2.89。 WEEX Crypto News, 2025-12-26 10:08:40 在最近的聖誕節假期,著名的加密貨幣錢包Trust Wallet遭受了一次精心策劃的攻擊,導致用戶損失了700萬美元。根據區塊鏈安全公司慢霧(SlowMist)的調查,這次黑客事件指出可能有內部人員的參與,因為攻擊者在早在12月8日就開始準備這次的計劃,並在12月22日成功植入了後門代碼,最終在聖誕節當天轉移資金。慢霧指出,這次的攻擊者非常熟悉Trust Wallet的源代碼,這表明他們可能擁有內部協助。 內部失誤引發的安全隱憂…

量子計算在2026年:不是加密末日,但現在是時候準備了

主要要點 許多專家認為,儘管量子計算對加密貨幣的威脅仍是理論上的,但現在仍有必要及早準備。 比特幣和大多數區塊鏈網絡依賴於公開密鑰密碼學來保護交易和錢包。 當前的量子技術難以在2026年之前突破加密技術,但攻擊者已在收集數據以備未來解密。 大約25%至30%的比特幣地址可能對量子攻擊更為脆弱,社群正在研擬量子抗性措施。 現在的重點在於提高對量子計算可能威脅的安全意識,及早探索更安全的交易方法。 WEEX Crypto News, 2025-12-26 10:08:41 量子技術的演進與加密貨幣的未來 量子計算長期以來被視為對加密貨幣的威脅,一項可能有一天會破解比特幣等區塊鏈加密技術的前沿技術。隨著2026年的到來,隨著主要科技公司加快量子研究和投資,這種恐懼再次出現。雖然這項技術尚未準備好廣泛應用,但投資和實驗的步伐正在加速。微軟於二月推出其Majorana 1量子芯片,被喻為“全球首款由新拓撲核架構驅動的量子芯片”,重新引起了行業內關於量子硬件進入實用系統速度的討論。 儘管業界對量子計算的關注在增加,但大多數專家表示,對加密貨幣的風險依舊是理論上的,並非迫在眉睫。他們認為,真正的擔憂不是明年突然發生的密碼崩潰,而是攻擊者已經在為後量子時代做好準備。Argentum AI的共同創辦人兼AI負責人克拉克·亞歷山大指出,他預計量子計算在2026年將只有“極其有限的商業用途”。而Coin Bureau 的創辦人兼加密分析師尼克·普克林則更直言不諱:“關於比特幣的量子威脅敘述90%是行銷,10%是即將到來的威脅……我們幾乎肯定至少需要十年後才會出現能夠破解現有加密技術的電腦。”…

Trust Wallet 遭黑客攻擊最大損失達350萬美元

Key Takeaways 最大受害者損失了約350萬美元,該錢包已休眠一年。 第二大損失達140萬美元,該錢包已休眠兩年以上。 黑客共竊取超過600萬美元加密資產,其中超過400萬美元已轉移至CEX。 自托管錢包面臨基礎設施漏洞的潛在風險。 WEEX Crypto News, 26 December 2025 近期,Trust Wallet 發生了一起嚴重的黑客事件,此次事件引發了業界廣泛關注。在這起事件中,Trust Wallet的一個錢包損失了價值高達350萬美元的加密資產,該錢包在此次攻擊前已經休眠了一年多。此外,另一個損失較大的錢包也損失了約140萬美元,在攻擊發生前已經休眠超過兩年。 Trust Wallet…

项目方將40萬美元BDXN代幣注入多個交易所

Key Takeaways 三個BDXN項目方相關的錢包地址向多個交易所存入價值約40萬美元的BDXN代幣。 這些代幣於兩個月前從項目方的錢包轉出。 相關監測由onchainschool.pro 提供。 代幣轉移涉及的地址包括0xD5682dcA35D78c13b5103eB85c46cDCe28508dfB等。 WEEX Crypto News, 26 December 2025 BDXN項目方關聯錢包的最新動向 近期,BDXN項目方的部分地址將價值40萬美元的BDXN代幣注入多家交易所。據onchainschool.pro的監測顯示,與BDXN項目方相關的三個主要錢包在過去三小時內完成這一轉移操作,而這批代幣則早在兩個月前便從項目方錢包中轉出。 監測機構報告及相關地址詳情 這次轉移操作首次由onchainschool.pro監測到,並在ChainCatcher等多家媒體上披露。根據報告的數據,涉及到的三個錢包地址分別是:0xD5682dcA35D78c13b5103eB85c46cDCe28508dfB、0xD0Fc2894Dd2fe427a05980c2E3De8B7A89CB2672以及0xAc245a570A914C84300f24a07eb59425bbdC1B48。這些地址攜帶的代幣價值總計約40萬美元。 轉移代幣的未來意圖及市場影響…

12月26日市場關鍵情報,你錯過了多少?

加密聖誕劫:損失超600萬美元,Trust Wallet 擴展錢包遭駭分析

Trust Wallet 瀏覽器擴展陷入安全事件,損失超過600萬美元

Key Takeaways Trust Wallet 瀏覽器擴展遇到了重大安全問題,影響版本2.68的用戶。 安全問題發生後,用戶報告其錢包資金在短時間內被轉移。 Trust Wallet 建議受影響的用戶立即升級到版本2.69。 這起事件強調了強化加密錢包安全措施的必要性。 WEEX Crypto News, 26 December 2025 在2025年12月25日,Trust Wallet…

# 比特幣重新測試9萬美元關口的潛在路徑分析

Key Takeaways 比特幣價格在12月26日節禮日達到90,027美元,24小時內漲幅1.53%。 市場對即將到期的期權抱有關注,這一事件將影響比特幣的價格走勢。 技術分析顯示,比特幣可能會在近期上下波動,但長期趨勢仍未明朗。 儘管歷史數據顯示12月份通常的看漲趨勢,比特幣的中位回報可能會在11月疲弱後變成負值。 WEEX Crypto News, 26 December 2025 比特幣價格的近期動態 隨著全球金融市場在聖誕假期後逐步恢復交易活躍度,比特幣價格再次成為投資者關注的焦點。據HTX行情數據顯示,截止到12月22日,比特幣價格回升並突破90,000美元,現報90,027美元,顯示出市場對其未來走勢的樂觀情緒。 然而,比特幣的價格波動並不總是穩定的。根據另一來源,12月初的一次重大價格下挫把價格推回至89,259美元,這使得它成為自2025年4月22日以來的最低點。然而,目前比特幣的交易價格約為91,000美元,價格走勢顯示出強烈的震盪性。 市場對比特幣期權到期的影響 在12月26日節禮日,全球最大的加密貨幣期權交易所Deribit即將迎來270億美元的比特幣和以太坊期權合約到期。這一事件不僅影響市場情緒,還可能對比特幣的短期價格產生波動性影響。 Deribit的數據表明,這次到期會影響該平台超過50%的未平倉合約,並表現出看漲偏好。這樣大規模的期權到期事件常常會引發市場變動,因為交易者可能會展期或選擇讓合約到期,這可能對未來價格走勢構成轉折點。…