USD1 30亿市值狂飙背后:特朗普家族押注、CEX托举

原文标题:《近期扩张最迅猛的稳定币,竟是特朗普家族的棋子》

原文作者:Nicky,Foresight News

在稳定币市场格局相对稳定的当下,WLFI 推出的美元稳定币 USD1,正试图通过特朗普家族资源和激进的生态策略打开局面。

近期,WLFI 动用财库资金激励采用,并与 Binance 合作推出年化收益率 20% 的高收益理财,使 USD1 发行量在近期突破 30 亿美元,单日最高增长超 7.6%。

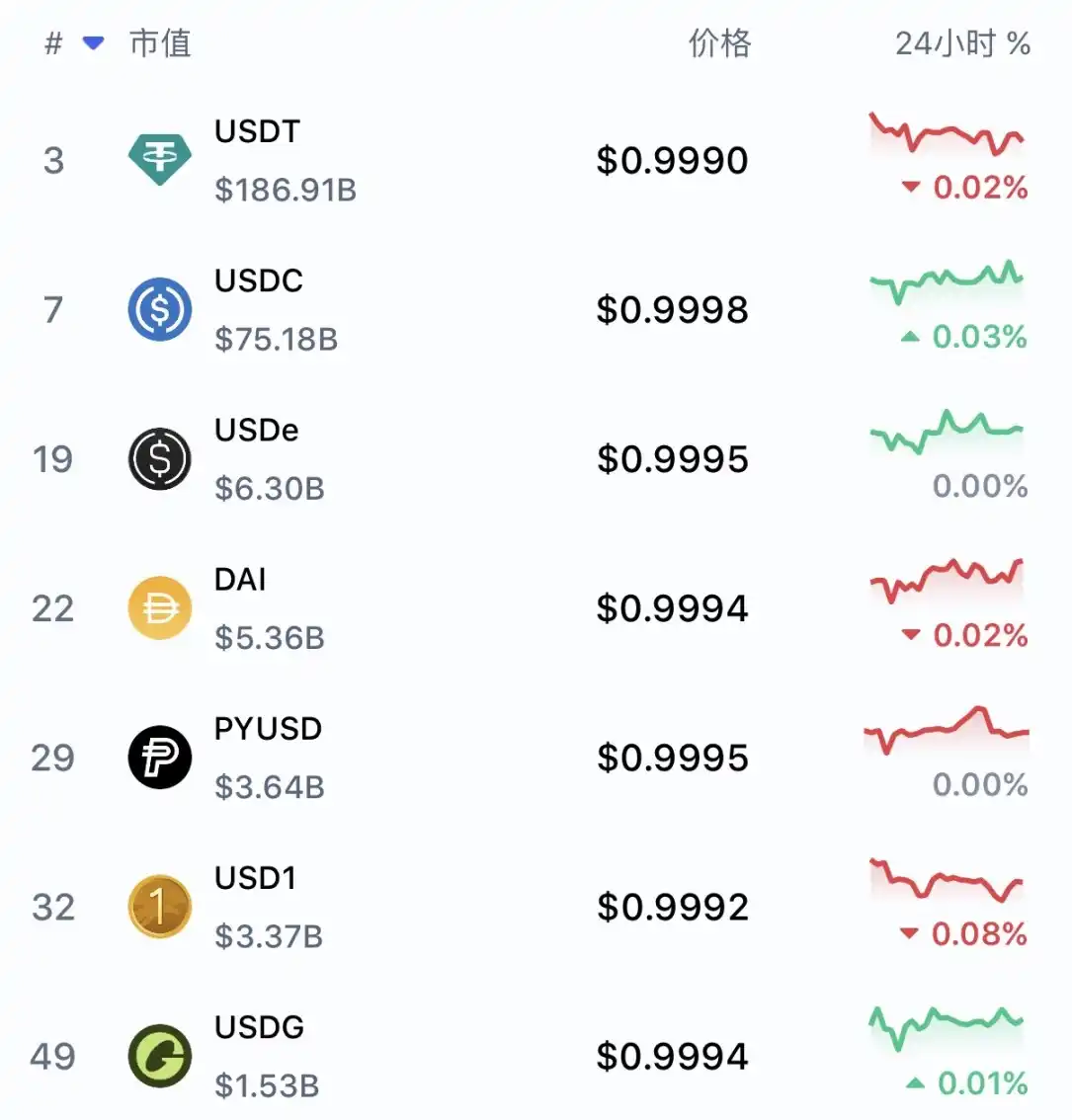

据 CoinMarketCap 数据,截止目前 USD1 的市值为 33.7 亿美元,在稳定币市值中排名第六,约为 USDT 总市值的 1.8%,USDC 总市值的 4.48%。

在中心化交易平台层面,USD1 已获得相对完整的交易支持,已上线 Binance、Coinbase、Upbit 等交易平台。以 Binance 为例,USD1 目前拥有 14 个交易对,涵盖 BTC、ETH、SOL、BNB 以及 XRP、ASTER 等资产。

从近三日的成交数据来看,BTC/USD1 交易对的成交额约为 51.3 亿美元,而 ETH/USD1 的成交额约为 3890 万美元。作为对比,同期 BTC/USDT 的成交额约为 50 亿美元,ETH/USDT 达到 35.9 亿美元;BTC/USDC 的成交额约为 14.4 亿美元,ETH/USDC 约为 10.6 亿美元。

这一对比反映出一个相对清晰的现实:尽管 USD1 在交易平台层面已具备可用性,但在主流资产的现货交易中,其流动性规模仍明显落后于 USDT,也与 USDC 存在数量级差距。至少在当前阶段,USD1 更像是一种被引入市场的稳定币,而非已经形成自然交易偏好的基础结算资产。

USD1 近期发行量的快速增长,与激励措施密切相关。2025 年 12 月 24 日,Binance 推出 USD1 的固定年化理财活动,最高年化收益率达到 20%。在活动开始前,USD1 的发行量约为 27 亿枚,随后在短时间内攀升并突破 30 亿枚。

2026 年 1 月 5 日,WLFI 官方发布公告称,一项关于「动用部分已解锁财库资金以激励 USD1 采用」的治理提案已获得通过,赞成票占比为 77.75%。该提案标志着 WLFI 将通过更直接的资源投入,继续推动 USD1 的使用场景扩展。

在此期间,市场也出现了与流动性结构相关的短暂波动。2025 年 12 月 24 日一笔较大的市价单短暂拉低了 BTC/USD1 报价,使价格于 87,000 美元附近迅速插针至 24,111.22 美元,当日振幅达 73%。

12 月 26 日,据知情人士披露由于 Binance 理财活动吸引大量用户将 USDT 兑换为 USD1,USD1 一度出现约 0.39% 的溢价。部分资金随后通过借贷市场获取 USD1,并在现货市场逐步卖出以满足需求。由于 BTC/USD1 交易对初期流动性较薄,造成了迅速的插针情况。CZ 对此解释称,该交易对未被纳入任何指数,因此并未触发清算,相关波动更多反映的是新交易对流动性尚未充分建立。

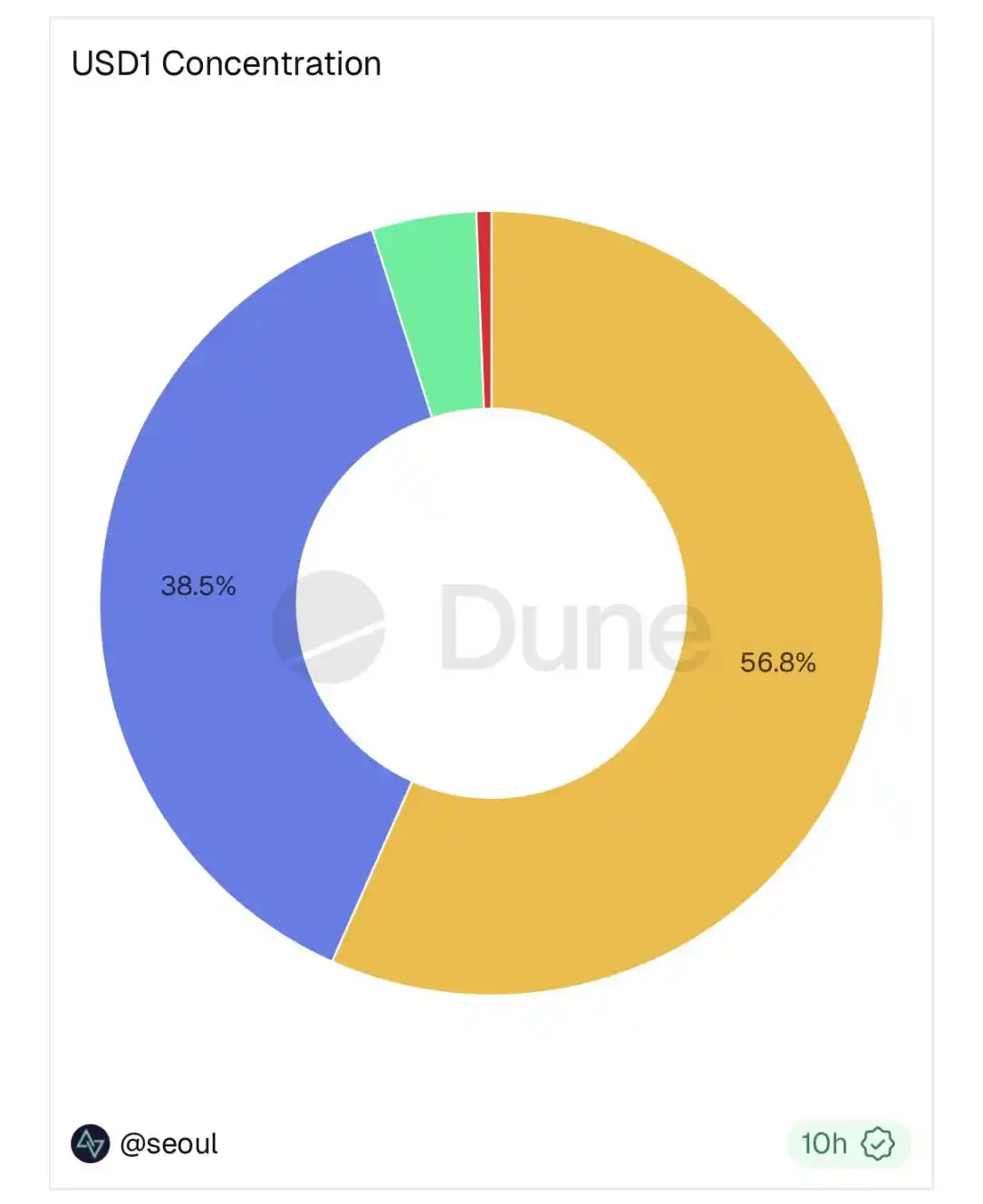

截至 2026 年 1 月 8 日,USD1 的市值约为 33.7 亿美元。从链上分布来看,其发行主要集中在 BSC 和以太坊主网,分别约为 19.1 亿美元和 13 亿美元,两者合计占据绝大多数份额。相比之下,Solana 网络上的 USD1 规模约为 1.43 亿美元,占比明显较低。尽管 WLFI 在生态叙事和合作方向上持续强调对 Solana Meme 生态的支持,但从实际存量来看,USD1 当前仍主要依赖传统 EVM 网络的流动性结构。

相比中心化交易平台,WLFI 也在尝试通过链上场景推动 USD1 的使用。2025 年 9 月,WLFI 宣布与 Solana 上的 Meme 发射平台 BONK.fun 以及去中心化交易平台 Raydium 达成合作,将 USD1 作为交易对引入相关生态。

1 月 6 日,Raydium 发布数据显示,过去 24 小时内 USD1 在 Solana 网络上的交易量约为 2.95 亿美元。

此外,WLFI 还披露曾购买 Meme 代币 B、1 等,用于支持社区发展。这类合作为 USD1 提供了更接近原生链上使用的场景,但相关需求在很大程度上仍依赖社区活跃度与阶段性市场情绪,其可持续性仍有待观察。

此外,1 月 8 日,WLFI 披露,其关联实体 WLTC Holdings LLC 已向美国货币监理署(OCC)提交申请,拟设立 World Liberty Trust Company, National Association(WLTC)。该机构被定位为一家国家级信托银行,专门服务于 USD1 稳定币的发行、托管及相关金融活动。

根据 WLFI 的说明,设立 WLTC 的核心目标,是在单一、受高度监管的实体内,整合 USD1 的发行、赎回、托管以及与美元之间的兑换功能。WLFI 表示,USD1 在推出一年内的流通规模已超过 33 亿美元,并已被部分机构用于跨境支付、结算及资金管理等场景。

若相关申请获得批准,WLTC 计划在联邦监管框架下向机构客户提供三类核心服务,包括 USD1 的铸造与赎回、美元与 USD1 之间的出入金通道,以及 USD1 及其他稳定币的托管与转换服务。相关服务在初期阶段拟以免手续费形式推出。

WLFI 同时强调,拟设立的信托银行将遵循包括反洗钱、制裁筛查及网络安全在内的合规要求,并采用客户资产隔离、独立储备管理及定期审查等制度安排。该机构将以符合 GENIUS Act 的监管结构运作。

在现有合作关系方面,BitGo 将在 WLTC 正式运营后继续作为 USD1 的重要合作方之一,参与支持其后续发展。

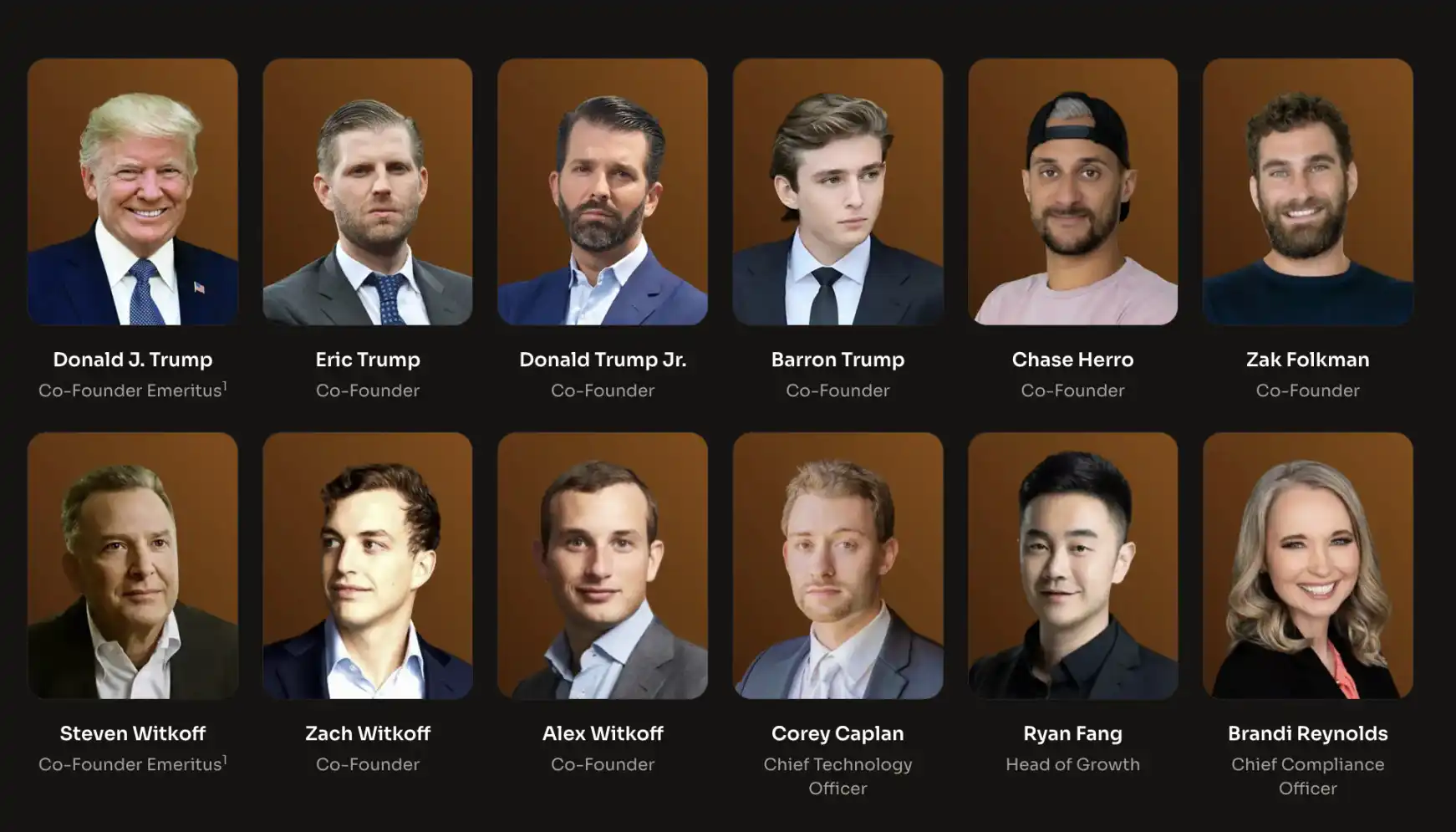

World Liberty Financial 成立于 2024 年,是一个以去中心化金融为核心方向的项目。公开资料显示,该项目在结构设计和市场推广层面与特朗普家族存在密切联系,相关成员在项目推广及生态传播中承担角色。USD1 则是 WLFI 于 2025 年 3 月推出的美元挂钩稳定币,目标是在链上提供可与美元 1:1 兑换的结算资产,用于跨境支付、DeFi 活动以及数字资产市场的流动性需求。

根据 WLFI 官网披露的信息,USD1 的每一枚代币均由等值的美元储备支持,储备资产主要包括美元现金、短期美国国债及其他现金等价物。相关资产由 BitGo Trust Company 及其关联实体负责托管,BitGo 同时承担 USD1 的发行与赎回职能。符合条件的 BitGo 客户可以直接将 USD1 按 1:1 兑换为美元,其他持有者则需通过支持 USD1 的交易平台或受监管托管机构完成兑换。

与其他中心化发行、合规导向的稳定币类似,USD1 在官方披露中也明确列出了多项风险。其核心约束主要集中在几个方面:USD1 并非法定货币,也不享有存款保险;直接赎回仅对符合条件的 BitGo 客户开放;储备资产虽然以高流动性资产为主,但在极端情况下仍可能面临流动性压力;同时,监管政策变化、地址冻结机制以及第三方平台风险,均可能影响 USD1 的使用和流通。

猜你喜欢

ZCash 团队分裂、美银上调Coinbase评级,海外币圈今天在聊啥?

币圈这些不常见的东西,都在闲鱼上

Ranger公募玩出新花样,草根团队能赢得市场信任吗?

怀俄明州稳定币FRNT上线Solana、Polycule Bot 遭黑客攻击,海外币圈今天在聊啥?

Trend Research:2026超越范式,WLFI开启金融生态新纪元

目标六位数,2026年最值得刷的空投项目都在这

2025加密卡年度报告:月活4万,人均消费不到100美元

市场更新 — 一月月七日

Bitmine又以太坊押注了2.8万,价值约9116万美元。

当山寨币失去共识,哪里还能找到超额收益?

Polymarket结算争议加剧、以太坊技术规划遭质疑,海外币圈今天在聊啥?

Solana上的“隐形税”

在预测市场里如何炒房地产

公募遇冷、规则反转、预测市场抢跑:Infinex深陷多重争议

Vitalik 重申以太坊初心、Infinex 发币机制翻车,海外币圈今天在聊啥?

为何meme币又成了加密市场的宠儿?

委内瑞拉600亿BTC“影子储备”、沃尔玛支持比特币支付,海外币圈今天在聊啥?

1月4日市场关键情报,你错过了多少?