美元大貶值前夜,比特幣正等待最後的導火線

原文標題:BTC: Onchain Data Update + our views on last week's FOMC and the "big picture"

原文作者:Michael Nadeau,The DeFi Report

原文編譯: 比推Bitpush News

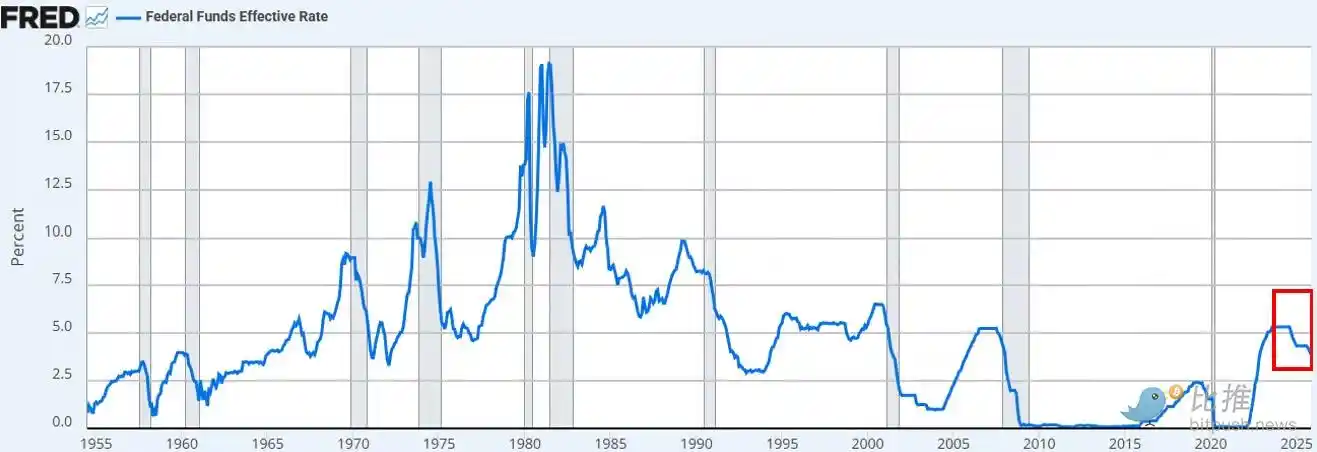

上週,聯準會將利率下調至3.50%–3.75% 的目標區間——這一舉動已完全被市場消化,基本上在預料之中。

真正讓市場感到驚訝的是,聯準會宣布每月將購買400 億美元的短期國債(T-bills),這迅速被部分人士貼上了「輕量版量化寬鬆(QE-lite )」的標籤。

在今天的報告中,我們將深入解析這項政策改變了什麼,又沒有改變什麼。此外,我們還將解釋為什麼這種差異對風險資產至關重要。

讓我們開始吧。

1.“短期”佈局

聯準會如期降息。這是今年的第三次降息,也是自2024 年9 月以來的第六次降息。總計利率已下調了175 個基點,將聯邦基金利率推至約三年來的最低水準。

除了降息外,鮑威爾還宣布聯準會將從12 月開始,以每月400 億美元的速度開啟「儲備管理購買」(Reserve Management Purchases) 短期國債。考慮到回購市場和銀行部門流動性的持續緊張,這項措施完全在我們的預料之中。

目前市場的共識觀點(無論是在X 平台上或CNBC 上)都認為這是一種「鴿派」的政策轉變。

關於聯準會的公告是否等同於「印鈔」、「QE」或「QE-lite」的討論立即佔領了社群媒體的時間線。

我們的觀察:

身為「市場觀察者」,我們發現市場的心理狀態仍傾向於「風險偏好」(Risk-on)。在這種狀態下,我們預期投資者會對政策頭條進行「過度擬合」,試圖拼湊出看漲邏輯,卻忽略了政策轉化為實際金融條件的具體機制。

我們的觀點是:聯準會的新政策對「金融市場管道」是利好的,但對風險資產並非利好。

我們和市場普遍認知的差異在哪裡?

我們的觀點如下:

· 短期公債購買≠ 吸收市場久期

聯準會購買的是短期國庫券(T-bills),而非長期付息債券(coupons)。這並未移除市場的利率敏感度(久期)。

· 並未壓制長期收益率

儘管短期購買可能會輕微減少未來的長期債券發行,但這無助於壓縮期限溢價。目前約84% 的國債發行已為短期票據,因此該政策並未實質改變投資者面臨的久期結構。

· 金融條件並未全面寬鬆

這些旨在穩定回購市場和銀行流動性的儲備管理購買,並不會系統性降低實際利率、企業借貸成本、抵押貸款利率或權益貼現率。其影響是局部且功能性的,而非廣泛的貨幣寬鬆。

因此,不,這不是QE。這不是金融壓抑。需要明確的是,縮寫詞並不重要,你可以隨意稱之為印鈔,但它並未刻意通過移除久期來抑制長期收益率——而正是這種抑制才會迫使投資者轉向風險曲線的高端。

目前這種情況並未發生。自上週三以來,BTC 和納斯達克指數的價格走勢也證實了這一點。

什麼會改變我們的看法?

我們相信BTC(以及更廣泛的風險資產)會有它們的輝煌時刻。但那將發生在QE 之後(或聯準會如何稱呼下一階段的金融壓抑)。

當以下情況出現時,那一刻就到來了:

· 聯準會人為抑制殖利率曲線的長端(或向市場發出訊號)。

· 實際利率下降(由於通膨預期上升)。

· 企業借貸成本下降(為科技股/納斯達克提供動力)。

· 期限溢價壓縮(長期利率下降)。

· 股票折現率下降(迫使投資者進入更長久期的風險資產)。

· 抵押貸款利率下降(受長端利率抑制驅動)。

屆時,投資人將嗅到「金融壓抑」的味道,並調整投資組合。我們目前尚未處於這種環境中,但我們相信它即將到來。雖然時機總是難以掌握,但我們的基準假設是:波動性將在明年第一季顯著增加。

這就是我們認為的短期格局。

2. 更宏觀的局面

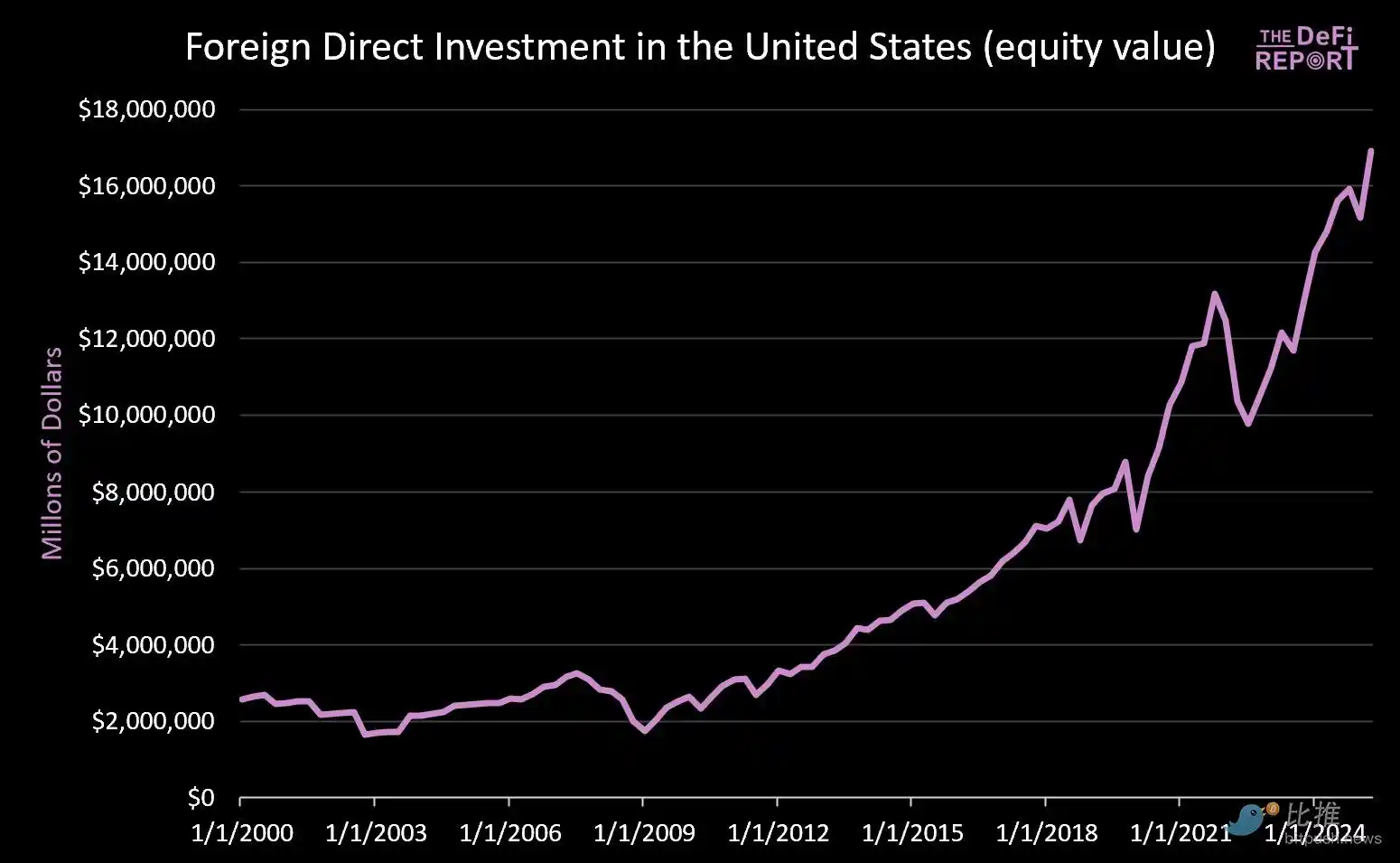

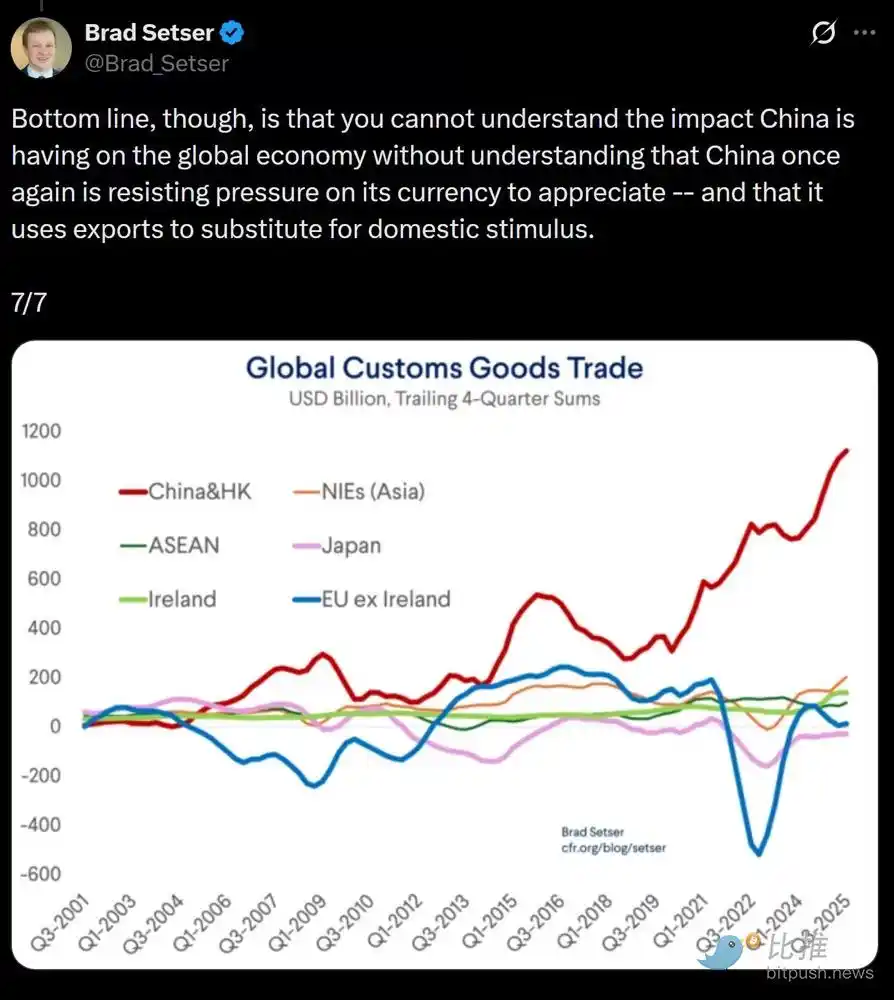

更深層的問題不在於聯準會的短期政策,而是全球貿易戰(貨幣戰),以及它在美元體系核心製造的緊張局勢。

為什麼?

美國正邁向策略的下一階段:製造業回流、重塑全球貿易平衡,並在AI 等戰略必需產業展開競爭。這一目標與美元作為世界儲備貨幣的角色存在直接衝突。

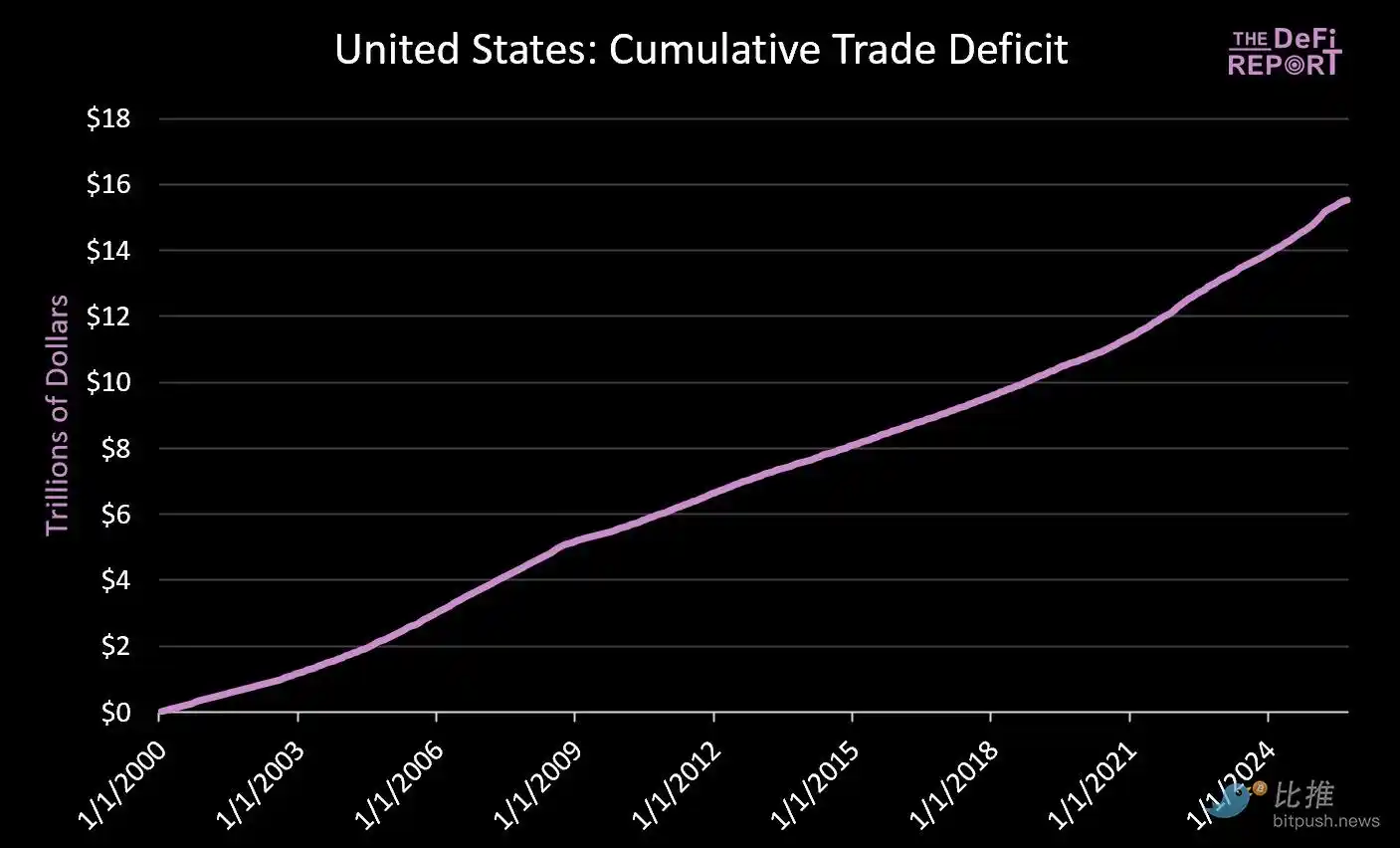

儲備貨幣地位只有在美國持續運作貿易逆差的情況下才能維持。在當前體系下,美元被送往海外購買商品,然後透過國債和風險資產循環回流至美國資本市場。這就是「特里芬難題」(Triffin's Dilemma) 的本質。

· 自2000 年1 月1 日以來:美國資本市場流入了超過14 兆美元(這還沒算上目前外國人持有的9 兆美元債券)。

· 同時,為了支付商品,約有16 兆美元流向海外。

減少貿易逆差的努力必然會減少流回美國市場的循環資本。雖然川普宣揚日本等國承諾「向美國工業投資5,500 億美元」,但他沒有說明的是,日本(及其他國家)的資本不可能同時存在於製造業和資本市場中。

我們認為這種緊張局勢不會得到平穩解決。相反,我們預期會出現更高的波動性、資產重新定價,以及最終的貨幣調整(即美元貶值以及美國國債實際價值的縮水)。

核心觀點是:中國正在人為壓低人民幣匯率(使其出口產品獲得人為的價格優勢),而美元則因外國資本投資被人為高估(導致進口產品價格相對低廉)。

我們認為,為解決這一結構性失衡,一場強制性的美元貶值可能即將到來。在我們看來,這是解決全球貿易失衡問題的唯一可行路徑。

在新一輪的金融壓制環境下,市場終將決定哪些資產或市場具備「價值儲存」的資格。

關鍵問題在於,當一切塵埃落定時,美國國債是否還能繼續扮演全球儲備資產的角色。

我們相信,比特幣以及其他全球性、非主權性質的價值儲存載體(例如黃金)將發揮遠比現在更重要的作用。原因在於:它們具備稀缺性,且不依賴任何政策信用。

這就是我們所看到的「宏觀格局」設定。

猜你喜歡

摩根大通探索為機構客戶提供加密交易

關鍵要點 摩根大通正在考慮擴展加密貨幣交易服務,專注於滿足機構客戶的需求。 這一舉措標誌著摩根大通對加密貨幣態度的重大轉變,尤其是其CEO Jamie Dimon對數位資產更開放的觀點。 受益於美國有利於加密行業的政策變化,摩根大通計畫包括現貨和衍生品交易在內的服務。 法國巴黎銀行和BNY Mellon也展現了對加密貨幣的興趣,計畫推出相關服務。 WEEX Crypto News, 2025-12-24 14:13:48 摩根大通(JPMorgan Chase)正考慮為其機構客戶提供加密貨幣交易服務,這一舉措對於這家傳統金融機構來說無疑是一個重大的擴張計畫,並且暗示著該公司在數位資產領域的野心。根據一份來自週一的彭博報導,該計畫至今仍處於初步階段,詳細的產品和服務正在評估中,包括數位資產的現貨與衍生品交易選項。 摩根大通的轉變及市場環境分析 這對摩根大通而言是一個令人關注的市場轉變,特別是在不久前的2023年,CEO Jamie…

Palmer Luckey的Erebor達到43億美元估值:加密與AI銀行漸破浪而出

Erebor獲得美國貨幣監理署(OCC)和聯邦存款保險公司(FDIC)的初步批准。 資金募集3.5億美元後,Erebor估值達到43.5億美元。 Erebor成為融合集合服務的數位資產銀行新領頭羊。 Erebor的出現是對2023年矽谷銀行倒閉後創業金融需求的回應。 WEEX Crypto News, 2025-12-24 14:13:48 Erebor,由科技創業家Palmer Luckey與億萬富翁Peter Thiel共同創立的數位銀行,近期在一輪由Lux Capital領銜的融資中籌集了3.5億美元,估值達到了43.5億美元,這顯示出資金市場對加密與人工智慧(AI)銀行模式的強烈渴求。Erebor的成功也反映了行業內對於結合傳統銀行業務與數字資產基礎設施的金融機構的日益興奮。 Erebor的崛起與金融市場風雲變幻 Erebor的核心理念是滿足市場對於兼顧新興技術與穩定財務管理的綜合需求。隨著美國貨幣監理署為其頒發的預先條件批准,Erebor邁出了成為全資運營銀行的重要一步。這種預先批准對Erebor意義深遠,證明了其經營理念的潛在可靠性和市場需求的真實存在。 Erebor的成功來自多位知名背書者與投資者的支持,例如Founders Fund、Haun Ventures與8VC等早期支持者,這些投資者的信心顯示出數位銀行業務在金融市場中未來的巨大潛力。同時,FDIC最近也核准了Erebor的存款保險申請,預計在該保險有效期12個月內,Erebor可望進一步深化其銀行資格。…

三大加密巨鯨的秘密:Trend Research,BitMine及SharpLink的以太坊戰略

關鍵要點 Trend Research 神秘購入 46,379 ETH,使其在以太坊的持倉量達到約 580,000 ETH。 BitMine 擁有超過 4 百萬 ETH,致力於在“美國驗證者網絡”中增加其收益。 SharpLink Gaming 和 BitMine Immersion…

薩爾瓦多比特幣夢想接近現實:2025年的挑戰與機遇

薩爾瓦多四年前開啟了比特幣作為法定貨幣的策略,成為全球首個此舉的國家。 官方推出的Chivo錢包推廣效果不如預期,多數民眾在拿到免費比特幣後即離開。 國際貨幣基金組織(IMF)對於薩爾瓦多的比特幣政策表示擔憂,條件為減少法律應用範圍。 儘管獲得IMF貸款,薩爾瓦多不斷擁抱比特幣,並持續購買BTC。 政府與企業對比特幣的熱情是否最終能促進實質經濟增長仍有待觀察。 WEEX Crypto News, 2025-12-24 14:13:49 薩爾瓦多的比特幣策略初露端倪 在2021年,薩爾瓦多成為全球首個將比特幣列為法定貨幣的國家,該策略讓世界矚目。當時立法會批准了一項法案,要求所有商家必須接受比特幣作為支付方式。這一舉措使不少人期望薩爾瓦多成為帶動全球比特幣採用的先鋒國家,並提升該國的經濟實力。 然而,這場比特幣革命在起步階段遇到了不如預期的推廣效果。政府推出了Chivo錢包,這是薩爾瓦多官方推動比特幣使用的行動,並鼓勵市民注冊並獲得30美元的比特幣。然而,許多人在領取免費比特幣後便不再使用該錢包,導致真正的使用率遠低於預期。 另一方面,國際貨幣基金組織對於薩爾瓦多此政策所帶來的金融穩定性問題表示擔憂。該國需要尋求IMF的貸款來增強其經濟緩衝能力和外匯儲備,而IMF則要求薩爾瓦多在比特幣立法上做出讓步。 IMF的條件與比特幣購買 面對這些挑戰,薩爾瓦多不得不在比特幣政策上作出調整,以獲取IMF的1.4億美元貸款。於2025年初,政府將比特幣的接受變為自願,稅收仍然只接受美元支付。儘管如此,薩爾瓦多總統布克爾並沒有完全放棄比特幣發展計劃。在IMF的“建議”之下,薩爾瓦多依然在進行比特幣的買入活動,這一系列行動引發了外界的諷刺與質疑,有評論指出這或許是他在IMF协议生效前最後的比特幣大舉行動。 隨著時間推移,儘管IMF在貸款協議中要求停止購買比特幣,薩爾瓦多繼續利用巧妙的方式迴避這些限制。根據部分專家的分析,這些購買交易也許是由非公共部門機構或重新分類的資產進行,以求在技術層面上保持合規。目前薩爾瓦多擁有的比特幣價值已經大幅增值,這一點又進一步刺激了其政府對此項目的推崇。 比特幣的商業機遇與國際影響…

價格預測 12/22:SPX、DXY、BTC、ETH、BNB、XRP、SOL、DOGE、ADA、BCH

關鍵要點: 比特幣正試圖展開反彈,但較高的價格水平可能會吸引賣家。 市場上的許多替代幣反彈乏力,顯示空頭持續施加壓力。 分析師對於比特幣的下一步走勢意見不一,有人預測可能創新高,有人則擔心跌至70,000美元。 年初至今,黑岩的比特幣現貨ETF流入量達250億美元,顯示出長期潛力。 潛在的救援反彈會否出現,有待觀察主要幣種的圖表走勢。 WEEX Crypto News, 2025-12-24 14:13:49 在加密貨幣市場中,比特幣和一些主要替代幣正試圖擺脫近期的低迷。然而,更高的價格水平預料會吸引空頭進行強勁的賣壓。以下,我們將深入分析主要加密貨幣和指數的走勢,探索它們可能的發展方向。 標普500指數價格預測 標普500指數近期處於6,550至6,920的區間波動。此區間的維持顯示出多頭試圖將價格保持在均線之上,這提高了突破6,920阻力的可能性。若此突破成功,指數可能會進一步上探至7,290。 然而,賣家亦有所準備,試圖保衛高位的阻力並將價格壓回均線之下。若成功,指數可能會在該區間內進一步盤整。倘若價格下跌並收於6,550水平以下,熊市將重新掌控局勢。 美元指數價格預測 美元指數(DXY)在週二跌破98.03支撐,但空頭未能持續壓低價格。週五的反彈觸及20日指數移動平均線(EMA)98.79,空頭在此形成了強勁阻力。若空頭成功將價格壓低至98.03以下,指數可能會進一步下探至97.20。 另一方面,如果價格從98.03回升並突破均線,則顯示低位買盤強勁。指數可能因此上升至100.54的阻力位,空頭預計會激烈防守該位置,突破之後可能啟動新的上升趨勢。…

特朗普家族穩定幣USD1因Binance推廣計劃增長1.5億美元

USD1穩定幣的市值因Binance的收益計劃上升了1.5億美元。 這一計劃提供高達20%的年化收益率(APR),將在2026年1月23日結束。 Binance的支持使USD1成為第七大穩定幣,僅次於PayPal USD。 關於USD1與Binance的關係,並非所有問題都已解決,籍此惹來立法者的關注。 WEEX Crypto News, 2025-12-24 14:15:49 Binance計劃帶來的巨大影響 美元與數字貨幣的融合正引領金融市場的新潮流,而其中的佼佼者便是由特朗普家族支持的USD1穩定幣。最近,該幣迎來了重大利好,市場接受度顯著上升。這一現象背後的重要推手便是全球大型加密貨幣交易平台Binance推廣的系列收益計劃。這一收益計劃提供高達20%的年化收益率,吸引了數以萬計的投資者。 從數據來看,USD1穩定幣的市值因此增加了1.5億美元,從2,740億美元提升至2,890億美元(截至2025年12月)。更值得注意的是,這一增長僅在Binance於2025年12月的一次公告之後便得以實現。Binance的“加速計劃”為超過5萬美元的USD1靈活資產持有者提供優厚獎勵,直接在用戶的收益賬戶內每日發放。 USD1的崛起:進入穩定幣前列 USD1穩定幣的崛起並非偶然。在發佈這一雄心勃勃的推廣計劃之前,Binance已經逐步為USD1創造了一個更有利的生態系統。該交易所於2025年12月11日擴大了對USD1的支持,推出了其與主流加密貨幣的免手續費交易對,並承諾將Binance USD(BUSD)的所有抵押資產按照1:1的比例轉換為USD1。 在此之前,USD1被用來結算MGX公司向Binance交易所的20億美元投資,這一消息由埃瑞克·特朗普在杜拜Token2049會議的一次小組討論上公佈。USD1通過與主要金融事件的綁定以及能獲得投資者高額收益的能力,逐漸鞏固了其作為第七大穩定幣的地位,僅次於PayPal USD。…

Aave 創始人於治理爭議中購買 $1000萬代幣受到審視

Aave 創始人 Stani Kulechov 因於重要 DAO 投票前購買 $1000 萬 AAVE 代幣而受到質疑。 該購買被懷疑用以增加其投票權,可能不利於一般代幣持有者的利益。 投票權集中的問題在 Aave 社區中被廣泛討論,引發對大戶持有者影響力的擔憂。 Aave 治理投票引發社區不滿,認為品牌資產控制權的提案過倉促進行投票。 WEEX…

香港推進虛擬資產交易商和託管商的持牌制度

香港金管局(FSTB)及證券及期貨事務監察委員會(SFC)推出虛擬資產交易和託管業務的持牌要求,拓展穩定幣和代幣化指導的政策推進。 經過諮詢,香港將立法要求加密貨幣交易商和託管商需獲得營業執照,進一步加強市場監管。 在2025年初,香港生效了穩定幣條例,針對穩定幣發行者創建新的持牌規範,目前已有11家公司憑藉2020年推出的自願性政策取得SFC許可。 香港正全力發展成為加密資產中心,除了持牌規條外,還測試了代幣化策略,以期在全球數位資產市場中保持領先。 證監會發布諮詢文件,徵求公眾對加密顧問和管理服務提供商持牌制度引入的意見,以便結合反洗錢法案(AML)和反恐怖主義融資條例(CFT)的框架。 WEEX Crypto News, 2025-12-24 14:15:49(today’s date,foramt: day, month, year) 在數位資產變革的潮流中,香港正迅速向世界展示其作為加密貨幣先驅的雄心。有朝一日,在這場環繞著極高價值和信譽的賭局中,香港的名字可能會與硅谷等地位齊名,而這次推行的虛擬資產持牌制度無疑是其中的重要一步。 推進虛擬資產持牌制度的背景 香港,這座擁有高度經濟活力的城市,已經制定了一系列政策,以提高對加密貨幣市場的控制和監管能力。近年來,技術革新促使全球金融環境發生劇變,虛擬資產在此背景下脫穎而出。然而,如同所有新生事物,發展的過程可能會面臨種種挑戰。為此,穩定的監管機制成為了促進市場健康運行的必要條件。 持牌制度的詳細內容…

比特幣永久合約未平倉量上升,杠杆多頭押注年底行情

比特幣永久合約的未平倉量(OI)在年底前已上升至310,000 BTC。 資金費率翻倍,預示市場看漲情緒增強。 巨大的年底比特幣期權到期可能加劇市場波動。 市場中的看漲合約主要集中在$100,000至$120,000的履約價上。 WEEX Crypto News, 2025-12-24 14:15:48(today’s date,foramt: day, month, year) 隨著年底的臨近,加密貨幣衍生品市場正顯示出活躍的未平倉量變化,特別是在比特幣的交易中。根據Glassnode的報導,比特幣永久合約的未平倉量從原先的304,000 BTC上升至310,000 BTC,這一變化發生在比特幣價格短暫觸及$90,000時。這一上升趨勢引起了市場的高度關注,特別是資金費率的翻倍,從0.04%升至0.09%,顯示出交易者對年底潛在市場變動的高度預期。 永久合約及資金費率的影響…

Web3 和 DApps 在2026年:聚焦實用性的加密前景

重要內容摘要 進入2026年,DApps的實用性將成為主要挑戰,必須超越Web2應用的規模及吸引力。 開發者在2025年已為DApps的未來奠定基礎,但2026年的實際應用將證明這些基礎是否可行。 以太坊和Solana等區塊鏈平台基於其獨有的技術和用戶渠道在2026年中可能扮演重要角色。 增強的用戶體驗和低門檻的登錄與交易將是吸引主流用戶的關鍵。 區塊鏈技術在實體基礎設施的應用預計將成為未來產業增長的驅動力。 WEEX Crypto News, 2025-12-24 14:15:49 隨著2025年接近尾聲,隨後而來的是一個關鍵的轉折點,讓加密貨幣世界進入2026年。加密貨幣的基礎設施逐漸成熟,DApps(去中心化應用程序)面臨著證明自身實用性的挑戰,需要在沒有激勵措施的情況下贏得用戶,並直接與Web2應用展開競爭。在這樣的背景下,開發者和市場參與者必須重新審視他們的目標和策略,從而呈現一個更符合實際需求的去中心化生態系統。 DApps 在2026年的挑戰與機遇 在過去的幾年裡,每當加密市場迎來新現象時,如去中心化金融(DeFi)和非同質化代幣(NFT)興起,市場參與者往往會充滿活力。然而,2025年卻是另一種景象。加密市場開始由浮華過渡到實用價值,DApps的開發者和使用者不再僅限於對高收益和回報的追逐,而是轉向更務實的應用。 近年來,活躍的開發者群體一直保持穩定,但他們的關注點變得更加長遠。根據Electric Capital的開發者報告,全職加密開發者,即每月至少有10天提交代碼的貢獻者,其人數較去年增長了5%。儘管總開發者數量略有下降,這些數據顯示投機性“旅遊者”參與度減少,而更多的開發者將加密技術作為全職職業。在實踐中,這意味著開發團隊更加穩定,開發工作愈加集中在長期項目上,而非短暫性的市場熱潮。 尤其是Web3遊戲開發者正在確定不同的成功驅動因素。根據Blockchain…

今日加密貨幣市場發生了什麼事?

關鍵要點 Anthony Pompliano 表示,由於比特幣價格波動減少,明年第一季度不會出現大幅崩盤。 國際貨幣基金組織(IMF)推動薩爾瓦多出售其國營Chivo比特幣錢包。 以太坊ETF結束長達一周的資金外流,而XRP產品則創下自12月初以來的最佳表現。 薩爾瓦多尚未完全遵循IMF協議的細節,但其比特幣辦公室仍在持續購買比特幣。 WEEX Crypto News, 2025-12-24 14:17:30 比特幣不會在第一季度崩盤:Pomp的預測 著名加密貨幣分析師Anthony Pompliano近期表示,雖然比特幣(BTC)今年未能實現預期的年底價格拉升,但這或意味著明年第一季度不會出現大幅崩盤。依Pompliano的觀點,市場對比特幣價格未達到$250,000的失望情緒,忽略了其實際的良好表現。 在最近的訪談中,Pompliano解釋道,由於目前比特幣的波動性已明顯收斂,故此預期不會有70%到80%的大幅調整發生。此外,比特幣過去兩年已上漲100%,三年內更是攀升了接近300%,這些數據強調了比特幣長期增值的潛力。 這種情況下,投資者應該關注比特幣的長期表現,而非僅僅聚焦於短期波動。這種心態有助於減少市場上的不理性拋售,並可能促使投資者在未來的市場變動中保持理智。 薩爾瓦多與IMF就Chivo錢包展開出售談判…

如何評估一位策展人(Curator)的優劣?

Base在2025年的成就:收入增长30倍,巩固 L2 龙头地位

從Aave到Ether.fi:誰在鏈上信用體系中捕獲了最多價值?

Kalshi 首份研究報告:當預測 CPI 時,群體智慧擊敗華爾街智囊團

風險投資回顧 2025:算力為王,敘事已死

DeFi 沒有崩潰,但為何已經失去魅力

兆元穩定幣之爭,幣安決定再度出擊

摩根大通探索為機構客戶提供加密交易

關鍵要點 摩根大通正在考慮擴展加密貨幣交易服務,專注於滿足機構客戶的需求。 這一舉措標誌著摩根大通對加密貨幣態度的重大轉變,尤其是其CEO Jamie Dimon對數位資產更開放的觀點。 受益於美國有利於加密行業的政策變化,摩根大通計畫包括現貨和衍生品交易在內的服務。 法國巴黎銀行和BNY Mellon也展現了對加密貨幣的興趣,計畫推出相關服務。 WEEX Crypto News, 2025-12-24 14:13:48 摩根大通(JPMorgan Chase)正考慮為其機構客戶提供加密貨幣交易服務,這一舉措對於這家傳統金融機構來說無疑是一個重大的擴張計畫,並且暗示著該公司在數位資產領域的野心。根據一份來自週一的彭博報導,該計畫至今仍處於初步階段,詳細的產品和服務正在評估中,包括數位資產的現貨與衍生品交易選項。 摩根大通的轉變及市場環境分析 這對摩根大通而言是一個令人關注的市場轉變,特別是在不久前的2023年,CEO Jamie…

Palmer Luckey的Erebor達到43億美元估值:加密與AI銀行漸破浪而出

Erebor獲得美國貨幣監理署(OCC)和聯邦存款保險公司(FDIC)的初步批准。 資金募集3.5億美元後,Erebor估值達到43.5億美元。 Erebor成為融合集合服務的數位資產銀行新領頭羊。 Erebor的出現是對2023年矽谷銀行倒閉後創業金融需求的回應。 WEEX Crypto News, 2025-12-24 14:13:48 Erebor,由科技創業家Palmer Luckey與億萬富翁Peter Thiel共同創立的數位銀行,近期在一輪由Lux Capital領銜的融資中籌集了3.5億美元,估值達到了43.5億美元,這顯示出資金市場對加密與人工智慧(AI)銀行模式的強烈渴求。Erebor的成功也反映了行業內對於結合傳統銀行業務與數字資產基礎設施的金融機構的日益興奮。 Erebor的崛起與金融市場風雲變幻 Erebor的核心理念是滿足市場對於兼顧新興技術與穩定財務管理的綜合需求。隨著美國貨幣監理署為其頒發的預先條件批准,Erebor邁出了成為全資運營銀行的重要一步。這種預先批准對Erebor意義深遠,證明了其經營理念的潛在可靠性和市場需求的真實存在。 Erebor的成功來自多位知名背書者與投資者的支持,例如Founders Fund、Haun Ventures與8VC等早期支持者,這些投資者的信心顯示出數位銀行業務在金融市場中未來的巨大潛力。同時,FDIC最近也核准了Erebor的存款保險申請,預計在該保險有效期12個月內,Erebor可望進一步深化其銀行資格。…

三大加密巨鯨的秘密:Trend Research,BitMine及SharpLink的以太坊戰略

關鍵要點 Trend Research 神秘購入 46,379 ETH,使其在以太坊的持倉量達到約 580,000 ETH。 BitMine 擁有超過 4 百萬 ETH,致力於在“美國驗證者網絡”中增加其收益。 SharpLink Gaming 和 BitMine Immersion…

薩爾瓦多比特幣夢想接近現實:2025年的挑戰與機遇

薩爾瓦多四年前開啟了比特幣作為法定貨幣的策略,成為全球首個此舉的國家。 官方推出的Chivo錢包推廣效果不如預期,多數民眾在拿到免費比特幣後即離開。 國際貨幣基金組織(IMF)對於薩爾瓦多的比特幣政策表示擔憂,條件為減少法律應用範圍。 儘管獲得IMF貸款,薩爾瓦多不斷擁抱比特幣,並持續購買BTC。 政府與企業對比特幣的熱情是否最終能促進實質經濟增長仍有待觀察。 WEEX Crypto News, 2025-12-24 14:13:49 薩爾瓦多的比特幣策略初露端倪 在2021年,薩爾瓦多成為全球首個將比特幣列為法定貨幣的國家,該策略讓世界矚目。當時立法會批准了一項法案,要求所有商家必須接受比特幣作為支付方式。這一舉措使不少人期望薩爾瓦多成為帶動全球比特幣採用的先鋒國家,並提升該國的經濟實力。 然而,這場比特幣革命在起步階段遇到了不如預期的推廣效果。政府推出了Chivo錢包,這是薩爾瓦多官方推動比特幣使用的行動,並鼓勵市民注冊並獲得30美元的比特幣。然而,許多人在領取免費比特幣後便不再使用該錢包,導致真正的使用率遠低於預期。 另一方面,國際貨幣基金組織對於薩爾瓦多此政策所帶來的金融穩定性問題表示擔憂。該國需要尋求IMF的貸款來增強其經濟緩衝能力和外匯儲備,而IMF則要求薩爾瓦多在比特幣立法上做出讓步。 IMF的條件與比特幣購買 面對這些挑戰,薩爾瓦多不得不在比特幣政策上作出調整,以獲取IMF的1.4億美元貸款。於2025年初,政府將比特幣的接受變為自願,稅收仍然只接受美元支付。儘管如此,薩爾瓦多總統布克爾並沒有完全放棄比特幣發展計劃。在IMF的“建議”之下,薩爾瓦多依然在進行比特幣的買入活動,這一系列行動引發了外界的諷刺與質疑,有評論指出這或許是他在IMF协议生效前最後的比特幣大舉行動。 隨著時間推移,儘管IMF在貸款協議中要求停止購買比特幣,薩爾瓦多繼續利用巧妙的方式迴避這些限制。根據部分專家的分析,這些購買交易也許是由非公共部門機構或重新分類的資產進行,以求在技術層面上保持合規。目前薩爾瓦多擁有的比特幣價值已經大幅增值,這一點又進一步刺激了其政府對此項目的推崇。 比特幣的商業機遇與國際影響…

價格預測 12/22:SPX、DXY、BTC、ETH、BNB、XRP、SOL、DOGE、ADA、BCH

關鍵要點: 比特幣正試圖展開反彈,但較高的價格水平可能會吸引賣家。 市場上的許多替代幣反彈乏力,顯示空頭持續施加壓力。 分析師對於比特幣的下一步走勢意見不一,有人預測可能創新高,有人則擔心跌至70,000美元。 年初至今,黑岩的比特幣現貨ETF流入量達250億美元,顯示出長期潛力。 潛在的救援反彈會否出現,有待觀察主要幣種的圖表走勢。 WEEX Crypto News, 2025-12-24 14:13:49 在加密貨幣市場中,比特幣和一些主要替代幣正試圖擺脫近期的低迷。然而,更高的價格水平預料會吸引空頭進行強勁的賣壓。以下,我們將深入分析主要加密貨幣和指數的走勢,探索它們可能的發展方向。 標普500指數價格預測 標普500指數近期處於6,550至6,920的區間波動。此區間的維持顯示出多頭試圖將價格保持在均線之上,這提高了突破6,920阻力的可能性。若此突破成功,指數可能會進一步上探至7,290。 然而,賣家亦有所準備,試圖保衛高位的阻力並將價格壓回均線之下。若成功,指數可能會在該區間內進一步盤整。倘若價格下跌並收於6,550水平以下,熊市將重新掌控局勢。 美元指數價格預測 美元指數(DXY)在週二跌破98.03支撐,但空頭未能持續壓低價格。週五的反彈觸及20日指數移動平均線(EMA)98.79,空頭在此形成了強勁阻力。若空頭成功將價格壓低至98.03以下,指數可能會進一步下探至97.20。 另一方面,如果價格從98.03回升並突破均線,則顯示低位買盤強勁。指數可能因此上升至100.54的阻力位,空頭預計會激烈防守該位置,突破之後可能啟動新的上升趨勢。…

特朗普家族穩定幣USD1因Binance推廣計劃增長1.5億美元

USD1穩定幣的市值因Binance的收益計劃上升了1.5億美元。 這一計劃提供高達20%的年化收益率(APR),將在2026年1月23日結束。 Binance的支持使USD1成為第七大穩定幣,僅次於PayPal USD。 關於USD1與Binance的關係,並非所有問題都已解決,籍此惹來立法者的關注。 WEEX Crypto News, 2025-12-24 14:15:49 Binance計劃帶來的巨大影響 美元與數字貨幣的融合正引領金融市場的新潮流,而其中的佼佼者便是由特朗普家族支持的USD1穩定幣。最近,該幣迎來了重大利好,市場接受度顯著上升。這一現象背後的重要推手便是全球大型加密貨幣交易平台Binance推廣的系列收益計劃。這一收益計劃提供高達20%的年化收益率,吸引了數以萬計的投資者。 從數據來看,USD1穩定幣的市值因此增加了1.5億美元,從2,740億美元提升至2,890億美元(截至2025年12月)。更值得注意的是,這一增長僅在Binance於2025年12月的一次公告之後便得以實現。Binance的“加速計劃”為超過5萬美元的USD1靈活資產持有者提供優厚獎勵,直接在用戶的收益賬戶內每日發放。 USD1的崛起:進入穩定幣前列 USD1穩定幣的崛起並非偶然。在發佈這一雄心勃勃的推廣計劃之前,Binance已經逐步為USD1創造了一個更有利的生態系統。該交易所於2025年12月11日擴大了對USD1的支持,推出了其與主流加密貨幣的免手續費交易對,並承諾將Binance USD(BUSD)的所有抵押資產按照1:1的比例轉換為USD1。 在此之前,USD1被用來結算MGX公司向Binance交易所的20億美元投資,這一消息由埃瑞克·特朗普在杜拜Token2049會議的一次小組討論上公佈。USD1通過與主要金融事件的綁定以及能獲得投資者高額收益的能力,逐漸鞏固了其作為第七大穩定幣的地位,僅次於PayPal USD。…