Balancer被盜$120M漏洞技術分析

前言

2025 年 11 月 3 日,Balancer 協定在 Arbitrum、Ethereum 等多條公鏈遭受駭客攻擊,造成 1.2 億美元資產損失,攻擊核心源自於精確度損失與不變值(Invariant)操控的雙重漏洞。

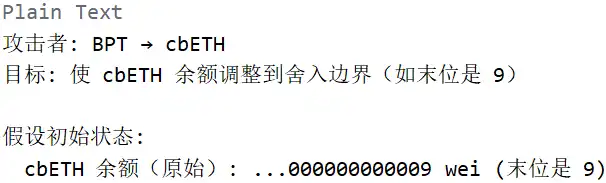

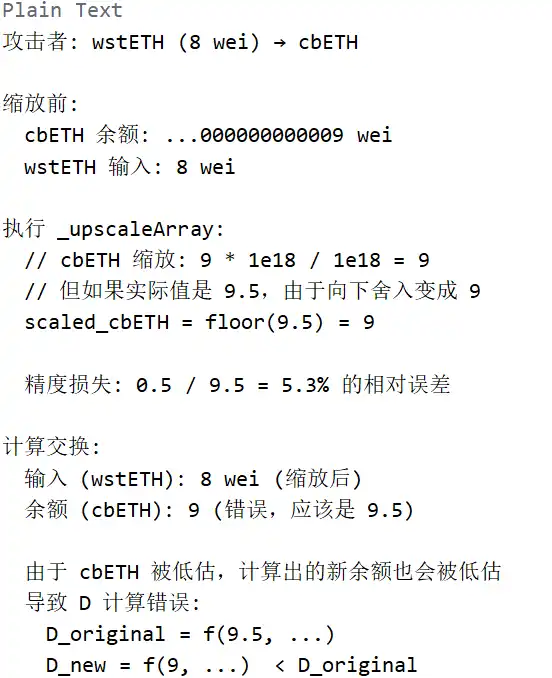

本次攻擊的關鍵問題出在協議處理小額交易的邏輯上。當使用者進行小金額交換時,協定會呼叫_upscaleArray 函數,該函數使用 mulDown 進行數值向下捨去。一旦交易中的餘額與輸入金額同時處於特定舍入邊界(例如 8-9 wei 區間),就會產生明顯的相對精度誤差。

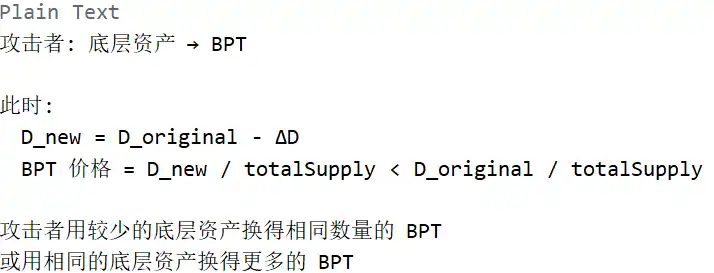

精度誤差傳遞到協定的不變值 D 的計算過程中,導致 D 值被異常縮小。而 D 值的變動會直接拉低 Balancer 協議中的 BPT(Balancer Pool Token)價格,駭客利用這一被壓低的 BPT 價格,透過預先設計的交易路徑完成套利,最終造成巨額資產損失。

漏洞利用 Tx:

https://etherscan.io/tx/0x6ed07db1a9fe5c0794d44cd36081d6a6df103fab868cdd75d581e3bd23bc9742

https://etherscan.io/tx/0xd155207261712c35fa3d472ed1e51bfcd816e616dd4f51 7fa5959836f5b48569

技術分析

攻擊入口

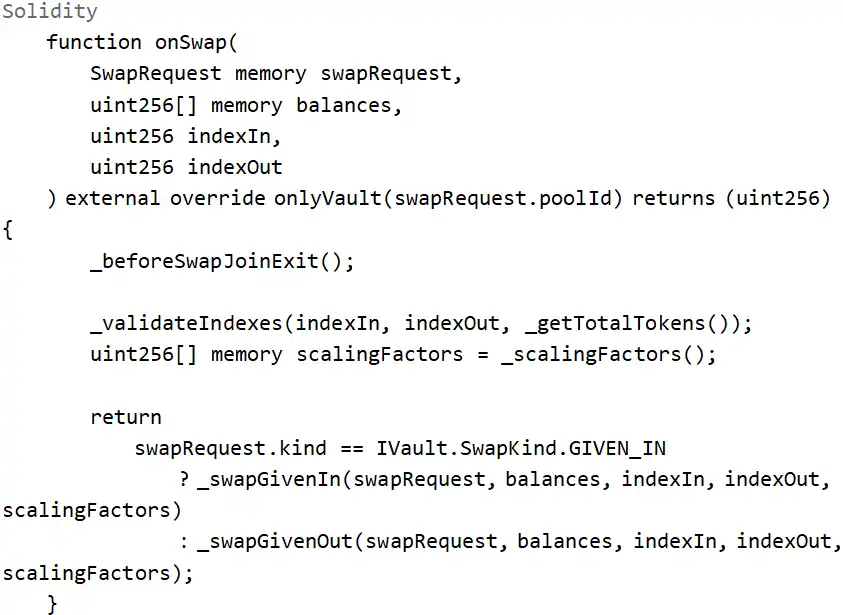

攻擊的入口為Balancer: Vault 合約,對應的入口函數為 batchSwap 函數,內部呼叫 onSwap 做代幣兌換。

從函數參數和限制來看,可以得到幾個資訊:

從函數參數和限制來看,可以得到幾個資訊:

1. 攻擊者需要直接呼叫這個函數,無法通過這個函數,無法直接呼叫這個函數。

2. 函數內部會呼叫 _scalingFactors() 取得縮放因子進行縮放操作。

3. 縮放操作集中在 _swapGivenIn 或 _swapGivenOut 中。

攻擊模式分析

BPT Price 的電腦製

在 Balancer 的穩定池模型中,BPT 價格是重要的參考依據,用戶能決定用戶得到多少

在池的交換計算中:

1

上述程式碼中,D 的計算過程依賴縮放後的 balances 陣列。也就是說需要有一個操作來改變這些 balances 的精確度,導致 D 計算錯誤。

精確度損失的根源

縮放操作:

攻擊流程詳解

階段 1:調整到捨去邊界

階段 3:利用被壓低的 BPT 價格獲利

如上攻擊者透過 Batch Swap 在一個交易中執行多次兌換:

1. 第一次交換:BPT → cbETH(調整)

1. 第一次交換:BPT → cbETH(調整後)

3. 第三次交換:底層資產 → BPT(獲利)

這些交換都在同一個 batch swap 交易中,共享相同的餘額狀態,但每次交換數都會修改數組。

Callback 機制的缺失

主流程是 Vault 開啟的,是怎麼導致精確度損失累積的呢?答案在 balances 陣列的傳遞機制。

分析如上程式碼,雖然在每次啟用 onSwap.中:

1. 第一次交換後,餘額被更新(但由於精度損失,更新後的值可能不準確)

2. 第二次交換基於第一次的結果繼續計算精度

2. 第二次交換基於第一次的結果繼續計算精度 Dp>

3. 導致不變值顯著變小

關鍵問題:

總結

Balancer 的這次攻擊,總結為以下幾個原因:

1. 縮放函數使用向下捨去:_upscaleArray 使用相對

2. 不變值計算對精度敏感:不變值 D 的計算依賴縮放後的 balances 數組,精度損失會直接傳遞到 D 的計算中,使 D 變小。

3. 缺少不變值變化驗證:在交換過程中,沒有驗證不變值 D 的變化是否在合理範圍內,導致攻擊者可以重複利用精度損失壓低 BPT 價格。

4. Batch Swap 中的精度損失累積:在同一個 batch swap 中,多次交換的精度損失會累積,最終放大為巨大的財務損失。

這兩個問題精度損失 + 缺少驗證,結合攻擊者對邊界條件的精心設計,造成了這次損失。

猜你喜歡

加密聖誕劫:損失超600萬美元,Trust Wallet 擴展錢包遭駭分析

以太坊價格趨勢:市場流動性減少,巨鯨持續加倉引發潛在上漲

Key Takeaways 近期以太坊價格在2800美元至3000美元之間震盪不已,陷入典型的“無交易區”。 假日期間市場流動性減少導致交易活躍度下降,但以太坊巨鯨悄然增加持倉。 日成交量較月均水平下降逾20%,短期波動率處於低位。 鯨魚地址在過去一週增持約22萬枚ETH,顯示對其長期價值的認可。 市場參與度恢復及價格站穩3000美元關口或將決定未來走勢。 WEEX Crypto News, 26 December 2025 以太坊價格波動與巨鯨活動背景 近期,以太坊(Ethereum,ETH)價格呈現橫盤整理態勢,主要在2800美元至3000美元之間波動,形成所謂的“無交易區”。這種情況主要受到假日期間市場流動性減少的影響,使得短線交易活躍度降低。然而,在此背景下,以太坊的巨鯨似乎對未來市場持樂觀態度,正悄然增加持倉,為後市經濟走向設下潛在伏筆。 鯨魚持倉增加的意義 根據鏈上數據顯示,過去一週內,持有1萬至10萬枚ETH的大額地址累計增持了約22萬枚ETH,總體持倉量明顯上升。這些大額地址通常以中長期配置為主,表明他們對以太坊長期價值的認可。這些巨鯨的行為在低波動率的市場中顯得尤為重要,預示著市場信心得到一定程度的支持。 市場情緒及短期價格走向…

在風險與機會之間:ETH Cali 與哥倫比亞以太坊社群

Uniswap 薪酬爭議升級、Maple Finance 借貸規模創新高,海外幣圈今天在聊啥?

前SEC顧問解釋如何讓RWAs合規化

監管參與成為現實世界資產(RWAs)合規的重要挑戰。 代幣化將成為現實世界資產市場的重要增長驅動力。 積極的監管態度轉變有望促進加快合規模型的開發。 各地區與法律的差異對於全球RWAs的推廣造成限制。 WEEX Crypto News, 2025-12-24 15:43:20 區塊鏈技術與現實世界資產(RWAs)的代幣化在金融界正面臨一場根本性的變革。隨著安全交易委員會(SEC)對加密領域態度的變化,這一變革或許將驅動新型合規模式的推動。但儘管技術上已經有了突破,未來還是面臨法律的挑戰和收益限制。曾擔任SEC法律顧問的Ashley Ebersole認為,這些限制主要來自於監管機構的參與,而不是技術層面。 SEC對RWAs的影響 自2015年加入SEC以來,Ebersole在內部工作小組中貢獻良多,特別是對於加密貨幣和區塊鏈資產的證券法應用的研討。在2017年,SEC發佈了一份DAO報告,宣稱其對於符合證券定義的代幣擁有管轄權。隨後的措施以執法為主,幾乎沒有留給行業與監管機構進行持續對話的空間。Ebersole批評這種政策轉向,他指出這樣的收緊立場在他離開SEC後更加強烈。即使在私人執業中,Ebersole也曾嘗試與SEC保持溝通,但最終受阻於為SEC操控負責的Gary Gensler上任後的政策限制,也使得許多企業在設計合規的RWA產品中遇到了困難,進而延遲了鏈上證券模型的發展。 然而,市場對於RWA的需求卻增長迅速。標準渣打銀行預測,到2028年,非穩定幣的RWA價值甚至將達到2萬億美元,這其中主要包括向區塊鏈遷移的代幣化股票、基金和其他傳統金融工具。隨著這種市場預期,一些主要的金融機構已經準備好逐步移向這種新的技術。據報導,像是貝萊德正在探索代幣化以改造基金基礎設施,摩根大通則在Ethereum上推出了代幣化貨幣市場產品。 合規的代幣化實踐 根據Ebersole的觀察,代幣化現實世界資產是可行的,他指出正確的方法是可以讓代幣化和代幣化資產達到合規化狀態。他以股票代幣模式為例,其中當用戶購買代幣時,會有一家受監管清算經紀公司購買對應的股票,而代幣則代表這份股票的契約權利,這樣一來,投資人既可以獲得股息也可以行使投票權——因為他們是真正的股東。這種方式不同於某些只提供價格曝光的合成金融產品,這些產品只跟蹤股票價格,而不賦予股東權利或對基礎資產的法律要求。 儘管市場對RWA的興趣與日俱增,但Ebersole告誡,這並不會踢開證券法的地域性限制。例如美國的合規性要求並不能自動應用在歐盟或亞洲市場,這些市場有其獨立的許可、披露和分銷規則。這種法律上的碎片化使得許多平台考慮推出區域限定的產品,例如Robinhood在歐盟的代幣化產品,就限制在該地區,儘管它允許交易代幣化的美國股票和交易所產品,但其代幣仍只是反映了這些證券的價格變動,並不提供直接的所有權。…

Base在2025年的成就:收入增长30倍,巩固 L2 龙头地位

Aave社區治理爭議升級,海外幣圈今天在聊啥?

3.62億美元去哪了?Hyperliquid反擊FUD,一場對賬背後的去中心化路線之爭

對外狂奶以太坊、內部報告卻看跌,Tom Lee 團隊還值得信任嗎?

穩定幣支付的隱秘中心化景觀:前1000個錢包掌控了85%的交易量

Aave Yield Divergence,Solana Surpasses Ethereum in Revenue,What's the Overseas Cryptocurrency Community Talking About Today?

當預測市場不再「預測」,而是在「洩露真相」:律動正式上線預測市場報導

30 億估值背後:Phantom 的增長焦慮與多鏈突圍

以太坊經典預測:截至2025年12月22日價格可能跌至$10.83

Key Takeaways 以太坊經典(ETC)在接下來的5天內可能下降10.08%,預計跌至$10.83。 整體市場情緒偏向看跌,恐懼與貪婪指數顯示極度恐懼。 近期30天內,ETC表現疲弱,價格下降15.49%。 長期趨勢顯示,自去年以來,ETC的價格已損失62.92%。 當前的技術指標顯示市場情緒仍偏向利空。 WEEX Crypto News, 2025-12-18 15:02:58 在這篇文章中,我們將深入探討以太坊經典(Ethereum Classic,簡稱ETC)的近期市場動態和未來幾天的價格預測。作為一個一直受到加密貨幣社群關注的區塊鏈項目,以太坊經典在過去的價格波動不小。進一步了解ETC的未來走勢,可以協助投資者制定更明智的決策。 目前的市場概況 截至2025年12月18日,ETC的價格為$12.04,在過去24小時內,該幣種下跌了5.31%。這一價格表現相較於整個加密市場偏低,因同一期間加密貨幣總市值也下降了2.74%。令人關注的是,ETC在對比比特幣(BTC)的良性競爭中表現不佳,與全球最大加密貨幣相比下跌了3.71%。 從技術分析的角度來看,ETC預計在未來的短暫時間內仍將面對困難,價格可能在接下來的5天內下滑至$10.83,這意味著預計的下跌幅度約為10.08%。 最近30天的以太坊經典趨勢…

為什麼現在要收購幣圈項目,都不要代幣了?

貝萊德轉移大量加密資產至Coinbase Prime

Key Takeaways 貝萊德近期向Coinbase Prime轉移超過74,973枚ETH和2,257枚BTC,總價值超過4億美元。 此次轉移可能預示著機構級別的潛在交易活動。 Ethereum和Bitcoin近期價格均有所波動,這次大額轉移引發市場高度關注。 貝萊德的動作再次強調了Coinbase Prime在機構投資者中的重要性。 WEEX Crypto News, 17 December 2025 貝萊德大額加密資產轉移:背景與影響 加密市場現狀 隨著加密貨幣市場的發展,機構投資者在市場中的影響力日益增加。近期,貝萊德作為全球最大的資產管理公司之一,再度引起市場熱議。根據Lookonchain的數據顯示,貝萊德於12月17日將74,973枚以太坊(ETH)及2,257枚比特幣(BTC)轉移至Coinbase Prime,總價值超過4億美元。…

After the Merge: Ethereum’s Path Forward

Key Takeaways Ethereum’s recent Merge represents a significant shift from proof-of-work to proof-of-stake, altering both its environmental impact…

AI 交易於加密市場: 從自動交易機器人到算法策略

AI驅動的交易正在將加密從零售投機轉向機構競爭,執行和風險管理比方向更重要。 隨著人工智慧交易規模的擴大,系統性風險和監管壓力上升,長線表現、穩健系統和合規性成為關鍵差異化因素。

加密聖誕劫:損失超600萬美元,Trust Wallet 擴展錢包遭駭分析

以太坊價格趨勢:市場流動性減少,巨鯨持續加倉引發潛在上漲

Key Takeaways 近期以太坊價格在2800美元至3000美元之間震盪不已,陷入典型的“無交易區”。 假日期間市場流動性減少導致交易活躍度下降,但以太坊巨鯨悄然增加持倉。 日成交量較月均水平下降逾20%,短期波動率處於低位。 鯨魚地址在過去一週增持約22萬枚ETH,顯示對其長期價值的認可。 市場參與度恢復及價格站穩3000美元關口或將決定未來走勢。 WEEX Crypto News, 26 December 2025 以太坊價格波動與巨鯨活動背景 近期,以太坊(Ethereum,ETH)價格呈現橫盤整理態勢,主要在2800美元至3000美元之間波動,形成所謂的“無交易區”。這種情況主要受到假日期間市場流動性減少的影響,使得短線交易活躍度降低。然而,在此背景下,以太坊的巨鯨似乎對未來市場持樂觀態度,正悄然增加持倉,為後市經濟走向設下潛在伏筆。 鯨魚持倉增加的意義 根據鏈上數據顯示,過去一週內,持有1萬至10萬枚ETH的大額地址累計增持了約22萬枚ETH,總體持倉量明顯上升。這些大額地址通常以中長期配置為主,表明他們對以太坊長期價值的認可。這些巨鯨的行為在低波動率的市場中顯得尤為重要,預示著市場信心得到一定程度的支持。 市場情緒及短期價格走向…

在風險與機會之間:ETH Cali 與哥倫比亞以太坊社群

Uniswap 薪酬爭議升級、Maple Finance 借貸規模創新高,海外幣圈今天在聊啥?

前SEC顧問解釋如何讓RWAs合規化

監管參與成為現實世界資產(RWAs)合規的重要挑戰。 代幣化將成為現實世界資產市場的重要增長驅動力。 積極的監管態度轉變有望促進加快合規模型的開發。 各地區與法律的差異對於全球RWAs的推廣造成限制。 WEEX Crypto News, 2025-12-24 15:43:20 區塊鏈技術與現實世界資產(RWAs)的代幣化在金融界正面臨一場根本性的變革。隨著安全交易委員會(SEC)對加密領域態度的變化,這一變革或許將驅動新型合規模式的推動。但儘管技術上已經有了突破,未來還是面臨法律的挑戰和收益限制。曾擔任SEC法律顧問的Ashley Ebersole認為,這些限制主要來自於監管機構的參與,而不是技術層面。 SEC對RWAs的影響 自2015年加入SEC以來,Ebersole在內部工作小組中貢獻良多,特別是對於加密貨幣和區塊鏈資產的證券法應用的研討。在2017年,SEC發佈了一份DAO報告,宣稱其對於符合證券定義的代幣擁有管轄權。隨後的措施以執法為主,幾乎沒有留給行業與監管機構進行持續對話的空間。Ebersole批評這種政策轉向,他指出這樣的收緊立場在他離開SEC後更加強烈。即使在私人執業中,Ebersole也曾嘗試與SEC保持溝通,但最終受阻於為SEC操控負責的Gary Gensler上任後的政策限制,也使得許多企業在設計合規的RWA產品中遇到了困難,進而延遲了鏈上證券模型的發展。 然而,市場對於RWA的需求卻增長迅速。標準渣打銀行預測,到2028年,非穩定幣的RWA價值甚至將達到2萬億美元,這其中主要包括向區塊鏈遷移的代幣化股票、基金和其他傳統金融工具。隨著這種市場預期,一些主要的金融機構已經準備好逐步移向這種新的技術。據報導,像是貝萊德正在探索代幣化以改造基金基礎設施,摩根大通則在Ethereum上推出了代幣化貨幣市場產品。 合規的代幣化實踐 根據Ebersole的觀察,代幣化現實世界資產是可行的,他指出正確的方法是可以讓代幣化和代幣化資產達到合規化狀態。他以股票代幣模式為例,其中當用戶購買代幣時,會有一家受監管清算經紀公司購買對應的股票,而代幣則代表這份股票的契約權利,這樣一來,投資人既可以獲得股息也可以行使投票權——因為他們是真正的股東。這種方式不同於某些只提供價格曝光的合成金融產品,這些產品只跟蹤股票價格,而不賦予股東權利或對基礎資產的法律要求。 儘管市場對RWA的興趣與日俱增,但Ebersole告誡,這並不會踢開證券法的地域性限制。例如美國的合規性要求並不能自動應用在歐盟或亞洲市場,這些市場有其獨立的許可、披露和分銷規則。這種法律上的碎片化使得許多平台考慮推出區域限定的產品,例如Robinhood在歐盟的代幣化產品,就限制在該地區,儘管它允許交易代幣化的美國股票和交易所產品,但其代幣仍只是反映了這些證券的價格變動,並不提供直接的所有權。…