聯準會再降息但分歧升級,明年路徑或更趨保守

原文標題:《沒那麼「鷹派」的「鷹派降息」,「不是QE」的擴表買債》

原文作者:李丹、趙雨荷,華爾街見聞

聯準會如市場所料再次以常規步伐降息,但暴露了投票決策者內部六年來最大的分歧,暗示明年將放慢行動步伐,近期可能不行動。聯準會也如華爾街人士所料啟動準備金管理,決定年末買進短期國債應對貨幣市場的壓力。

美國東部時間12 月10 日週三,聯準會在貨幣政策委員會FOMC 會後公佈,聯邦基金利率的目標區間從3.75% 至4.00% 下調至3.50% 至3.75%。這是年內第三次降息25 基點。值得注意的是,聯準會利率決議自2019 年來首次遭三票反對。

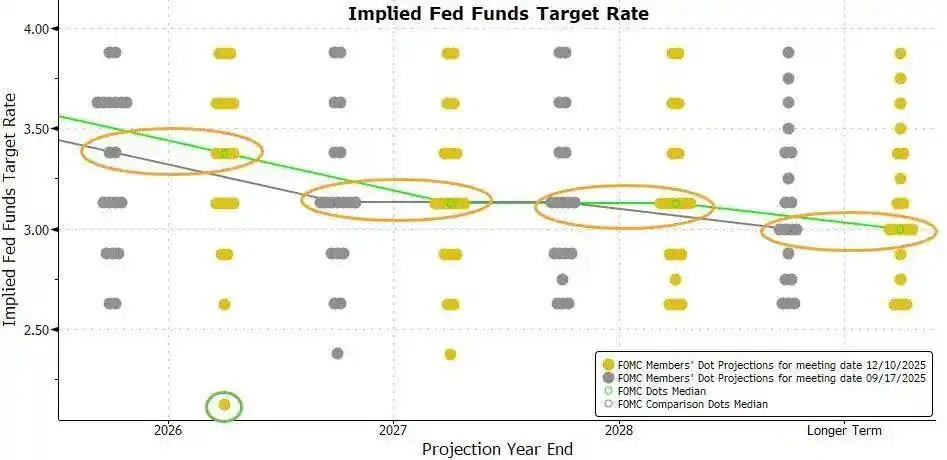

會後公佈的點陣圖顯示,聯準會決策層的利率路徑預測和三個月前公佈點陣圖時一致,依然預計明年會有一次25 個基點的降息。這意味著,明年的降息動作將比今年明顯放緩。

到本週二收盤,芝商所(CME)工具顯示,期貨市場預計本週降息25 基點的機率接近88%,而接下來再降息至少25 基點的機率到明年6 月才達到71%,明年1 月、3 月、4 月三次會議這類降幅的機率都未超過50%。

上述CME 工具體現的預測可以用近來被熱議的「鷹派降息」一詞概括。它是指,聯準會這次會降息,但同時暗示之後可能暫停行動,近期不會再降息。

有「新聯準會通訊社」之稱的資深聯儲報道記者Nick Timiraos 在聯儲會後發文直言,聯準會「暗示可能暫時不會再降息」 ,因為內部就通膨和就業市場哪個更值得擔憂存在「罕見」的分歧。

Timiraos 指出,本次會中有三位官員對降息25 基點持異議,通膨下行停滯不前和就業市場降溫導致此次會議成為近年來分歧最大的一次。

鮑威爾在會後記者會上強調,不認為「下次會升息」是任何人的基本假設。目前利率所處位置使聯準會能夠耐心等待,觀察經濟接下來將如何演變。他也表示,目前可獲得的數據顯示經濟前景尚未改變,國債購買規模在未來幾個月內可能會維持在較高水準。

01 聯準會如期再降息25 基點,仍預計明年降息一次,啟動RMP 買短債400 億

美國東部時間12 月10 日週三,聯準會在貨幣政策委員會FOMC 會後公佈,聯邦基金利率的目標區間從3.75% 至4.00% 下調至3.50% 至3.75%。至此,聯準會連續第三次FOMC 會議降息,每次均降25 個基點,今年累計降75 個基點,自去年9 月以來,本輪寬鬆週期合計降息175 個基點。

值得注意的是,聯準會利率決議自2019 年來首次遭三票反對。川普「欽點」的理事米蘭繼續主張降息50 基點,兩名地區聯儲主席以及四名非票委支持按兵不動,實際七人反對決議,據稱分歧為37 年來最大。

本次會議聲明相比上次的另一個主要變動體現在利率指引。雖然本次決定降息,但聲明不再籠統地說,在考慮進一步降息時,FOMC 將評估未來的數據、持續變化的前景和風險平衡,而是更明確考慮降息的「幅度和時機」。聲明改稱:

「在考慮對聯邦基金利率目標區間進行進一步調整的幅度和時機時,(FOMC)委員會將仔細評估最新數據、不斷變化的(經濟)前景以及風險平衡。」

會議聲明重申通膨仍略高、近幾個月就業下行風險增加,刪除失業率「維持低檔」、稱截至9 月略升。

聲明新增考慮進一步降息的「幅度和時機」,被視為暗示降息門檻更高。

本次會議聲明相比上次的另一個重要變化是,這次新增了一個段落,特別指出要購買短債,保持銀行體系內充足的準備金供應。聲明寫道:

「(FOMC)委員會認為,準備金餘額已降至充足水平,並將根據需要開始購買短期國債,以此持續維持充足的準備金供應。」

這等於是宣布啟動所謂的準備金管理,為貨幣市場重建流動性緩衝。因為往往年底容易發生市場混亂,銀行通常年底減少回購市場的活動,並支持資產負債表應對監管和稅務結算。

聲明稱準備金已降至充足水平,為維持充足準備金將本週五開始買短債。紐約聯邦儲備銀行計畫未來30 天買進400 億美元短債,預計明年第一季準備金管理購買(RMP)短債維持高位。

本週三會後公佈的聯準會官員利率預測中位數顯示,聯儲官員本次的預期和9 月公佈的上次預測一模一樣。

聯準會官員目前也預計,在今年降息三次後,明年和後年大概各會有一次25 個基點的降息。

之前不少人預計,點陣圖反映的未來利率變動將顯示聯邦儲備銀行官員更偏鷹派。這次的點陣圖並沒有這種傾向,反而比上次偏鴿派相提並論。

在19 名提供預測的聯邦儲備銀行官員中,本次有七人預計明年利率在3.5% 至4.0% 之間,上次這樣預測的有八人。這意味著,預計明年不降息的人數比上次少一人。

會後公佈的經濟展望顯示,聯準會官員本次上調了今年以及此後三年的GDP 成長預期,小幅下調了2027 年、即後年的失業率預期0.1 個百分點,其餘年份失業率預期均保持不變。這種調整顯示,聯準會認為勞動市場更具韌性。

同時,聯準會官員小幅下調了今明兩年的PCE 通膨以及核心PCE通膨預期各0.1 個百分點。這體現出,聯準會對未來一段時間通膨放緩的信心略有增強。

02 鮑威爾:目前利率下能耐心等待,不認為「下次會升息」是任何人的基本假設

隨著今天的降息,在過去三次會議中,聯準會已累積下調政策利率75 個基點。鮑威爾表示,這將有助於關稅影響消退後,推動通膨逐步回落至2%。

他說,自9 月以來對政策立場所做的調整,已使政策利率進入多種「中性利率」估計區間之內,聯邦公開市場委員會成員的中位數預測顯示,2026 年底聯邦基金利率的合適水準為3.4%,2027 年底為3.1%,這一預測與9 月保持不變。

鮑威爾表示,目前,通膨風險偏向上行,就業風險偏向下行,這是一個充滿挑戰的局面。

一個合理的基本判斷是,關稅對通膨的影響將是相對短暫的,本質上是一種一次性的價格水準上移。我們的職責,是確保這種一次性的價格上升不會演變成持續性的通膨問題。但同時,近幾個月就業下行風險上升,整體風險平衡已經改變。我們的政策框架要求在雙重使命的兩個面向之間保持平衡。因此,我們認為在本次會議上下調政策利率25 個基點是適當的。

由於通膨回落進展陷入停滯,聯準會官員在本週決議前已暗示,進一步降息可能需要看到勞動市場走弱的證據。鮑威爾在記者會上表示:

「我們目前所處的位置,使我們能夠耐心等待,觀察經濟接下來將如何演變。」

在問答環節,對於「當前政策利率已更接近中性水平,下一步調整是否必然向下,還是說政策風險已轉為真正意義上的雙向」這一問題,鮑威爾回應稱,目前沒有人將加息作為基本假設,自己也未曾聽聞此類觀點。目前委員會內部有不同看法:部分成員認為當前政策立場適宜,主張維持現狀並進一步觀察;也有部分成員認為今年或明年可能需要再度降息,甚至不只一次。

當委員們各自寫下對政策路徑及適當利率水準的判斷時,預期主要集中於幾種情況:要麼維持在現有水平,要麼進行小幅降息,要麼降息幅度稍大一些。鮑威爾強調,當前主流預期中並未包含升息的情景。

鮑威爾表示,作為一項獨立決定,聯準會還決定啟動對短期美國國債的購買,其唯一目的,是在較長時間內維持充足的儲備金供應,從而確保聯準會能夠有效控制政策利率。他強調,這些議題與貨幣政策立場本身是分開的,並不代表政策取向的改變。

他表示短期美債購買的相關購買規模在未來幾個月可能維持在較高水平,聯準會並非嚴格意義上「擔憂」貨幣市場的緊張狀況,只是這種情況比預期來得稍快一點。

鮑威爾還表示,根據紐約聯邦儲備銀行發布的說明,初期的資產購買規模將在第一個月達到400 億美元,並可能在接下來幾個月保持較高水平,以緩解預計的短期貨幣市場壓力。之後,購買規模預計將下降,具體節奏將取決於市場狀況。

在勞動市場方面,鮑威爾表示,儘管10 月和11 月的官方就業數據尚未公佈,但現有證據表明,裁員和招募活動都仍處於較低水準。同時,家庭對就業機會的看法,以及企業對招募難度的感受,都在持續下降。失業率持續小幅上升,達到4.4%,就業成長較今年稍早明顯放緩。同時,聯準會在聲明中也不再使用「失業率仍處於低檔」這一表述。

鮑威爾在隨後的問答環節中表示,在對就業數據中存在的高估進行調整後,自4 月以來就業成長可能已經略微轉為負值。

猜你喜歡

美元大貶值前夜,比特幣正等待最後的導火線

特朗普對利率的看法在聯儲會無效:哈西特的觀點

Key Takeaways 凱文·哈西特強調聯邦儲備系統應保持獨立性,即使受到美國總統特朗普的影響力挑戰。 設定聯儲會主席的角逐主要集中在兩位候選人:凱文·瓦什和凱文·哈西特。 雖然特朗普希望新主席能聽取他的意見,但哈西特認為總統的意見不會對聯儲會決策產生影響。 儘管聯儲會減少利率未對加密市場產生重大影響,但特朗普的進一步降息期望可能在2026年刺激市場變動。 WEEX Crypto News, 2025-12-15 09:43:44 聯儲會獨立性的重要性:哈西特的聲明 在美國聯邦儲備系統主席的遴選中,凱文·哈西特作為下一任主席的熱門候選人之一,他坦言,即使是總統唐納德·特朗普的意見,也不會對聯儲會的利率決定帶來「任何分量」。在哈西特看來,聯儲會的獨立性至關重要,任何外部壓力——無論來自於政府首腦還是其他任何政治勢力——都不應該影響其政策決定。 當哈西特在CBS News的“Face the Nation”中受訪時,他強調了財政政策決策機構須保持「獨立性」,重申十二名聯邦公開市場委員會(FOMC)成員應有最終的投票和決策權。他指出,總統的角色僅限於提出基於數據的建議,無法左右自主運作的系統。他的聲明在一部分人中引起不安,這些人擔心特朗普將試圖通過替換決策委員會中的多數人物來擴大其影響範圍。 聯儲會主席的角逐:兩位”凱文”的領跑局面…

Glassnode:比特幣弱勢震盪,大波動將至?

比特幣價格預測:美聯儲再次削減25個基點 – BTC能否突破10萬美元?

重要信息 最近的FOMC會議上,美聯儲批准削減25個基點的利率,這可能為比特幣帶來突破10萬美元的契機。 美聯儲計劃於12月12日開始購買美國國債,將在30天內購買價值400億美元的國債,這被認為可能會為風險資產如比特幣注入流動性。 比特幣的技術圖形顯示出”雙底”模式,並已回升至92,000美元,這表明比特幣有潛力突破100,000美元。 Bitcoin Hyper正在進行預售,利用美聯儲可能的流動性增強來吸引投資者。 WEEX Crypto News, 2025-12-11 14:47:14 最近,美聯儲在聯邦公開市場委員會(FOMC)會議上再次削減了25個基點的利率,這一決定可能會讓風險資產如比特幣受益。比特幣當前價格約為92,000美元,市場分析人士指出,隨著美聯儲的國債購買計劃,未來資產價格可能出現大幅上漲的情況。這一政策的實施預示著市場將迎來新的變局,甚至有可能導致比特幣成功突破10萬美元的關鍵心理關口。 美聯儲購買國債:為比特幣帶來流動性 美聯儲正致力於將通脹維持在2%目標範圍內,這被認為是提供最佳就業條件和價格穩定的理想平衡點。在此背景下,美聯儲即將進行的國債購買計劃備受關注。市場分析人士認為,這種流動性的增加,雖然不屬於名義上的量化寬鬆,但對於包含比特幣在內的風險資產可能是重大利好。 作為貨幣市場的驅動力,美聯儲的政策決策向來對資產價格波動具有重要影響力。根據高盛的預測,至2026年底,通脹率會適度下降至約2.34%。這一預測也揭示了潛在的利率調整時機,預計美聯儲將在明年三月和六月進行進一步的利率削減。 然而,CME集團卻認為,美聯儲可能要到六月會議後才會進行進一步的削減。有分析指出,隨著流動性的增加,加之市場情況的改善,風險資產如比特幣有望於此大環境中受益。 比特幣的技術圖形:雙底模式的释放潜能 技術分析顯示,比特幣已在83,000美元支撐區域形成了經典的雙底格局,暗示中期走勢反轉的潛力。技術指標如MACD顯示出強化的動量,信號線向上彎曲,柱狀圖棒接近看漲交叉,這顯示出不斷增強的買盤壓力。…

為什麼今天加密貨幣下跌?- 2025年12月11日

關鍵要點 全球加密貨幣市值下跌2.8%,目前為3.16萬億美元。 過去24小時內,前100大加密貨幣中有97種價格下跌。 BTC和ETH分別下跌至90,051美元和3,182美元。 美國聯邦儲備系統批准了25個基點的利率削減。 Cathie Wood 認為比特幣的四年周期可能不再主導其長期表現。 WEEX Crypto News, 2025-12-11 14:47:14 加密市場的現狀 今天,全球加密貨幣市場的情況並不理想,總市值有顯著的下跌。市場上的情緒指數也下降到了恐懼區域,從昨天的30下降到今天的29。正如許多投資者所預料的那樣,市場正在應對多重宏觀經濟因素的影響,包括剛剛公布的美聯儲利率決定。 這次市場波動的核心在於美聯儲的決策。投資分析師和The Coin Bureau的聯合創始人Nic…

Shiba Inu Price Prediction: Market Perceives SHIB as Declining, Yet Chart Patterns Indicate Potential for Significant Movement Soon

Key Takeaways Shiba Inu (SHIB) has seen a significant uptick in its price, rising by 5% amid positive…

比特幣牛市停滯於九萬四千美元,因債券動亂引發風險偏好下降

關鍵要點 近期加密貨幣市場大幅反彈,比特幣一度接近$94,000,但因多種因素導致情緒急轉直下。 全球債券市場大幅拋售,尤其是日本公債,造成環球市場壓力。 美國聯邦儲備理事會(Federal Reserve)和日本銀行(Bank of Japan)的政策預期決策受到高度關注。 加密貨幣市場的波動性預期增加,尤其是在央行的激烈政策週前。 投資者對股市和加密貨幣市場的風險偏好出現分歧。 WEEX Crypto News, 2025-12-10 07:14:35 加密貨幣市場最近呈現出強勁的上升動能,比特幣價值一度攀升至接近$94,000,而以太坊則逼近$3,250。然而,隨著推動市場上漲的因素消退,市場情緒亦隨之轉變。據Laser Digital的研究報告顯示,這種劇烈的價格波動主要由兩個關鍵因素推動:首先是有機構購入了價值大約9.6億美元的比特幣;其次是市場對預計於12月3日進行的Fusaka升級充滿期待。 儘管週未市場出現小幅回升,但周一情緒再次趨於疲軟,這正是Laser Digital所稱的“加密市場在過去幾個月的典型行為”。…

市場消化降息預期後,風險資產走向如何掌握?

2026年聯邦儲備制度對加密空間的影響

關鍵見解 預計2026年美聯儲將在特朗普的任命下出現領導層的重大變革,可能引發市場震盪。 凯文·哈塞特(Kevin Hassett)成為最可能接替Powell出任美聯儲主席的人選,他的政策立場傾向於降低利率並優先考慮經濟增長。 新的政策框架可能會導致利率大幅下降,對股市、貴金屬和比特幣產生深遠影響。 投資者需密切關注美聯儲的公開聲明及決策過程中微妙的變化。 WEEX Crypto News, 2025-12-04 08:20:19 預計中的美聯儲政策變革 隨著2026年的臨近,美國聯邦儲備制系統預計將經歷一次重大變革,這一變革可能深刻改變全球金融市場的動態。當今的美聯儲政策在現任主席傑羅姆·鮑威爾的領導下,以謹慎和穩定為特點。然而,如果唐納德·特朗普重新掌權並提名凯文·哈塞特擔任主席,美聯儲的政策可能會出現顯著轉向。 計畫中的政策轉變 哈塞特被視為主張以增長為優先的經濟學家,他認為當前高昂的利率政策在極大程度上已達到抗擊通脹的目標。他的觀點強調,保持高利率是一種政治上的固執,而非經濟理性。他的上任將標誌著由技術官僚審慎過渡到一個更加積極降低借貸成本以促進總統經濟議程實施的政策框架。 領導階層的影響 如果哈塞特成功成為聯儲主席,預計將形成一個以“鴿派”核心團隊為中心的權力結構,準備在大多數寬鬆議題上獲得投票支持。然而,做到這一點的難度在於需要達成更多的共識,且鴿派程度仍不確定。歷史上,卸任的主席往往會辭去州長席位(如Yellen在被Powell提名後的18天辭職),若Powell不辭職,將使這一進程更為復雜且具有不可預測性。 市場反應的四個階段…

2026年的聯準會,將如何影響幣圈?

比特幣價格困境:現貨買家猶豫不決的影響與未來展望

Key Takeaways: 比特幣未能突破93,000美元,未能確認牛市趨勢。 現貨需求尚未恢復,比特幣可能在80,600美元至96,000美元之間波動。 現貨市場流動性薄弱,未能推動比特幣突破高位。 穩定幣儲備比率創下新低,提供潛在的市場購買力。 下周美聯儲會議可能進一步影響比特幣走勢。 WEEX Crypto News, 2025-12-02 12:10:30 比特幣價格動盪背景 近期,比特幣在突破93,000美元的關鍵阻力區間時遭遇阻礙,因為金融市場的動盪和有限的現貨買家數量未能提供必需的交易量支撐。這次價格未能持續漲破93,000美元,似乎打擊了市場對反轉趨勢的信心,這一事件反映了比特幣當前面臨的流動性挑戰與市場結構。 在剛剛過去的一週中,比特幣的價格一度短暫飆升至93,300美元左右,但未能維持在這一水平之上,隨後回落至85,000美元以下。這樣的變動顯示出市場參與者在未知未來經濟狀況下的警覺和猶豫。 現貨市場流動性挑戰 交易所數據顯示,現貨市場流動性和訂單薄深度不足,是目前比特幣在突破93,000美元時的主要障礙。儘管在84,000美元上下存在密集的成本基礎,但壓力顯然不足以推動價格持續上漲。例如,有超過400,000個比特幣購於此價位,形成了一個鉅大的鏈上支撐,但即便有這樣的歷史累積,積極的購買壓力仍在84,000美元到90,000美元之間低迷。 根據CryptoQuant的數據顯示,Binance上的比特幣對穩定幣儲備比率降至自2018年來的最低水平。此現象暗示著穩定幣可能正在積累,隨時準備進入比特幣市場。然而這一潛在的購買力目前仍處於觀望狀態,尚未真正對價格形成拉動效應。…

福布斯2026年利率預測,聯準會的方向由誰決定?

比特幣重回9萬美元後,接下來是聖誕節還是聖誕劫?

比特幣在美元86K的下跌讓BTC接近“最大痛苦”,但進入“折扣”區域

關鍵要點: 分析師指出比特幣的“最大痛苦”區間可能在$84,000到$73,000之間。 BlackRock的IBIT和MicroStrategy的BTC庫存成本基礎可能會影響市場流動性。 由於美聯儲在12月是否降息存在不確定性,宏觀經濟風險加劇。 極端條件下,BTC價格可能進入“火災出售”模式。 穩定幣儲備達到紀錄高位,可能預示著未來的比特幣集會。 比特幣的市場分析:最大痛苦與折扣區間 近期比特幣價格跌至$86K,使其距離所謂的“最大痛苦”區間更近。根據Bitwise的歐洲研究主管 André Dragosch的分析,這一區間可能在$84,000到$73,000之間,而這些價格點也成為了市場上非常關鍵的指標。 BlackRock的IBIT(即其比特幣現貨ETF)和MicroStrategy的比特幣庫存成本基礎成為市場焦點。當價格接近這些基礎值時,情緒通常會惡化,因為ETF持有人開始重新評估在進一步下跌中是否需要赎回,這種情勢導致自IBIT單日流出523百萬美元,使得整個月的ETF流出達到33億美元,佔AUM的3.5%。 MicroStrategy的情況更加緊張,其淨資產價值已經跌破1,表現出市場對該公司持有比特幣價值的折扣。若價格重測到$73,000,可能進一步威脅市場情緒,特別是在宏觀經濟條件惡化的狀況下。 宏觀經濟影響與預期 當前宏觀經濟的不確定性加劇。聯邦開放市場委員會(FOMC)在12月的會議因政府關閉而延遲勞動力數據的發布,導致降息的可能性在11月20日跌至41.8%。如果美聯儲決定不降息,可能導致流動性仍保持緊縮狀況,這樣的環境曾在11月初觸發比特幣的急劇下跌。 然而,交易所上的穩定幣儲備達到72億美元的紀錄高位,這與2025年每次主要比特幣集會前的累積模式相匹配。在不降息的情境下,分析師預測BTC將在年底前保持在$60,000到$80,000之間波動,直到宏觀經濟前景更為明朗。 品牌配合及未來展望 在這樣的市場格局下,投資者需保持謹慎。考慮宏觀經濟背景、企業成本基礎,以及潛在的流動性限制,比特幣可能在短期內波動加劇,但長期前景仍受市場基本面和技術支持。對於交易所如WEEX而言,提供穩定且安全的平台以滿足市場需求,凸顯其品牌的可靠性和競爭優勢,將是十分關鍵的。 常見問題…

鮑威爾盟友重磅定調,12月降息「反轉」成大機率事件?

Glassnode:BTC下探8.9萬,選擇權市場避險情緒依舊強烈

聯準會祭出組合拳:繼續降息25基點+12月結束縮表,兩票委員會反對利率決議

關稅陰雲暫緩,牛市又要回來了嗎?

美元大貶值前夜,比特幣正等待最後的導火線

特朗普對利率的看法在聯儲會無效:哈西特的觀點

Key Takeaways 凱文·哈西特強調聯邦儲備系統應保持獨立性,即使受到美國總統特朗普的影響力挑戰。 設定聯儲會主席的角逐主要集中在兩位候選人:凱文·瓦什和凱文·哈西特。 雖然特朗普希望新主席能聽取他的意見,但哈西特認為總統的意見不會對聯儲會決策產生影響。 儘管聯儲會減少利率未對加密市場產生重大影響,但特朗普的進一步降息期望可能在2026年刺激市場變動。 WEEX Crypto News, 2025-12-15 09:43:44 聯儲會獨立性的重要性:哈西特的聲明 在美國聯邦儲備系統主席的遴選中,凱文·哈西特作為下一任主席的熱門候選人之一,他坦言,即使是總統唐納德·特朗普的意見,也不會對聯儲會的利率決定帶來「任何分量」。在哈西特看來,聯儲會的獨立性至關重要,任何外部壓力——無論來自於政府首腦還是其他任何政治勢力——都不應該影響其政策決定。 當哈西特在CBS News的“Face the Nation”中受訪時,他強調了財政政策決策機構須保持「獨立性」,重申十二名聯邦公開市場委員會(FOMC)成員應有最終的投票和決策權。他指出,總統的角色僅限於提出基於數據的建議,無法左右自主運作的系統。他的聲明在一部分人中引起不安,這些人擔心特朗普將試圖通過替換決策委員會中的多數人物來擴大其影響範圍。 聯儲會主席的角逐:兩位”凱文”的領跑局面…

Glassnode:比特幣弱勢震盪,大波動將至?

比特幣價格預測:美聯儲再次削減25個基點 – BTC能否突破10萬美元?

重要信息 最近的FOMC會議上,美聯儲批准削減25個基點的利率,這可能為比特幣帶來突破10萬美元的契機。 美聯儲計劃於12月12日開始購買美國國債,將在30天內購買價值400億美元的國債,這被認為可能會為風險資產如比特幣注入流動性。 比特幣的技術圖形顯示出”雙底”模式,並已回升至92,000美元,這表明比特幣有潛力突破100,000美元。 Bitcoin Hyper正在進行預售,利用美聯儲可能的流動性增強來吸引投資者。 WEEX Crypto News, 2025-12-11 14:47:14 最近,美聯儲在聯邦公開市場委員會(FOMC)會議上再次削減了25個基點的利率,這一決定可能會讓風險資產如比特幣受益。比特幣當前價格約為92,000美元,市場分析人士指出,隨著美聯儲的國債購買計劃,未來資產價格可能出現大幅上漲的情況。這一政策的實施預示著市場將迎來新的變局,甚至有可能導致比特幣成功突破10萬美元的關鍵心理關口。 美聯儲購買國債:為比特幣帶來流動性 美聯儲正致力於將通脹維持在2%目標範圍內,這被認為是提供最佳就業條件和價格穩定的理想平衡點。在此背景下,美聯儲即將進行的國債購買計劃備受關注。市場分析人士認為,這種流動性的增加,雖然不屬於名義上的量化寬鬆,但對於包含比特幣在內的風險資產可能是重大利好。 作為貨幣市場的驅動力,美聯儲的政策決策向來對資產價格波動具有重要影響力。根據高盛的預測,至2026年底,通脹率會適度下降至約2.34%。這一預測也揭示了潛在的利率調整時機,預計美聯儲將在明年三月和六月進行進一步的利率削減。 然而,CME集團卻認為,美聯儲可能要到六月會議後才會進行進一步的削減。有分析指出,隨著流動性的增加,加之市場情況的改善,風險資產如比特幣有望於此大環境中受益。 比特幣的技術圖形:雙底模式的释放潜能 技術分析顯示,比特幣已在83,000美元支撐區域形成了經典的雙底格局,暗示中期走勢反轉的潛力。技術指標如MACD顯示出強化的動量,信號線向上彎曲,柱狀圖棒接近看漲交叉,這顯示出不斷增強的買盤壓力。…

為什麼今天加密貨幣下跌?- 2025年12月11日

關鍵要點 全球加密貨幣市值下跌2.8%,目前為3.16萬億美元。 過去24小時內,前100大加密貨幣中有97種價格下跌。 BTC和ETH分別下跌至90,051美元和3,182美元。 美國聯邦儲備系統批准了25個基點的利率削減。 Cathie Wood 認為比特幣的四年周期可能不再主導其長期表現。 WEEX Crypto News, 2025-12-11 14:47:14 加密市場的現狀 今天,全球加密貨幣市場的情況並不理想,總市值有顯著的下跌。市場上的情緒指數也下降到了恐懼區域,從昨天的30下降到今天的29。正如許多投資者所預料的那樣,市場正在應對多重宏觀經濟因素的影響,包括剛剛公布的美聯儲利率決定。 這次市場波動的核心在於美聯儲的決策。投資分析師和The Coin Bureau的聯合創始人Nic…

Shiba Inu Price Prediction: Market Perceives SHIB as Declining, Yet Chart Patterns Indicate Potential for Significant Movement Soon

Key Takeaways Shiba Inu (SHIB) has seen a significant uptick in its price, rising by 5% amid positive…